Anlegern bietet sich eine umfangreiche Auswahl an Investitionsalternativen auf dem Finanzmarkt, die die Chance auf eine gute Rendite bieten. Eine Option ist das Express Zertifikat, das zwar noch nicht so bekannt ist wie Aktien, aber ebenso stark gehandelt wird. Die Zertifikate gelten als eine Mischform von Finanzinstrumenten und sind die meistgehandelten Derivate.

In diesem Artikel erfahren Sie alle wichtigen Details zu Express Zertifikaten und wie Sie Express Zertifikaten kaufen können.

| Express Zertifikate kaufen | Mehr erfahren |

76% der Konten von Privatinvestoren verlieren beim Trading von CFDs bei diesem Anbieter Geld. Überlegen Sie gründlich, ob Sie es sich leisten können, Ihr Geld durch das Eingehen des hohen Risikos zu verlieren.

- Laufzeit: 3 bis 6 Jahre

- Ausgabe auf der Grundlage eines Basiswerts

- Empfohlen für Märkte, die seitwärts oder etwas höher tendieren

- Anlage mit hoher Liquidität, leicht zu diskontieren oder zu verkaufen.

Was sind Express Zertifikate?

Die Laufzeit dieses Zertifikats kann bis zu sechs Jahre betragen, es hat aber einen festen Beobachtungstag. An diesem Tag wird der Marktpreis des Basiswerts überprüft: Dabei wird festgestellt, ob er sich über einem definierten Schwellenwert befindet, was eine vorzeitige Rückzahlung erforderlich macht. Bei dieser Rate erhält der Investor eine sofortige Rückzahlung der Investition mit einer jährlichen Rendite von bis zu 8 %.

Wenn der Marktpreis des Basiswertes an diesem Stichtag unter der erwarteten Schwelle liegt, läuft das ertifikat bis zum nächsten Beobachtungstag weiter. Wird der festgelegte Schwellenwert bis zum Fälligkeitstermin nicht überschritten, erhält der Anleger den Ausgabepreis ausbezahlt, solange dieser nicht unter dem festgelegten Schwellenwert liegt; in diesem Fall entsteht bei der Rückzahlung ein Verlust.

Jedes Beobachtungsdatum ist als ein Tag in jedem Jahr des Investitionszyklus gedacht und wird zum Zeitpunkt der Einrichtung des Express Zertifikats festgelegt.

Express Zertifikate Optionen

Anlagezertifikate werden mit einer von zwei Optionen ausgeübt, der Vanilla Option oder der Barrier Option. Dies gilt auch für Express Zertifikate. Folgendermaßen unterscheiden sich die beiden Optionen:

Vanilla Optionen

Die Partei, auf die das Express Zertifikat ausgestellt wurde, kann einen Kauf-Call aktivieren oder sich für den Kauf-Put entscheiden. Das stellt im Wesentlichen das Recht zum Kauf oder Verkauf dar. Der Emittent hat die Verpflichtung zu einem Kauf-Call oder Kauf-Put, der einen Verkauf oder Kauf am Fälligkeitstag zu einem festgelegten Preis auslöst. Der Preis ist hier der bei Vertragsabschluss vereinbarte Basispreis oder Ausübungspreis.

Dem Käufer wird vom Verkäufer eine Optionsprämie für das angegebene Recht berechnet, das nur bis zum Fälligkeitstermin der Option ausgeübt werden kann.

Barrier Optionen

Barrier Optionen werden im Vergleich zur Vanilla Option zu geringeren Kosten ausgegeben, da die ausgezahlten Prämien geringer sind. Auch bei dieser Art von Option hat der Käufer ein Recht zum Kauf und Verkauf, wobei die Verpflichtung beim Emittenten liegt. Barrier Optionen arbeiten mit einer Knock-In-Option: Es gibt einen Schwellenwert für den Kurs des Basiswerts, der die Option aktiviert, oder einen Knock-Out, der die Option deaktiviert.

Der Knock-In wird auch als Up bezeichnet, das ist ein Level über dem Marktpreis. Der Knock-Out wird dagegen als Down bezeichnet, das ist ein Level unter dem Asset-Preis und wird zum Zeitpunkt der Ausgabe der Option festgelegt. Die meisten Bedingungen für die Ausübung der Barrier Option durch den Anleger werden angegeben, um zu verhindern, dass die Barrier Option wertlos verfällt, wenn sich die Marktbedingungen verschlechtern. Es stehen bis zu 16 Optionspositionen neben einer einzelnen Schranke zur Verfügung.

Express Zertifikate Grundlagen

Für jedes Express Zertifikat gibt es festgelegte Parameter, die seine Bedingungen festlegen:

- Ausgabepreis oder Nennwert: Der Preis des Zertifikats bei seiner Auflegung.

-

- Fälligkeitsdatum: Das Fälligkeitsdatum des Zertifikats.

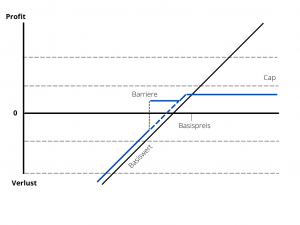

- Beendigungsniveau: Das anfängliche Referenzniveau, das auf 100 % des Schlusskurses des Basiswerts am Beobachtungstag festgelegt wird.

- Rückzahlungsbetrag: Der angegebene effektive Jahreszins und die maximale Rendite für das Express Zertifikat bis zu den Bewertungsterminen oder der Fälligkeit, abhängig von den Emissionsbedingungen.

- Schwellenwert oder Barriere: Das Preisniveau, das am Ausgabetag unter dem Marktpreis des Basiswerts festgelegt wird und am Beobachtungstag nicht überschritten werden sollte, da sonst eine vorzeitige Rückzahlung erfolgt.

Wo kann man Express Zertifikate kaufen?

Express Zertifikate werden in der Regel von Banken emittiert. Sie können auch von Brokern abgerufen werden, die Anlegern den Handel mit Finanzinstrumenten ermöglichen. Erkundigen Sie sich bei Ihrer Hausbank, ob Sie diesen Service anbietet. Ein Blick auf Ihre örtliche Börse könnte Hinweise auf Broker geben, bei denen Sie Express Zertifikate kaufen und handeln können.

7

Zahlungsmöglichkeiten

Funktionen

Kundendienst

Bewertung

Mobile App

Feste Provisionen pro Vorgang

Kontogebühr

- Nutzerfreundliche Plattform

- Keine Provision & geringe Spreads

76 % der privaten CFD-Konten verlieren Geld.

Kontoinformation

Gebühren pro Operation

- Große Produktvielfalt

- Voll lizensiert und reguliert

- Modern und plattformübergreifend

81% der Konten von Privatanlegern verlieren Geld, wenn sie CFDs von diesem Anbieter handeln.

Kontoinformation

Gebühren pro Operation

- Mehr als 200 Finanzwerte

- Zahlreiche Auszahlungen

- Seit über 20 Jahren tätig

78,31% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesen Anbietern. Sie sollten überlegen, ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.

Kontoinformation

Gebühren pro Operation

- Keine Provisionen und Niedrige Spreads

- Reguliert durch CBI und MiFID in Europa

- Intuitive Handelsplattform

72% der Privatanleger-Konten verlieren Geld beim Trading von CFDs mit diesem Anbieter. Sie sollten erwägen, ob Sie verstehen, wie CFDs funktionieren und ob Sie sich das hohe Risiko leisten können, ihr Geld zu verlieren.

Kontoinformation

Gebühren pro Operation

- Geringe Gebühren

- Algo Trading verfügbar

- Sehr freundliche Benutzeroberfläche

66% der Privatanleger verlieren Geld beim CFD-Handel. Besuchen Sie skilling.com für den vollständigen Haftungsausschluss.

Kontoinformation

Gebühren pro Operation

- Kostenloses Demokonto

- Der Kundendienst ist hervorragend

- Die Kontoeröffnung ist einfach

75.2% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter.

Kontoinformation

Gebühren pro Operation

- Das riesige Angebot

- Der gute Kundensupport

- Viele Ein- und Auszahlungsmöglichkeiten

Ihr Kapital ist im Risiko

Kontoinformation

Gebühren pro Operation

Welche Arten von Express Zertifikaten gibt es?

Auf dem Markt für Express Zertifikate gibt es eine Reihe von verschiedenen Optionen, die der Anleger erkunden kann. Dazu gehören die folgenden:

Aktien Express Zertifikate

Dabei handelt es sich um Express Zertifikate, die an mehrere oder einzelne Unternehmensaktien gebunden sind. Die Wertentwicklung der angegebenen Aktie an der Börse entscheidet über das Vermögen der hier getätigten Investition. Manchmal kann eine Sammlung von Unternehmen, wie z. B. Start-ups im Tech-Bereich, für diese Klasse verwendet werden. Die Performance der Aktien der Unternehmen bestimmt über die Express Zertifikate. Beispiele hierfür sind das BMW Express 2 Express Zertifikat und das Daimler AG Express Zertifikat.

Indexfonds Express Zertifikate

Es gibt spezielle Indexfonds für Schwellenländer und ETFs. Das Express Zertifikat hält sich an vorgegebene inhaltliche Regeln, die es ermöglichen, dass das Anlagezertifikat an den Indexfonds gekoppelt ist, der den jeweiligen Korb von Basiswerten abbildet.

Der beliebteste Indexfonds ist der S&P 500, der weitgehend diversifiziert und risikoarm ist und für die meisten neuen Anleger einen optimalen Einstieg darstellt. Das zugehörige Express Zertifikat heißt S&P 500 Express Zertifikat und das Pendant für Schwellenländer heißt MSCI Emerging Markets Index Express Zertifikat.

Commodity Express Zertifikate

Die Bedingungen von Express Zertifikaten, die an Rohstoffe gebunden sind, variieren teilweise stark. So gibt es unter anderem das Royal Dutch Express Certificate sowie das ArcelorMittal SA Express Certificate. Es gibt verschiedene Rohstoffe, die ein Express Zertifikat abbilden kann, wie zum Beispiel Kohle, Rohöl und Kupfer. Express Zertifikate, die an einen beliebigen Rohstoff gekoppelt sind, bilden die Wertentwicklung des Basiswerts ab und bieten dem Anleger damit eine Grundlage für seine Belohnung.

Währungs-Express Zertifikate

Es gibt auch Express Zertifikate, die an einen Währungskorb oder eine bestimmte Währung gebunden sind. Die Performance und Auf- oder Abwertung der Währungen wirkt sich auf das jeweilige Express Zertifikat aus.

So handelt man Express Zertifikate

Es gibt einige Broker, die aufgrund von Vereinbarungen mit bestimmten Emittenten auch den Direkthandel ermöglichen. Meistens gibt es hier festgelegte Mindestbeträge an investierten Beträgen, die Sie erreichen müssen. Der Direkthandel sollte nicht unter 1.000 € liegen und die Nutzung eines Brokers könnte mit geringeren Investitionssummen einhergehen.

Schritte zum Handel mit Express Zertifikaten

Jeder Anleger, der sich für den Handel mit Express Zertifikaten interessiert, sollte die folgenden Dinge beachten:

- Um Express Zertifikate handeln zu können, muss ein Anleger über ein Depot verfügen.

- Betrachten Sie die Liste der Emittenten und wählen Sie ein Zertifikat aus, das Sie bevorzugen. Die Deutsche Bank AG, JP Morgan und Société Générale sind hier einige nennenswerte Namen.

- Beachten Sie den eingestellten Terminierungslevel und die Barriere, bevor Sie ein Zertifikat kaufen.

- Kaufen Sie Ihr bevorzugtes Zertifikat und erweitern Sie damit Ihr Portfolio.

Ihr Kapital ist gefährdet. Es fallen andere Gebühren an. Weitere Informationen finden Sie unter etoro.com/trading/fees.

Wie funktionieren Express Zertifikate – einfach erklärt

Bei Express Zertifikaten hängt die Gewinnwahrscheinlichkeit des Anlegers im Wesentlichen vom Kurs ab, den der Basiswert am Beobachtungstag erreicht. Idealerweise liegt dieser nicht über der am Fälligkeitstag erwarteten Barriere. Der Emittent des Express Zertifikats kann sein Recht ausüben, die Optionen zu Optionsprämien zu kaufen – wenn die Barrier Optionsprämie günstiger ist, als der vorherrschende Marktkurs. Die Prämien werden zu einem zusätzlichen Gewinn für den Investor.

Personen, die in Express Zertifikate investieren, tun dies in erster Linie, um die Obergrenze des maximalen Verlustpotenzials auszunutzen. Denn das kann niemals größer sein, als der ursprünglich investierte Betrag. So weiß der Anleger, was er zum Zeitpunkt der Initialisierung der Investition als maximalen Gewinn oder Verlust zu erwarten hat.

Mit dem Puffer, den die Beobachtungstage bieten, können Verluste weiter begrenzt werden. Das gilt allerdings nur für den Fall, dass es nicht zu einem systemweiten Preiscrash kommt, der ganze Marktwerte des Basiswerts einfach auslöschen kann. Deshalb sollten Sie sich bei der Wahl des Typs des Express Zertifikats gründlich informieren und sich für eine sichere Option entscheiden.

Investitionsbeispiele

Die Daimler AG zählt zu den globalen Blue Chips und die Allianz SE ist ein Versicherungsdienstleister. Für Anleger sind diese beiden Unternehmen eine Chance, das persönliche Portfolio zu vergrößern und den Residualgewinn zu erhöhen. Der Aufstieg dieser Unternehmen im Laufe der Jahre hat sie zu einem bevorzugten Objekt für Express Zertifikate verschiedener Art gemacht.

Sowohl das Daimler AG Express Zertifikat, als auch das Allianz SE Express Zertifikat werden mit festen Strikes und einer Barriere von 60 % gehandelt wird. Beide waren Bestandteile der Express Zertifikate, die von der Deutschen Bank AG in den letzten zehn Jahren angeboten wurden. Die Bedingung für diese Angebote war, dass beide zu ihren jeweiligen Fälligkeitsterminen einen Basispreis aufweisen, der die Marke von 60 % übersteigt. Diese Express Zertifikate wurden mit den Basiswerten der Aktien der Allianz SE bzw. der Daimler AG ausgegeben.

Weitere Bedingungen waren eine feste Laufzeit von maximal fünf Jahren und eine Einstiegsgebühr von 1,5 %, die der Investor für den Kauf des Express Zertifikats eines der beiden Unternehmen zahlen muss. Die Dividenden aus den zugrunde liegenden Aktien werden an den Anleger zurückgezahlt.

Als Formel für die Berechnung wird das Black-Scholes-Modell verwendet:

Beispiel 1: Daimler AG Express Zertifikat

Das Daimler AG Express Zertifikat wurde am 9. September 2014 ausgegeben und hat eine Laufzeit bis zum 8. September 2019. Das vorgesehene Gewinnprofil war das einer angemessenen, risikoarmen Investition. Es hatte die folgenden Preispunkte:

- Zugrunde liegender Aktienkurs 46,23 €

- Die Down-and-Knock-Out-Put-Option hatte als Basispreis 46,23 €

- Die Barriere ist auf 27,74 € festgelegt, die Laufzeit beträgt 5 Jahre

- Die Volatilität liegt bei 0,49 % und der Zinssatz ist bei 0,046 % fixiert

- Die Vanilla Call-Option liegt bei 36,23 €

Am ersten Bewertungsstichtag lag die Volatilität bei 0,4 % und der risikofreie Zins bei 0,014 %.

Die Down- und Knock-Out-Put-Barrier-Option, die mit dem Haug-Parameter und anderen Preiselementen bewertet wird, ergibt 0,19 €. Das Black-Scholes-Modell zur Berechnung der Vanilla-Call-Option ergibt 7,57 €, während der annualisierte Zinssatz für die Einlage 0,01 % und der entsprechende Steuersatz 0,19 % beträgt.

- Am 1. Bewertungstag (08.09.2015) liegt der Kurs des Basiswerts bei 46,23 €, wodurch die Vanilla-Call-Option effektiv verfällt und nicht ausgeübt werden kann, da sie die Barriere überschreitet.

- Das Express Zertifikat wird im zweiten Jahr weiter gehandelt.

- Die Vanilla-Call-Option wird zu 46,23 € verkauft.

- Zum Bewertungszeitpunkt im zweiten Jahr liegt die Volatilität bei 0,39 % und der Zinssatz bei 0,026 %. Der Investor erhält eine Prämie von 2,94 €, um die erwarteten Gewinnanforderungen zu erfüllen.

Die Vanilla-Call-Option wird im dritten Jahr mit einer Volatilität von 0,46 % und einem risikolosen Zinssatz von 0,017 % verkauft. Der Optionsprämiengewinn liegt hier bei 5,44 € und die geforderten Kennzahlen erfüllten beide die erwartete Gewinnbedingung.

Beispiel 2: Allianz SE Express Zertifikat

Das Allianz SE Express Zertifikat wurde am 13. Juli 2014 emittiert und hat eine Laufzeit bis zum 20. Juli 2019 hat. Es weist ein Gewinnprofil auf, das der Beschreibung als risikoarme Anlagealternative entspricht. Es wurde zu den folgenden Preispunkten ausgegeben:

- Der zu kaufende Basiswert lag bei 89,99 €

- Der Preis bei der Down- und Knock-Out-Put-Option beträgt 89,99 €

- Die Laufzeit beträgt maximal 5 Jahre, die Barriere liegt bei 53,99 €, die Volatilität liegt bei 0,48 % und der risikofreie Zinssatz bei 0,046 %

- Vanilla-Call-Option liegt bei 89,99 €

Am Ende des ersten Jahres liegt am Bewertungsstichtag die Volatilität bei 0,27 % und der Zinssatz bei 0,027 %, wobei die Down- und Knock-Out-Put-Barrier-Option mit 0,39 € und die Vanilla-Call-Option mit 10,84 € bewertet wird. Dieses Gewinnprofil besteht den Test in der ersten Bewertungsperiode.

Die Vanilla-Call-Option wird zu Beginn des zweiten Jahres zu 89,99 € wieder verkauft und am Ende des zweiten Bewertungszeitraums beträgt die Volatilität 0,51 € bei einem risikolosen Zins von 0,017 %. Dies ergibt einen Optionsprämiengewinn von 13,02 € zusammen mit den darin enthaltenen Zinsen, um die erwarteten Parameter zu erfüllen.

Investitionsposition

Die genannten Express Zertifikat Beispiele wurden 2017 und 2019 eingelöst, da ihre Bedingungen erfüllt wurden. Die Aktien der Daimler AG wurden am 08.09.2019 bei 57,82 € zurückgenommen, was über der angegebenen Anfangsbewertung von 46,23 € lag.

Für die Aktien der Allianz SE erfolgte die Rücknahme am 19.7.2017 zu einem Höchstkurs von 117,65 €, der über der zu Vertragsbeginn angegebenen Bewertung von 89,99 € lag.

Daraus konnte der Anleger mit dem Express Zertifikat der Daimler AG 133,90 € und mit dem Express Zertifikat der Allianz SE stolze 122,50 € verdienen.

Ihr Kapital ist gefährdet. Es fallen andere Gebühren an. Weitere Informationen finden Sie unter etoro.com/trading/fees.

So klappt der Express Zertifikate Handel – Worauf Sie beim Handel achten sollten

Der Handel mit Express Zertifikaten birgt wie alle anderen Anlagen auch Risiken, die jedoch gemindert werden können. Hier sind einige Tipps, die Sie sich zu Herzen nehmen sollten:

- Recherchieren Sie Ihre Express Zertifikate und setzen Sie auf leistungsfähige oder etablierte Unternehmen oder Marken

- Nach der Anmeldung unbedingt Limitaufträge aktivieren

- Aktivieren Sie einen Stop-Loss

- Überwachen Sie Ihr Portfolio und beobachten Sie die Trends

Lohnt sich ein Investment in Express Zertifikate?

Da Express Zertifikate entstehen, wenn ein Basiswert mit einer Optionskomponente verschmolzen wird, ist mit ihnen ein Rendite-Risiko-Profil verbunden. Der erwartete Gewinn ist nicht an ein stagnierendes Kursniveau gebunden, sondern auch an steigende oder fallende Kurse.

Welche Kosten und Gebühren fallen beim Express Zertifikate Kauf an?

Wie hoch die Gebühren ausfallen, die Sie zahlen müssen, wenn Sie Express Zertifikate kaufen, kommt im Endeffekt immer auf den Anbieter an. Es gibt einige Online-Broker, mit denen Sie die Kosten für den Handel relativ niedrig halten können. Die folgende Tabelle zeigt Ihnen einige bekannte Broker und deren Gebühren:

| Abonnement-Gebühr | |||

| 1,50 % | 1,50 % | 1,50 % | 1,50 % |

| Management-Gebühr | |||

| 0 % | 0 % | 0 % | 0 % |

Ihr Kapital ist gefährdet. Es fallen andere Gebühren an. Weitere Informationen finden Sie unter etoro.com/trading/fees.

So kann man Express Zertifikate bei eToro handeln

Um Express Zertifikate handeln zu können, benötigen Sie ein Konto bei einem Broker, das in wenigen Minuten eröffnet werden kann. Suchen Sie sich dazu zuerst einen Anbieter, der Ihr gewünschtes Express Zertifikat in seinem Portfolio anbietet. Folgen Sie dann den folgenden Schritten, um dort investieren zu können:

Schritt 1: Anmeldung beim Broker

Um ein Konto zu eröffnen, besuchen Sie die offizielle Website des Brokers. An dieser Stelle müssen Sie eine E-Mail-Adresse einzugeben und ein Passwort zu wählen. Danach wird eine Bestätigungs-E-Mail an die angegebene E-Mail-Adresse gesendet. Klicken Sie auf den Link in der E-Mail, um Ihre Kontoeröffnung zu bestätigen. Geben Sie im Anschluss Ihre persönlichen Daten und weitere Dokumente ein, um die erforderlichen Identitätsprüfungen abzuschließen.

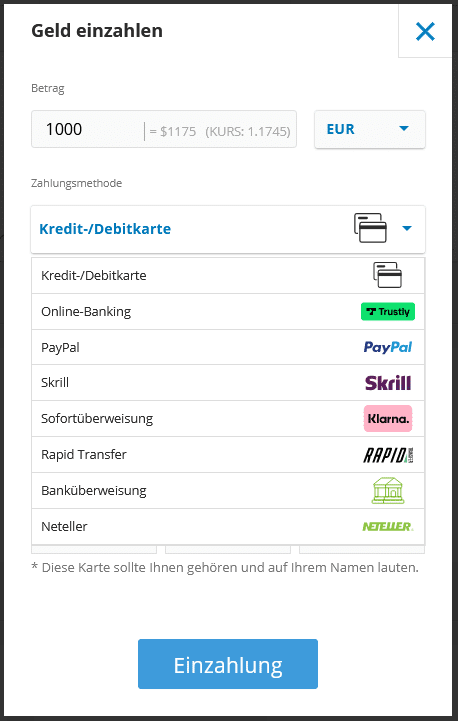

Schritt 2: Einzahlung vornehmen

Nach der erfolgreichen Identitätsprüfung können Sie sich mit Ihren Daten in Ihr Konto einloggen. Von Ihrem Konto-Dashboard aus können Sie Geld einzahlen, um das neue Konto zu finanzieren. Wählen Sie dazu den gewünschten Betrag und Ihre bevorzugte Zahlungsmethode.

Schritt 3: In Express Zertifikate investieren

Nachdem Ihre Einzahlung auf Ihrem Konto erschienen ist, geben Sie in der Suchleiste Ihre gewünschte Investition ein. Klicken Sie dann auf Kaufen um den Express Zertifikat Handel zu starten. Setzen Sie den Hebel auf x 1, um ihn auf Standard zu stellen. Legen Sie hier die Handelsparameter fest und geben Sie den Stop-Loss an. Sobald Sie mit allen Eingaben fertig sind, klicken Sie auf Handel eröffnen.

Damit haben Sie die Investition erfolgreich gestartet und können nun die Trends beobachten und situationsbedingt eingreifen.

Ihr Kapital ist gefährdet. Es fallen andere Gebühren an. Weitere Informationen finden Sie unter etoro.com/trading/fees.

Was ist ein Express Zertifikat Rechner?

Dieses Tool hilft dem Anleger, sich ein Bild von der zu erwartenden Rendite und einer bestimmten Express Zertifikat Rendite zu machen. Dabei werden Daten wie der aktuelle Marktpreis der Aktie oder des Titels, die erwartete Wachstumsrate und die zu zahlende Einstiegsgebühr berechnet. Diese Daten werden dann mit dem zum Fälligkeitszeitpunkt errechneten Wert verglichen. Einige Makler und Dienstleister bieten solche Tools auf ihrer Website an, die Sie dort meist kostenlos nutzen können.

Die besten Handelsstrategien für Express Zertifikate

Der Grund dafür ist, dass Regierungen auf der ganzen Welt Emissionsgutschriften an Unternehmen ausgeben, die in diesem Sektor tätig sind. Diese Subventionen garantieren einen Gewinn in den Geschäftsberichten und ein besseres Abschneiden beim Gewinn pro Aktie und damit beim Marktpreis pro Aktie.

In einer Zeit, in der die Performance der Weltmärkte unsicher ist, können Express Zertifikate dazu beitragen, die Rendite des Portfolios eines Anlegers zu steigern. Als Investor sollten Sie deshalb folgende Punkt beachten:

- Identifizieren Sie starke Branchen mit staatlicher Unterstützung und Wachstumsrate

- Dies sollten etablierte Unternehmen mit einer Performance Score Card sein

- Investieren Sie in diese Unternehmen Aktien- oder Indexfonds Express Zertifikate

- Steigen Sie aus den Investitionen aus, wenn die Weltwirtschaft einen Boom erlebt, und konzentrieren Sie sich mehr auf direkte Aktieninvestitionen in den identifizierten Branchen

Ihr Kapital ist gefährdet. Es fallen andere Gebühren an. Weitere Informationen finden Sie unter etoro.com/trading/fees.

Die Vor- und Nachteile von Express Zertifikaten

Jedes Investment geht mit Chancen und gleichzeitig auch Risiken einher. So haben auch Express Zertifikate ihre Vor- und Nachteile:

Dies spricht für den Kauf von Express Zertifikaten

Die größte Bedrohung bei Finanzderivaten ist die Erosion des Kapitals in Verbindung mit zusätzlichen Verbindlichkeiten, die sich daraus ergeben. Dies ist bei Express Zertifikaten nicht der Fall, da der Anleger einem Verlust nur in Höhe seines Einsatzes ausgesetzt ist. Es bestehen keine Verpflichtungen für den Anleger, zusätzliche Zahlungen zu leisten. Es gibt Rabattmöglichkeiten, einen geringen Aufpreis und eine bedingte Hebelwirkung. Der Investor genießt eine Umgehung der Befristung, die auf lange Sicht von Vorteil ist.

Dies spricht gegen den Kauf von Express Zertifikaten

Der relativ niedrige effektive Jahreszins ist bei Express Zertifikaten der größte Nachteil. Außerdem hängt die erfolgreiche Arbeit damit davon ab, ein erfolgreiches und bewährtes Unternehmen oder Branche auszuwählen. Führen Investoren keine sorgfältige Prüfung durch, kann dies bei der notorischen Überschreitung der Barriere zum Verlust des eingesetzten Kapitals führen.

Fazit Express Zertifikate

Express Zertifikate werden häufig von konservativen Anlegern genutzt, die eine kleine Rendite erzielen und ihr Portfolio absichern wollen. Auch wenn es sich hierbei nicht um ein besonders lukratives Investment handelt, können Express Zertifikate bei der Auswahl der richtigen Branchen und Unternehmen helfen, ein Investmentportfolio während eines Abschwungs zu stabilisieren.

Ihr Kapital ist gefährdet. Es fallen andere Gebühren an. Weitere Informationen finden Sie unter etoro.com/trading/fees.

FAQ Express Zertifikate

Welche Express Zertifikate können Sie handeln??

Es gibt Tausende von Express Zertifikatstypen, mit denen ein Anleger handeln kann. Sicher und am besten nach ROI sind in der Regel Unternehmen und Branchen, die globale Aufmerksamkeit und staatliche Unterstützung genießen; so zum Beispiel der Sektor der erneuerbaren Energien. Ihr Gewinn pro Aktie wird durch staatliche Subventionen gestärkt, was auch zu einem besseren Aktienkurs am Jahresende führen wird.

Wie funktionieren Express Zertifikate?

Sobald der Anleger sein Konto bei einem Broker eröffnet und aufgeladen hat, können Aufträge für das gewählte Express Zertifikat erteilt werden – die Transaktion wird in der Regel innerhalb von 24 Stunden bearbeitet. Eine gesicherte Rendite von bis zu 8 % kann erwirtschaftet werden, wenn der zugrunde liegende Aktienkurs über der angegebenen Schwelle bleibt.

Wie hoch sind die Kosten für Express Zertifikate?

Sie werden für nur 1,50 % des Aktienkurses verkauft – das ist alles, was der Anleger zu verlieren hat, selbst wenn die Investition fehlschlägt. Zusätzlich können Kosten der Bank anfallen, die normalerweise sehr gering sind.

Der Express Zertifikatsaufträge wurde nicht ausgeführt – Was ist zu tun?

Eine einfache Nachricht an den Kundensupport des Anbieters reicht in der Regel aus. Innerhalb von 24 Stunden können Sie mit einer Antwort rechnen. Wenn der Auftrag aus irgendeinem Grund fehlgeschlagen ist, wird das Geld auf Ihr Konto zurückerstattet.

Welche Verluste können auf mich zukommen, wenn ich in Express Zertifikate investiere?

Abgesehen davon, dass alle Investitionen ein Risikoelement haben, führen Express Zertifikate in seriösen Unternehmen kaum zu einem Verlust. Verluste sind bei dieser Anlage auf den in den Express Zertifikaten investierten Betrag beschränkt.

Zuletzt aktualisiert am 24. September 2024