Hebelzertifikate handeln wird bei professionellen und Privatanlegern immer beliebter. Mit den börsengehandelten Wertpapieren lassen sich höhere Renditen erzielen, jedoch drohen hohe Verluste bis hin zum Totalverlust. Dabei wird ein Basiswert mit dem Hebel Zertifikat als Derivat mit einem Multiplikator vervielfacht.

Welche Hebelzertifikate gibt es? Wie funktioniert ein Hebelzertifikat? Für welche Anleger ist es geeignet? Und wo kann man Hebelzertifikate kaufen? Sind Hebel Zertifikate und Knock Out Zertifikate das gleiche?

Unser Beitrag liefert alle Antworten und erklärt, wie Hebel Zertifikate kaufen einfach und günstig möglich ist.

Jetzt Hebelzertifikate online kaufen

Das Wichtigste in Kürze

- Derivate mit Hebel: Hebelzertifikate sind Derivate, welche eine bestimmte Anlage oder einen Index als Basiswert haben – z.B. Aktienindex, Rohstoff, etc. Damit kann ein Basiswert mit Leverage gehandelt werden, wobei dieser Gewinne wie Verluste vervielfacht.

- Zweischneidiges Schwert: Hebelzertifikate sind hochspekulative Finanzinstrumente, welche sowohl hohe Gewinne aber auch hohe Verluste liefern können. Der Hebel ist ein Multiplikator, welcher die Kursentwicklung entsprechend vervielfacht.

- Offizielles Wertpapier: Hebel Zertifikate sind offizielle Wertpapiere, welche duch eine Finanzmarktaufsicht gebilligt und genehmigt werden müssen. Sie können an ihrer Wertpapierkennnummer (WKN) erkannt und gefunden werden.

- Broker erforderlich: Wer Hebelzertifikate kaufen möchte, der benötigt ein Wertpapierdepot bei einem günstigen Broker oder Direktbank. Idealerweise wählt man einen Anbieter mit kostenlosem Wertpapierdepot, die Suche des Zertifikat erfolgt mit WKN.

- Vielfältige Bezeichnungen: Wegen mangelnder Standardisierung sind auch andere Begriffe für Hebel Zertifikate geläufig, wie z.B. Turbos, Turbo Knock Outs, Knock Out Zertifikate oder weitere. In allen Fällen handelt es sich um Hebelzertifikate, welche einen Basiswert mit Leverage vervielfachen.

Was sind Hebelzertifikate?

Hebel Zertifikate, auch bekannt als Knock Out Zertifikate oder Turbos, sind eine besondere Art von Zertifikaten bzw. Finanzinstrumente, welche sich auf einen Basiswert wie z.B. Aktien, Indizes, Rohstoff, Kryptowährung beziehen, und diesen mit einem Faktor hebeln. Bei Hebel Zertifikaten handelt es sich also um Derivate, welche von einer Finanzmarktaufsicht genehmigt werden müssen und folglich über eine Wertpapierkennnummer (WKN) verfügen.

Grundlagen

Hebelzertifikate werden von Banken oder Emissionshäusern ausgegeben und sind folglich nicht-standardisierte Finanzinstrumente. Dies erklärt auch, warum Hebel Zertifikate unter anderem auch unter Namen wie Knock Out Zertifikate, Discount Zertifikate, Turbo Knock Outs oder Mini Futures bekannt sind.

Essenzielles Kriterium von Hebelzertifikaten ist die sogenannte Knock Out Schwelle. Wenn der Kurs des Basiswerts innerhalb der Laufzeit diese Knock Out Schwelle erreicht, dann verfällt das Zertifikat und wird wertlos. Der Anleger erhält maximal noch einen symbolischen Restbetrag oder erleidet einen Totalverlust. Der Abstand zwischen Preis des Basiswerts und Knock Out Schwelle bestimmt die Wertentwicklung des Hebel Zertifikat.

Wo kann man Hebelzertifikate kaufen?

Wer Hebel Zertifikate kaufen möchte, der benötigt zunächst einen konkreten Online Broker oder Online Direktbank mit Wertpapierdepot. Das Anbieterfeld ist recht groß, wir haben nachfolgend die besten Broker mit kostenlosem oder günstigem Wertpapierdepot aufgelistet.

Libertex

Zum Anbieter78,31% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesen Anbietern. Sie sollten überlegen, ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.......

AvaTrade

Zum Anbieter72% der Privatanleger-Konten verlieren Geld beim Trading von CFDs mit diesem Anbieter. Sie sollten erwägen, ob Sie verstehen, wie CFDs funktionieren und ob Sie sich das hohe Risiko leisten können, ihr Geld zu verlieren.......

Skilling

Zum Anbieter66% der Privatanleger verlieren Geld beim CFD-Handel. Besuchen Sie skilling.com für den vollständigen Haftungsausschluss.......

Pepperstone

Zum Anbieter75.2% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter.......

eToro

Zum Anbieter81% der Konten von Privatanlegern verlieren Geld, wenn sie CFDs von diesem Anbieter handeln.......

Welche Arten von Hebelzertifikaten gibt es?

Wie bereits kurz erwähnt gibt es unterschiedliche Arten von Hebel Zertifikaten. Dabei können sich diese einerseits

- anhand der erwarteten Kursentwicklung (Long oder Short) bzw.

- anhand der Laufzeit des Hebel Zertifikat (mit Verfallszeitpunkt oder Open-End-Zertifikat) unterscheiden.

Hebelzertifikat Long

Ein Hebezertifikat Long (Hebel Bull Zertifikat) ist das gängigste und meistgehandelte Hebel Zertifikat, mit einem solchen Long-Zertifikat geht der Anleger davon aus, dass es zu einem Kursanstieg des Basiswerts kommt.

Wenn der Kurs des Basiswert steigt, so steigt auch der Wert des Hebel Zertifikat Long. Der Kursanstieg wird mit dem entsprechenden Hebel vervielfacht.

Die Knock Out Schwelle liegt unterhalb des Preis des Basiswerts am Tag der Emission des Zertifikats. Das Hebel Zertifikat Long verfällt, wenn der Kurs so tief sinkt, dass die Knock Out Schwelle erreicht wird.

Hebelzertifikat Short

Das Hebelzertifikat Short (Hebel Bear Zertifikat) ist für Anleger geeignet, welche von einem Kursrückgang des Basiswerts ausgehen, auf den das Zertifikat lautet. Der Preis des Hebel Zertifikat Short steigt also dann, wenn der Preis des Basiswerts fällt. Der Kursrückgang erhöht den Wert des Zertifikats mit dem entsprechenden Hebel.

Aufgrund dieser entgegengesetzten Preisentwicklung haben Short-Zertifikate manchmal auch „Invers“ in ihrem Namen. Die Knock Out Schwelle liegt überhalb des Preis des Basiswerts am Tag der Emission des Zertifikats. Steigt der Preis des Basiswerts bis zur Knock Out Schwelle während der Laufzeit, so verfällt das Hebelzertifikat Short wertlos.

Hebelzertifikat mit Verfallszeitpunkt

Hebel Zertifikate mit Verfallszeitpunkt sind eben nur für einen beschränkten Zeitraum gültig. Dies ist insbesondere deswegen von Bedeutung, weil die Preisentwicklung dadurch nicht nur von der Kursentwicklung des Basiswerts, sondern auch vom Verfallszeitpunkt des Zertifikats abhängt. Letzterer Faktor wird umso wichtiger, desto näher der Verfallszeitpunkt rückt.

Hebelzertifikat Open-End-Partizipationszertifikat

Hebel Zertifikate ohne Verfallszeitpunkt, auch bekannt als Open-End-Zertifikate, verfallen im Grunde nur dann, wenn die Knock-Out-Schwelle des Zertifikats während der Laufzeit erreicht wird. Aufgrund ihrer unbeschränkten Laufzeit eignen sich diese Zertifikate für längerfristige Handelsstrategien. Für risikofreudige Anleger können sich bei Nähe zur Knock Out Schwelle günstige Einstiegszeitpunkte mit hohen möglichen Renditen erreichen.

Zu beachten ist bei diesen Open-End-Turbos jedoch, dass Emittenten ebenfalls von ihrem Kündigungsrecht Gebrauch machen könnten (meist halbjährlich oder jährlich), in dem Falle würde der Anleger den aktuellen Marktpreis ausgezahlt bekommen. Zudem passen die Emittenten von Open-End-Hebelzertifikaten die Knock Out Schwelle laufend an, wodurch es zu Preisveränderungen des Zertifikats kommen kann.

So handelt man Hebelzertifikate

Es sind Handelsstrategien, welche sich Anleger für das Hebelzertifikate handeln wünschen. Sie möchten wissen, anhand welcher Kriterien oder Marktentwicklungen sie ausmachen können, zu welches Hebelzertifikat kaufen zu diesem Zeitpunkt am sinnvollsten wäre. Allerdings müssen wir knapp sagen, dass es zum Handel mit Hebel Zertifikaten nicht zu viel zu sagen gibt.

Im Grunde sollte man als Anleger einen aus 4 Schritten bestehenden Entscheidungsprozess durchlaufen, um ein geeignetes Hebelzertifikat handeln zu können.

Schritt 1: Basiswert auswählen

Im ersten Schritt muss man als Anleger einmal eine Fokussierung seiner Investmentrecherchen vornehmen. Hierfür ist es essenziell, sich auf einen bestimmten oder wenigstens einige wenige Basiswerte festzulegen, welche man mittels eines Hebelzertifikat handeln möchte.

Nachdem diese Entscheidung getroffen wurde, kann man mit Fokus und Disziplin gezielt nach Marktinformationen Ausblick halten, anstatt im Dickicht der Marktnachrichten unterzugehen.

Schritt 2: Kursentwicklung abschätzen bzw. These aufstellen

Hat man einen (oder mehrere) Basiswert(e) gewählt, sollte man sich auf die Recherche nach Informationen und möglichen Kursprognosen zu diesem Basiswert konzentrieren. Es ist essenziell, dass man einen guten Überblick über die Marktsituation und mögliche Entwicklungsszenarien des Basiswerts hat, bevor man sein hartverdientes Geld in ein Hebelzertifikat auf diesen Basiswert investiert.

Als Ergebnis dieser Recherchephasen hat man als Anleger eine Hypothese darüber, in welche Richtung sich der Kurs des Basiswerts in den nächsten Wochen bzw. Monaten entwickeln wird. Idealerweise macht man sich als Anleger auch einen Kopf darüber, für welchen Zeitraum man von welcher Kursentwicklung in etwa ausgeht.

Schritt 3: Risikobereitschaft bestimmen

Es gibt auf viele Finanzinstrumente wie z.B. den DAX Index Hebelzertifikate mit Hebeln von 2-10. Umso höher die eigene Risikobereitschaft und die Wahrscheinlichkeit, die man der Korrektheit der eigenen Hypothesen attestiert, desto höher wird der Hebel des Hebel Zertifikats sein, für das man sich im nächsten Schritt entscheidet.

Schritt 4: Hebelzertifikat suchen und finden

Als Anleger hat man jetzt Klarheit darüber, auf welchen Basiswert das Hebelzertifikat mit welchem Hebel lauten soll und ob man auf ein befristetes Zertifikat oder ein Open-End-Zertifikat setzen möchte. Alles, was jetzt noch zu tun ist, ist das man einen Zertifikate Finder wie jenen von Comdirect nutzt, um unter der Vielfalt von verfügbaren Hebel Zertifikaten das richtige Finanzinstrument findet.

Dann kann man das Hebelzertifikat handeln und im eigenen Wertpapierdepot verwahren. Allerdings bedarf es dann der laufenden Überwachung der Kursentwicklung des Basiswerts, sodass bei nachteiliger Kursentwicklung ein möglicher Verkauf oder sonstige Absicherungsmaßnahmen gegen den möglichen Verlust getroffen werden kann.

Ihr Kapital ist im Risiko.

Wie funktionieren Hebel Zertifikate?

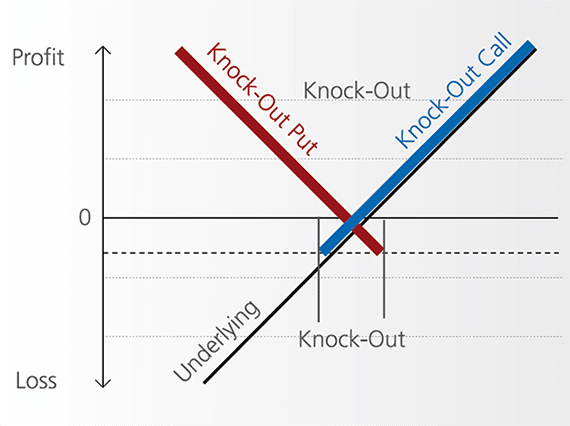

Ein Hebel Zertifikat ist ein Derivat und bezieht sich stets auf einen Basiswert, wie z.B. Aktien, Devisen, Indizes, Rohstoffe, dessen Kursentwicklung es in einem bestimmten Hebelverhältnis, z.B. 1:2, 1:5, 1:10, widerspiegelt. Dabei wird die Kursentwicklung des Basiswerts entweder positiv abgebildet (Hebel Zertifikat Long bzw. Call) oder aber invers abgebildet (Hebel Zertifikat Short bzw. Put).

Die Knock Out Schwelle definiert einen bestimmten Preispunkt, bei deren Erreichen zu irgendeinem Zeitpunkt während der Laufzeit des Zertifikats, der Knock Out des Zertifikats erfolgt, sprich das Zertifikat praktisch im Wert verfällt. Umso größer der Abstand zwischen Preis des Basiswerts und der Knock Out Schwelle, desto geringer das Risiko und desto höher der Preis des Zertifikats. Wenn sich der Preis des Basiswerts von der Knock Out Schwelle wegbewegt, dann steigt also auch der Preis des Zertifikats.

Sehen wir uns das Thema der Preisbestimmung eines Knock Out Zertifikats jedoch noch etwas näher an. Der Preis des Knock Out Zertifikat lässt sich anhand der folgenden Formel konkret ermitteln:

[(Aktueller Kurs des Basiswertes + Aufgeld) – Knock-Out] x Bezugsverhältnis = Preis des Hebelzertifikates- „Aktueller Kurs des Basiswertes“ ist dabei der aktuelle Marktpreis, welcher für den Basiswert an diesem Handelstag an den Börsen erzielt wird

- „Aufgeld“ ist ein Aufschlag auf den Preis des Basiswertes, welcher als eine Vergütung für den Emittenten des Hebelzertifikat dient

- „Bezugsverhältnis“ beschreibt das Verhältnis aus Preis des Basiswerts zum Preis des Zertifikats

Die Preisermittlung für ein Hebelzertifikat soll nachfolgend anhand von einem Hebel Zertifikat Call und einem Hebel Zertifikat Put dargestellt werden.

Funktionsweise eines Hebelzertifikat Call

- Basiswert: Aktie XY

- Preis des Basiswertes: 500 EUR

- Knock Out Schwelle: 400 EUR

- Aufgeld: 5

- Bezugsverhältnis: 0,01

Wir setzen in die Formel ein:

[(500 + 5) – 400] x 0,01 = 10,50 EURWer als Anleger auf ein Hebelzertifikat Call setzt, der erwartet einen Preisanstieg der Aktie XY.

Würde der Preis der Aktie von 500 EUR auf 600 EUR ansteigen, so ergäbe sich für den Preis des Zertifikats [(600 + 5) – 400] x 0,01 = 20,50 EUR.

Betrachtet man den Kurs des Basiswertes, so ist dieser lediglich um 100 EUR bzw. 20 % im Wert gestiegen. Vergleicht man dies mit dem Preis des Hebelzertifikat, ist dieser hingegen von 10,50 EUR auf 20,50 EUR – also um rund 95,24 % gestiegen.

Würde der Preis der Aktie jedoch – entgegen der Erwartungen des Anlegers – von 500 EUR auf 450 EUR fallen, würde die Formel folgende Werte enthalten:

[(450 + 5) – 400] x 0,01 = 5,50 EURDer Kurs des Basiswertes wäre hier also bloß um 50 EUR bzw. 10 % gefallen, der Preis des Hebelzertifikats jedoch um nahezu 50 %! Insofern hat das Knock Out Zertifikat einen klar überproportionalen Wertverlust erfahren.

Umso tiefer der Preis des Basiswertes fällt, desto höher der Verlust des Hebelzertifikats im Vergleich zum Kursverlust bei der Aktie. Fällt der Kurs so tief, dass die Knock Out Schwelle erreicht wird, erleidet der Anleger überhaupt einen Totalverlust.

Funktionsweise eines Hebelzertifikat Put

- Basiswert: Aktie XY

- Preis des Basiswertes: 500 EUR

- Knock Out Schwelle: 600 EUR

- Aufgeld: 5

- Bezugsverhältnis: 0,01

Weil ein Hebelzertifikat Put die Preisentwicklung des Basiswerts invers abbildet, muss auch die Formel angepasst werden:

[Knock-Out – (Aktuelles Kurs des Basiswertes +Abgeld)] × Bezugsverhältnis = Preis des Hebelzertifikats.Wir setzen in die Formel ein:

[600 – (500 + 5)] x 0,01 = 10,50 EURAnleger, welche dieses Zertifikat kaufen, gehen von einem Kursrückgang der Aktie XY aus.

Wenn der Preis der Aktie XY tatsächlich von 500 EUR auf 400 EUR sinken würde, dann würden sich die Daten wiefolgt anpassen:

[600 – (400 + 5)] x 0,01 = 20,50 EURWährend der Kurs des Basiswerts also bloß um 20 % gefallen ist, ist der Preis des inversen Hebel Zertifikat Puts gleich um über 90 % gestiegen. Ein deutlich überproportionaler Wertanstieg, welcher sich eben durch den Hebel des Zertifikats erklärt.

Nehmen wir den Fall eines unerwarteten Kursanstiegs von 500 EUR auf 550 EUR an und setzen erneut in die Formel ein:

[600 – (550 + 5)] x 0,01 = 5,50 EURWährend der Kurs des Basiswerts um 10 % gestiegen ist, hat das inverse Hebelzertifikat Put einen herben Wertverlust von knapp 50 % erlitten.

Umso höher der Kurs des Basiswertes Aktie XY steigt, desto tiefer sinkt der Wert des Hebel Zertifikat Put. Steigt der Preis der Aktie XY so hoch während der Laufzeit des Zertifikats, dass das Knock Out Level des Zertifikats erreicht wird, dann verfällt das Hebelzertifikat Put wertlos.

Ihr Kapital ist im Risiko.

So klappt der Handel mit Hebelzertifikaten – Darauf sollte geachtet werden beim Handel

- Risikobewusstsein bestimmen: Privatanleger spielen hier wirklich mit dem Feuer, denn es handelt sich um hochspekulative Finanzinstrumente mit hoher möglicher Rendite aber möglichem Totalverlust. Umso höher der Hebel des Zertifikats, desto höher das Risiko!

- Günstigen Broker wählen: Abgesehen vom Aufgeld bzw. Abgeld des Hebelzertifikat können auch noch weitere Gebühren für die Börsencourtage anfallen. Unbedingt sollten Anleger einen Broker mit kostenlosem Wertpapierdepot und ohne oder minimale Provision wählen, um ihre Rendite nicht weiter zu senken.

- Kursprognosen einholen: Vor dem Kauf eines Hebelzertifikat ist es unerlässlich, sich als Anleger über die wahrscheinliche Kursentwicklung des Basiswerts zu informieren. Hierfür sind Kursprognosen von anerkannten Marktautoritäten einzuholen, obwohl der Preis letztendlich unvorhersehbar bleibt. Für Aktien als Basiswert können Kursziele zur Orientierung dienen.

- Knock-Out-Schwelle beachten: Das zentrale Kriterium des Hebelzertifikat ist der Abstand zwischen Marktpreis des Basiswerts und Knock Out Schwelle des Hebel Zertifikat. Dieser Abstand muss beim Kauf beachtet und folgend laufend beobachtet werden, um einen Totalverlust seines Investments zu verhindern.

Lohnt sich ein Investment in Hebelzertifikate?

Betrachten wir also das Risiko-Rendite-Verhältnis von Hebelzertifikaten im Gegensatz zu einer Direktinvestition in den Basiswert, so sehen wir vor allem eine enorme Downside – nämlich die Gefahr eines Totalverlusts. Zwar wird dies durch Chancen auf enorme Gewinne kompensiert, aber eben nicht vollständig ausgeglichen unserer Wahrnehmung nach.

Hebelzertifikate kaufen ist auch deswegen nicht unbedingt die beste Anlagemöglichkeit, weil sich mit dem Instrument der Differenzkontrakte eine praktische und flexiblere Alternative ergeben hat. Mit Differenzkontrakten wird ebenfalls gehebelt auf einen Basiswert gesetzt, wobei CFDs von CFD Brokern wie eToro herausgegeben werden und keine gebilligten Wertpapiere mit WKN-Nummern sind. Dabei ist CFD Handel in vielen Fällen schon mit Mindestinvestments ab 100 EUR möglich.

Welche Kosten und Gebühren fallen beim Hebel Zertifikate Kauf an?

- Depotgebühr – Laufende, meist jährliche Gebühr für das erforderliche Wertpapierdepot

- Ordergebühr – Gebühren, die für das Platzieren bzw. Ausführen einer Order anfallen

- Börsen-Courtage – Gebühr, welche die Börse, an der das Zertifikat gehandelt wird, verlangt

- Auszahlungsgebühr – Gebühr, welche für die Auszahlung des Investments anfällt

- Einzahlungsgebühr – Gebühr, welche für die Einzahlung auf das Verrechnungskonto anfällt

- Aufgeld – Aufschlag auf den Zertifikatspreis, mit dem sich der Emittent finanziert

- Verwaltungsgebühr – Bei manchen Zertifikaten werden zusätzlich Managementgebühren verrechnet, mit denen der Emittent seine Verwaltungskosten ausgleicht

So kann man Hebelzertifikate bei Comdirect handeln

Wer Hebelzertifikate kaufen möchte, dem empfehlen wir unseren Testsieger Comdirect. Beim Bafin-regulierten Anbieter können Anleger ein kostenloses Wertpapierdepot eröffnen und Hebelzertifikate im Zertifikate Finder aufspüren und per WKN zum Kauf auswählen.

Hebelzertifikate handeln bei Comdirect ist einfach mit diesen 4 Schritten:

Schritt 1: Eröffnung eines Wertpapierdepot

Zunächst muss man als Anleger ein Wertpapierdepot bei Comdirect eröffnen. Hierfür trägt man im Anmeldeformular die erforderlichen persönlichen Daten wie vollständigen Namen, Geburtsdatum, Wohnanschrift und finanzielle Situation ein.

Ebenso muss man Angaben zu seiner bisherigen Erfahrung im Handel mit Finanzprodukten abgegeben. Nach Übermittlung aller erforderlichen Daten erfolgt im nächsten Schritt die Verifikation des Wertpapierdepots – ein rechtlich verpflichtender Schritt.

Schritt 2: Verifizierung durchführen

Für die Verifizierung des Wertpapierdepots bzw. des eröffneten Referenzkontos bei Comdirect muss man einen Identitätsnachweis erbringen. Dies kann entweder über das PostIdent- oder VideoIdent-Verfahren erreicht werden. Wir empfehlen Anlegern das VideoIdent-Verfahren direkt über die Comdirect-App am Smartphone abzuschließen.

Die Verifikation erfolgt im direkten Call mit dem Support-Agenten, wobei man seinen Reisepass oder Personalausweis bereit halten muss, um seine Identität zu bestätigen.

Schritt 3: Einzahlung tätigen

Im dritten Schritt kann eine Einzahlung auf das Referenzkonto bei Comdirect erfolgen. Alle Käufe bzw. Verkäufe von Wertpapieren werden über besagtes Referenzkonto abgerechnet. Die Einzahlung auf das Referenzkonto kann per einfacher SEPA-Überweisung von einem anderen Bankkonto erfolgen.

Ist das Geld eingelangt, kann dies zum Hebelzertifikate kaufen verwendet werden.

Schritt 4: Zertifikat kaufen

Endlich kann man Hebelzertifikate handeln – hierfür muss man zunächst ein geeignetes Hebel Zertifikat finden. Hierfür steht einem der Comdirect Zertifikate Finder bereit, indem sowohl Hebel Zertifikate Call und Hebelzertifikate Call übersichtlich aufgelistet sind.

Geeignetes Zertifikat gefunden? Einfach die WKN notieren und diese schließlich in der Suchleiste am oberen Bildschirmrand eingeben. Mit der Enter-Taste gelangt man dann direkt zum entsprechenden Wertpapier und kann den Kauf initiieren, um es im Wertpapierdepot aufzubewahren.

Möchte man als Anleger anstatt Hebelzertifikaten lieber auf die günstigeren und flexibleren Differenzkontrakte auf gleiche Basiswerte setzen, empfehlen wir ganz klar unseren Testsieger für CFD Broker eToro.

Was ist ein Hebelzertifikate Rechner?

Mit diesem praktischen Tool können Anleger vor dem Kauf oder während der Haltezeit entscheiden, welche Entscheidung für ihr Investment wohl am sinnvollsten wäre.

Dabei funktioniert der Hebelzertifikate Rechner so, dass man auf einer Webseite sowohl unterschiedliche Knock-Out-Level sowie Preise des Basiswerts eingeben kann und sofort sieht, wie sich der Wert des Hebel Zertifikat ändern würde.

Ihr Kapital ist im Risiko.

Die Vor-und Nachteile von Hebelzertifikaten

Allgemein ist ganz klar, dass hohe Risikofreudigkeit und umfangreiche Markterfahrung absolut essenziell sind – hat man diese als Anleger nicht, sollte man unbedingt die Finger von diesen hochspekulativen Finanzinstrumenten lassen!

Was für oder gegen das Hebelzertifikate handeln spricht, haben wir in den nachfolgenden Abschnitten noch einmal kurz zusammengefasst.

Das spricht für den Kauf von Hebelzertifikaten

Ein Grund, der das Hebelzertifikat kaufen sinnvoll machen kann ist die Möglichkeit auf überproportional hohe Erträge. Wie in den Beispielen in diesem Artikel dargestellt kann es bei vorteilhafter Kursentwicklung des Basiswerts schon bei kleinen Preisveränderungen zu hohen Gewinnen für den Halter des entsprechenden Hebel Zertifikats kommen.

Ein weiterer Grund ist, dass man mit einem relativ geringen Kapitalinvestment auf zahlreiche Anlageklassen spekulieren kann. Kauft man nämlich das Hebel Zertifikat, so muss man nicht den damit gehandelten Basiswert selbst kaufen und kann rein mit der Kursveränderung partizipieren, was letztendlich auch aus dem höheren Hebel resultiert.

Das spricht gegen den Kauf

Definitiv gegen den Kauf von Hebelzertifikaten spricht das hohe Risiko eines enormen Verlustes bis hin zum Totalverlust. Der Totalverlust kann nämlich gleich in zwei Fällen eintreten – entweder bei Erreichen des Knock Out Levels während der Laufzeit des Zertifikats, oder aber im Falle des Konkurses des Emittenten.

Ebenfalls gegen das Hebelzertifikat sollte sprechen, dass die Kursentwicklung des Basiswertes äußerst schwer vorherzusagen ist. Gerade als Einsteiger an den Finanzmärkten kann man die Fülle an Einflussfaktoren auf den Preis des Basiswerts schwer im Überblick haben, sodass man lieber nicht mit dem spekulativen Finanzinstrument hantieren sollte.

Auch beachtliche Gebühren für Aufpreis, Handelsgebühren und Börsen-Courtage können das Hebelzertifikat kaufen in Frage stellen. Besser kann für Privatanleger da der Kauf eines CFDs auf den selben Basiswert sein – mit geringem Kapitalinvestment, maßgeschneidertem Hebel und jederzeitiger Handelbarkeit ist dies womöglich die bessere Alternative für Privatanleger.

Fazit

Hebelzertifikate sind hochspekulative Finanzinstrumente, welche als Derivate auf einen bestimmten Basiswert lauten. Sie können als Hebelzertifikat Call auf steigende oder als Hebel Zertifikat Put auf fallende Kurse setzen. Es handelt sich um von Emittenten ausgegebene und genehmigte Wertpapiere mit WKN-Nummer, für die man einen Broker mit Wertpapierdepot benötigt.

Hebelzertifikate sind aufgrund des Handels mit Leverage hochriskant und eignen sich nur mäßig für Privatanleger, insbesondere für unerfahrene Einsteiger sind sie kein geeignetes Finanzinstrument. Die Chance auf überproportionale Erträge geht mit dem Risiko eines hohen Verlustes bis hin zum Totalverlust bei Erreichen der Knock Out Schwelle einher.

Wer Basiswerte mit Hebel handeln möchte, der sollte sich alternativ den CFD Handel bei CFD Brokern ansehen. Mit CFDs kann man mit dreistelligen Beträgen und maßgeschneidertem Hebel auf eine Vielzahl von Basiswerte setzen und die CFD Trades jederzeit bearbeiten oder schließen. Unser Testsieger für CFDs ist eToro.

FAQs zu Hebelzertifikaten

Wie berechnet man Hebelzertifikate?

Die Formel zur Berechnung des Hebelzertifikat Preis unterscheidet sich nach Call- oder Put-Zertifikat. Das Hebelzertifikat Call folgt der Formel ((Aktueller Kurs des Basiswertes + Aufgeld) – Knock-Out) x Bezugsverhältnis = Preis des Hebelzertifikates, während das Hebel Zertifikat Pull der Formel (Knock-Out – (Aktuelles Kurs des Basiswertes +Abgeld)) × Bezugsverhältnis = Preis des Hebelzertifikats folgt.

Welche Hebelzertifikate gibt es?

Hebelzertifikate können hinsichtlich der erwarteten Kursentwicklung oder ihrem Verfallszeitpunkt unterschieden werden. Während Hebel Zertifikate Call einen Kursanstieg erwarten, gehen Hebel Zertifikate Put von einem Kursrückgang des Basiswerts aus. Es gibt sowohl Hebel Zertifikate mit Verfallszeitpunkt und Open-End-Zertifikate.

Wo Hebel Zertifikate kaufen?

Zuletzt aktualisiert am 1. April 2024