Klicke Hier, um die besten Krypto Presales zu sehen, die sich in diesem Jahr verzehnfachen könnten!

Elf Bitcoin-Spot-ETFs wurden von der US-Börsenaufsichtsbehörde (SEC) genehmigt. Diese nehmen heute den Handel auf.

Die Zulassung der ersten Krypto-Spot-ETFs in den USA öffnet institutionellen und privaten Anlegern die Türen. Die ETFs bieten eine einfache und regulierte Möglichkeit, in die aufstrebende digitale Anlageklasse zu investieren. Angesichts dieses erdbebenartigen Wendepunkts im Kryptouniversum stellt sich an dieser Stelle die Frage, welche Kryptowährungen man am besten in einem traditionellen Anlageportfolio halten sollte. Bitcoin ist natürlich die älteste und bekannteste Kryptowährung. Seinem Einzug in den Mainstream-Finanzmarkt werden mit Sicherheit weitere Kryptowährungen folgen, sodass versierte Anleger eine immer größere Auswahl haben.

Der Kurs von Ethereum ist in den letzten 24 Stunden um 15 Prozent auf 2.608 US-Dollar gestiegen, da sich die Marktteilnehmer relativ sicher sind, dass Ethereum die nächste Kryptowährung sein könnte, die für einen ETF zugelassen wird. Der XRP-Token von Ripple stieg um 7 % auf 0,6123 USD.

Viele erwarten, dass Bitcoin noch in diesem Monat die Marke von 50.000 USD erreichen wird. Aktuell liegt der Kurs bei 46.000 USD, nachdem er seinen anfänglichen Vorsprung unmittelbar nach der Zulassung von 11 Bitcoin-Spot-ETFs eingebüßt hat. Wo also sollten Trader und Crypto-Natives ihre Investitionsreise in diesem aufregenden neuen Umfeld beginnen? Wir haben alle Antworten.

Was Krypto-Investoren bei der Portfolio-Asset-Aufteilung beachten müssen

Anlageportfolios gibt es in allen möglichen Formen und Größen, aber alle haben eines gemeinsam: Sie sollten möglichst breit gestreut sein. Der wichtigste Bestimmungsfaktor für die Anlagerenditen ist die Auswahl der Vermögenswerte, auf die sie verteilt werden, und nicht die Auswahl innerhalb der einzelnen Anlageklassen.

Das bedeutet, dass zunächst die Gewichtung der einzelnen Anlageklassen festgelegt werden muss. Ein typisches Portfolio wird sich wahrscheinlich aus folgenden Anlageklassen zusammensetzen

- Aktien

- Anleihen (festverzinslich)

- Rohstoffe

- Immobilien

- Bargeld

- alternative Anlagen

Portfolio und Risikoprofil aus der Krypto-Perspektive

Im Grunde genommen gibt es zwei Möglichkeiten in bestimmte Anlageklassen zu investieren – entweder man kauft sie direkt oder in einem „Wrapper“ beispielsweise in einem börsengehandelten Fonds, einem Investmentfonds oder bei einer Investmentgesellschaft. Für Anleger, die in Kryptowährungen investieren möchten, ist der direkte Besitz dieser Vermögenswerte je nach Rechtsordnung oder Institution die einzige oder wichtigste Möglichkeit, sie in ihr Anlageportfolio aufzunehmen.

Kollektive Kapitalanlagen sind ein beliebtes Mittel, um Zugang zu finanziellen Vermögenswerten zu erhalten, da sie billiger sind als beispielsweise der Kauf einzelner Aktien und den Zeit- und Arbeitsaufwand vermeiden, der mit der Verwaltung von Portfolios verbunden ist. Es gibt Tausende von Fonds, aus denen Anleger wählen können, und es ist möglich, dass Bitcoin in Zukunft in immer mehr Dachfonds – also Fonds, die einen Korb von Anlagen halten – auftauchen wird.

Wie genau Ihr Portfolio aussieht, hängt von Ihrer Risikobereitschaft ab. Es gibt vier Arten von traditionellen Anlageportfolios:

- Wachstum

- Wert (Value)

- Einkommen

- Ausgewogen

Wachstumsportfolios sind, wie der Name schon sagt, auf die Erzielung von Kapitalzuwachs ausgerichtet und daher mit einem höheren Risiko behaftet, z.B. Investitionen in Unternehmen in der Frühphase und in weniger bekannte Technologieunternehmen.

Value-Portfolios zielen natürlich auch auf Kapitalwertsteigerungen ab, konzentrieren sich aber eher auf etablierte Unternehmen mit starken Marktpositionen oder auf unterbewertete Marken, die vom Markt – aus welchen Gründen auch immer – unterbewertet werden.

Einkommensportfolios überschneiden sich insofern mit Value-Portfolios, als sie auch Unternehmen enthalten, die Dividenden zahlen. Wachstumsunternehmen tendieren dazu, ihre gesamten Einnahmen und Gewinne in das Unternehmen zu reinvestieren, während etablierte Unternehmen in der Lage sind, durch die Ausschüttung von Dividenden Wert an die Aktionäre zurückzugeben. Ölgesellschaften sind beispielsweise große Dividendenzahler. Neben Aktien sind Anleihen das wichtigste Mittel, mit dem Anleger versuchen, Erträge bei möglichst geringem Risiko zu erzielen.

Ausgewogene Portfolios enthalten Kapitalzuwachs- und Einkommenselemente sowie möglicherweise andere Anlageklassen wie Rohstoffe, Währungen und Immobilien. Das häufig als 60/40-Portfolio bezeichnete Wertpapier, das früher als typisches traditionelles Anlageportfolio galt, besteht zu 60 % aus Aktien und zu 40 % aus Anleihen. In der neuen Ära des Investments, in der Kryptowährungen akzeptiert werden, ist es möglich, digitale Vermögenswerte in alle oben beschriebenen Portfolios aufzunehmen. Vermutlich werden sich viele Traditionalisten weiterhin dagegen wehren, Kryptowährungen als legitime Anlageklasse zu behandeln.

Unter Berücksichtigung der Risikotoleranz kann man Kryptowährungen als Portfoliobestandteil auf folgende Weise berücksichtigen:

Wachstum – Sehen Sie Kryptowährungen als Tech-Aktien im Frühstadium

Wert (Value) – digitale Vermögenswerte mit hoher Marktkapitalisierung, aktiven und etablierten Netzwerken und Markenstärke, DeFi-Protokolle, die Erträge generieren, Utility Token in etablierten umsatzstarken Märkten wie Gaming.

Einkommen – Coins, die auf Staking ausgerichtet sind und Belohnungen an Token-Inhaber zahlen, die einen Teil ihre Bestände in einem Staking-Vertrag sperren. Der ETH-Token des Ethereum-Netzwerks zahlt beispielsweise eine Rendite an Staking-Validatoren. Allerdings muss eine Adresse mindestens 32 ETH besitzen, um Transaktionen auf der Blockchain verifizieren zu können.

Ausgewogenheit – Kryptowährungen haben starke Diversifikationseigenschaften, da sie nicht mit anderen Anlageklassen korrelieren. Die Volatilitätsrisiken, die mit dem Halten von Kryptowährungen verbunden sind, sollten jedoch beispielsweise durch eine breite Streuung in Geldmarktfonds, erstklassige Unternehmensanleihen und einen Staatsanleihenfonds mit einer Mischung aus Laufzeiten und Stückelungen ausgeglichen werden.

Alternative Anlagen – Hier ist wahrscheinlich der größte Teil der Kryptoanlagen zu finden. Normalerweise werden 1 bis 5 % eines Portfolios für spekulative, alternative Anlagen verwendet. 1 % der Billionen Dollar, die weltweit für Investitionen zur Verfügung stehen, sollten für Krypto-Investitionen und die möglichen Renditen in dieser Anlageklasse transformativ sein.

Bitcoin und Kryptowährungen im weiteren Sinne könnten die Performance traditioneller Anlageportfolios deutlich übertreffen. Die Ära der „traditionellen“ Anlageportfolios könnte vielleicht bald zu Ende gehen, wenn die Auswirkungen von Bitcoin-ETFs in etwa so stark sind wie die Einführung der ersten Gold-ETFs.

Gold war der erste Vermögenswert, der mit ETFs ausgestattet wurde und damit Kleinanlegern einen kostengünstigen Zugang zum Goldmarkt ermöglichte, ohne dass sie sich um die Verwahrung und Liquidität kümmern mussten.

Der Zugang zu Kryptowährungen über kollektive Anlageinstrumente wie ETFs

Anleger, deren Budget etwas größer ist, haben bereits Zugang zu den Investmentfonds der Grayscale-Familie. Dabei handelt es sich jedoch um ein geschlossenes Vehikel, die der Vermögensverwalter in ETFs umwandeln will.

Anderswo, vor allem in Europa, gibt es bereits börsengehandelte Kryptofonds und andere börsengehandelte Produkte wie Schuldverschreibungen, die als Exchange Traded Notes bekannt sind.

In Asien gibt es ebenfalls Bestrebungen, Krypto-ETFs einzuführen, wobei Hongkong eine Vorreiterrolle einnimmt.

In Großbritannien ist es Kleinanlegern (noch) verboten, börsengehandelte Kryptoprodukte jeglicher Art zu besitzen, seien es Trusts, ETNs oder ETFs. Das steht allerdings im Widerspruch zu dem erklärten Ziel der Regierung, das Vereinigte Königreich zu einer globalen Drehscheibe für Kryptowährungen zu machen.

Dieser Widerspruch könnte gelöst werden, wenn die Financial Conduct Authority ihre Haltung ändert. Ihr momentaner Regulierungsansatz zwingt die Anleger auf unregulierte Börsen, um Zugang zur digitalen Anlageklasse zu erhalten – und damit das Gegenteil dessen erreicht, was sie eigentlich im Sinn hat.

Kryptowährungen könnten zum bevorzugten Vermögenswert für alternative Anlagen in traditionellen Anlageportfolios werden

Alternative Anlagen sind der Ort, an dem Krypto ins Spiel kommt. Neben Kryptowährungen umfassen alternative Anlagen eine Vielzahl von Anlageklassen, die häufig spekulativen Charakter haben. Bei alternativen Anlagen handelt es sich um Anlagekategorien, die nicht ohne weiteres den Hauptanlagekategorien zugeordnet werden können.

Alternative Anlagen können praktisch alles umfassen, von Sammlerstücken wie Briefmarken und Oldtimern bis hin zu Kunst und Whisky. Heutzutage sind die wichtigsten alternativen Anlagen in Bereichen wie Hedgefonds und Private Equity sowie in Anlageklassen wie Rohstoffe und Immobilien zu finden. In Zukunft ist damit zu rechnen, dass Kryptowährungen von Vermögensverwaltern und Finanzberatern als Teil der alternativen Anlageklasse in die Portfolios aufgenommen werden.

Alternative Anlagen gelten als das risikoreichere Ende der Anlageklassen, so dass die Risikobereitschaft eines Anlegers ausschlaggebend dafür ist, ob und welche alternativen Anlagen er in sein Portfolio aufnimmt. Alternative Anlagen sind aus einer Reihe von Gründen schwieriger zu bewerten als andere Anlageklassen, da sie Sammlerstücke wie Briefmarken, Kunstwerke usw. enthalten können. Kryptowährungen sind ebenfalls schwer zu bewerten, nicht nur weil es sich um eine spekulative Anlageklasse handelt, sondern auch weil es sich um eine neue Technologie handelt.

Kryptowährungen sind viel mehr als „Währungen“, und sie in erster Linie als Währungen zu betrachten, geht am Thema vorbei. Dezentrale Netzwerke können in praktisch jeder Branche eingesetzt werden, und der Kampf um die Transformation bestehender Unternehmen hat wahrscheinlich gerade erst begonnen.

Sicherlich ist die revolutionäre Kraft von Kryptowährungen im Finanzbereich am größten, aber ein Blick auf die Kategorien, in denen die 12.155 auf der Website CoinGecko gelisteten Kryptowährungen eingeteilt sind, lässt sich die Bandbreite der Anwendungen der Peer-to-Peer-Technologie erahnen.

Kurz gesagt: Die Blockchain bringt den Verbraucher näher an die Dienstleistung oder das Produkt, indem sie zwischengeschaltete Ebenen eliminiert, die zusätzliche Kosten verursachen und die Effizienz behindern.

Warum sich der Gebührenkrieg um die Bitcoin-ETF-Spot-Gebühren verschärft

In der Diskussion über die mögliche Einführung eines Bitcoin-Spot-ETFs wird nicht ausreichend berücksichtigt, dass Asset Manager mit einer ernsthaften Herausforderung für ihr Geschäftsmodell konfrontiert sind, die sich unter dem Begriff „Gebührenkompression“ zusammenfassen lässt.

Passive Anlageinstrumente wie ETFs und Indexfonds sind für Vermögensverwalter längst nicht mehr attraktiv, denn die Zeit der fetten Gebühren aus dem aktiven Fondsmanagement ist vorbei. Einer der wenigen Wachstumsbereiche der Branche, der vergleichbare Renditen erwirtschaften könnte, sind alternative Anlagen.

Vor diesem Hintergrund wird Krypto für Vermögensverwalter noch attraktiver. Doch bevor die Gewinne aus dem Angebot von Krypto-Kollektivanlagevehikeln wie ETFs in die Höhe schießen können, muss zunächst um Marktanteile gekämpft werden.

Noch bevor die ersten Bitcoin-ETFs in den USA aufgelegt wurden, ist ein Gebührenkrieg ausgebrochen. Bitwise machte den Anfang und senkte seine Gebühren auf 20 Basispunkte, nachdem BlackRock mit zunächst marktbeherrschenden 0,30 Prozent auf den Plan getreten war. BlackRock senkte daraufhin seine Gebühr auf 0,20 % für die ersten 5 Mrd. USD Mittelzuflüsse in den ersten 12 Monaten nachdem der Bitcoin Spot ETF aufgelegt wurde. WisdomTree und Bitwise gaben gestern bekannt, dass sie ihre Gebühren für die ersten 1 Mrd. USD an Zuflüssen vollständig abschaffen.

Wie Analysten gegenüber Bloomberg anmerken, ist es so, als ob ein jahrelanger Preiskampf innerhalb weniger Wochen und Tage ausgefochten wird. An dieser Stelle sollte erwähnt werden, dass einer der größten Namen im Bereich ETFs und Passive – Vanguard – nicht in das Bitcoin-ETF-Rennen eingestiegen ist. Es ist also nicht jeder in der Branche der Meinung, dass Krypto-Fonds eine Gelegenheit sind, die man sich nicht entgehen lassen sollte.

Die 5 besten Kryptowährungen für ein traditionelles Anlageportfolio – das sagen Experten

Wir haben eine Reihe von Krypto-Experten aus verschiedenen Bereichen gebeten, uns ihre Meinung zu den 5 besten Kryptowährungen für ein traditionelles Anlageportfolio mitzuteilen. Hier sind ihre Antworten:

Sergey Klinkov, geschäftsführender Direktor für Strategie bei Finery Markets

Mit der Zulassung der ETFs besteht die Hoffnung, dass die Begeisterung und Unterstützung für digitale Vermögenswerte wieder zu nimmt. Die Zulassung könnte die Wahrnehmung von Kryptowährungen verändern, die ein schwieriges Jahr mit Ereignissen wie dem Zusammenbruch von FTX und einem starken Fokus auf schnelle Gewinne hinter sich haben.

Während der Markt die Zulassung eines BTC-ETFs bereits eingepreist hat, gab es in den letzten Tagen ein gewisses Zögern, was zu einer erhöhten Volatilität führte. Auf lange Sicht ist die Zulassung jedoch unumgänglich. Die wichtigste Frage ist nun, welche anderen Währungen nach BTC als Nächstes in ETFs aufgenommen werden, wobei Ethereum die wahrscheinlichste ist.

Bei den anderen könnte es sich um großvolumige Infrastruktur-Layer-One-Münzen wie Solana, Cardano oder Avalanche handeln. Ich rechne jedoch nicht damit, dass in naher Zukunft weitere Kryptowährungen für ETFs zugelassen werden. Normalerweise brauchen die Finanzbehörden Zeit, um die Auswirkung ihrer Entscheidungen und die Reaktion des Marktes zu bewerten.

David Kemmerer CEO CoinLedger coinledger.io

Auch wenn die Zulassung ein Zeichen dafür ist, dass der Kryptomarkt „angekommen“ ist, bedeutet dies nicht, dass das Risiko von Investitionen in Kryptowährungen damit beseitigt ist. Ich denke, dass viele Menschen verständlicherweise immer noch zögern werden, und insbesondere für neue oder weniger risikofreudige Anleger ist es klug, Investitionen in sicherere und verlässlichere Kryptowährungen zu tätigen.

Ethereum zum Beispiel. Ethereum ist derzeit die zweitgrößte Kryptowährung nach Bitcoin und hat sich als gute langfristige Investition erwiesen. Auch wenn es (wie bei fast allen Kryptowährungen) Phasen der Volatilität gegeben hat, ist Ethereum vergleichsweise stabil geblieben und hat gute Zukunftsaussichten.

James Lawrence, CEO und Gründer von NFTY labs

Für ein ausgewogenes Portfolio im Jahr 2024 empfehle ich folgende Verteilung, die sich sowohl auf etablierte als auch auf neu entstandene digitale Vermögenswerte und Layer1 konzentriert:

- Bitcoin (BTC): 35 % – Der Eckpfeiler des Marktes, der Stabilität und Liquidität bietet.

- Ethereum (ETH): 30 % – Der Marktführer bei dezentralen Anwendungen und Smart Contracts.

- Solana (SOL): 12 % – Ein Layer1, bekannt für schnelle Transaktionen und Effizienz in DeFi und Web3, ein wachsendes Ökosystem.

- Cosmos (ATOM): 12 % – Entscheidend für die Interoperabilität zwischen den Blockchains seines Ökosystems, was die Konnektivität in einer Welt der Blockchains verbessert.

- Sei Network: 11 % – Eine vielversprechende und sich entwickelnde Layer-1-Blockchain, insbesondere für den Handel mit digitalen Vermögenswerten / DeFi-Arena.

Diese Strategie strebt ein Gleichgewicht zwischen Marktstabilität und potenziellem Wachstum in aufstrebenden Netzwerken an und richtet sich an aktive und passive Anleger, die an der aktuellen Kryptowährungslandschaft und den künftigen Entwicklungen in diesem Jahr interessiert sind.

Daron Bennett, CEO und Co-founder OnGo

- Bitcoin (BTC): Der Goldstandard unter den Kryptowährungen, führend in Bezug auf Marktkapitalisierung und Popularität. Die Aufnahme in einen ETF macht ihn zu einem Muss für ernsthafte Anleger.

- Ethereum (ETH): Das Rückgrat des DeFi- und NFT-Ökosystems. Das Ethereum-2.0-Upgrade, mit dem auf ein effizienteres Proof-of-Stake-Modell umgestellt wird, erhöht die Attraktivität für Investoren erheblich.

- Binance Coin (BNB): der integrale Bestandteil der Binance-Börse und der Binance-Smart-Chain und hat seine Utility bei Transaktionen und Gebühren. Der Verbrennungsmechanismus hat zusätzliches Wertsteigerungspotenzial.

- Cardano (ADA): Bemerkenswert für seinen forschungsorientierten und umweltfreundlichen Ansatz. Das Projekt ist bereit für langfristiges Wachstum, insbesondere durch die Weiterentwicklung der Plattform für dApps und Smart Contracts.

- Solana (SOL): Zeichnet sich durch außergewöhnliche Transaktionsgeschwindigkeit, niedrige Kosten aus und hat die Skalierungsprobleme gelöst. Die innovative Technologie macht Solana zu einem starken Konkurrenten auf dem Markt.

Zusammenfassend lässt sich sagen, dass diese fünf Kryptowährungen eine Mischung aus Stabilität, Innovation und Wachstumspotenzial sind, was sie zu guten Kandidaten für die Aufnahme in diversifizierte Anlageportfolios macht. Die Volatilität und die Risiken des Kryptomarktes sollten bei der Auswahl jedoch immer berücksichtigt werden.

Michael Schmied, Lead Financial Consultant bei Kredite Schweiz, https://krediteschweiz.ch/en/

Im Folgenden werden fünf Kryptowährungen vorgestellt, die für die Aufnahme in ein Portfolio infrage kommen und jeweils unterschiedliche Anlageprofile und Ziele verfolgen:

- Bitcoin (BTC)

Profil: Ideal für konservative Krypto-Anleger, die ein Engagement in der etabliertesten Kryptowährung suchen.

Begründung: Bitcoin wird oft als „digitales Gold“ bezeichnet und kann als Absicherung gegen Inflation dienen. Seine Marktführerschaft und weite Verbreitung machen BTC zu einem relativ sicheren Krypto-Investment.

- Ethereum (ETH)

Profil: Geeignet für Anleger, die Wachstum mit einem moderaten Risikoprofil anstreben.

Begründung: Die weit verbreitete Nutzung von Ethereum in dezentralisierten Anwendungen und Smart Contracts positioniert den Token für langfristiges Wachstum. Die bevorstehende Umstellung auf Ethereum 2.0, die die Skalierbarkeit und Energieeffizienz verbessern soll, könnte die Attraktivität weiter steigern.

- Binance-Coin (BNB)

Profil: Für Anleger, die an einem Utility-Token mit einem starken Ökosystem interessiert sind.

Begründung: BNB treibt das Binance-Ökosystem an, eine der größten Kryptowährungsbörsen der Welt. Sein Nutzen in einer breiten Palette von Anwendungen, einschließlich der Reduzierung von Transaktionsgebühren auf der Binance-Plattform, verleiht dem Coin einen praktischen Wert, der über den spekulativen Handel hinausgeht.

- Chainlink (LINK)

Profil: Investoren, die eine Diversifizierung im „Oracle“-Netzwerk anstreben, das Blockchain-Interoperabilität ermöglicht.

Grundprinzipien: Chainlink ist ein führendes Oraclenetzwerk, das Smart Contracts mit realen Daten verbindet. Seine einzigartige Rolle im Blockchain-Ökosystem könnte ein diversifiziertes Engagement jenseits von Standard-Krypto-Investments ermöglichen.

- Cardano (ADA)

Profil: Für alle, die an einer forschungsbasierten, nachhaltigen Blockchain-Plattform interessiert sind.

Begründung: Cardano zeichnet sich durch einen starken Fokus auf Nachhaltigkeit und Skalierbarkeit aus. Der Peer-Review-Forschungsansatz und das Engagement für Entwicklungsländer könnten sozial bewusste Investoren ansprechen.

Wichtige Überlegungen

- a) Diversifizierung – Wie bei jeder Investition ist Diversifizierung entscheidend. Die verschiedenen Kryptowährungen bieten unterschiedliche Wertversprechen und Risikoprofile.

- b) Volatilität – Investitionen in Kryptowährungen können sehr volatil sein. Es ist wichtig, dass Sie nur einen Teil Ihres Portfolios in diese Vermögenswerte investieren, je nach Ihrer Risikobereitschaft.

- c) Regulatorisches Umfeld – Halten Sie sich über die sich entwickelnde regulatorische Landschaft auf dem Laufenden, da diese einen erheblichen Einfluss auf den Kryptomarkt haben kann.

In meiner Beratung betone ich, dass Kryptowährungen zwar spannende Möglichkeiten bieten, aber mit Vorsicht und einem klaren Verständnis ihrer einzigartigen Eigenschaften und Risiken angegangen werden sollten. Ein ausgewogener Portfolioansatz in Verbindung mit einer kontinuierlichen Marktanalyse ist für die Integration von Krypto-Investments in traditionelle Portfolios unerlässlich.

Eugene Musienko, CEO, Merehead

Die Zulassung eines Krypto-Spot-ETFs öffnet die Tür für institutionelle und private Anleger. Dies ist eine große Chance für den Kryptomarkt. Doch bei der Vielzahl an Coins stellt sich die Frage, in welche man am besten investiert. Egal, für welches Portfolio man sich entscheidet – konservativ, ausgewogen oder risikofreudig – in jedem Fall sollte man mit Bitcoin und Ethereum beginnen.

- Bitcoin (BTC) sichert Risiken ab und minimiert Ihre Verluste, wenn die Kurse fallen. Am 3. Januar 2024 verlor Bitcoin 4,7 % und XRP 7,7 % an einem Punkt – daher sollte Bitcoin mit einem Anteil von 15 bis 40 % in Ihrem Portfolio vertreten sein.

- Ethereum (ETH) ist in erster Linie eine leistungsfähige Technologie. Auf der Grundlage des ERC-20-Protokolls werden zahlreiche dezentrale Anwendungen und Smart Contracts entwickelt. Tron (TRX) und BNB verwenden eine Abspaltung von Ethereum. Dies zeigt die praktische Anwendung von Kryptowährungen, die in der Industrie möglich sind und ihren Wert für die Gemeinschaft. Die hohe Kapitalisierung und der hohe Wert machen ETH zu einem Must-Have in jedem Krypto-Portfolio, der zwischen 10 % und 35 % des Gesamtvolumens ausmachen sollte.

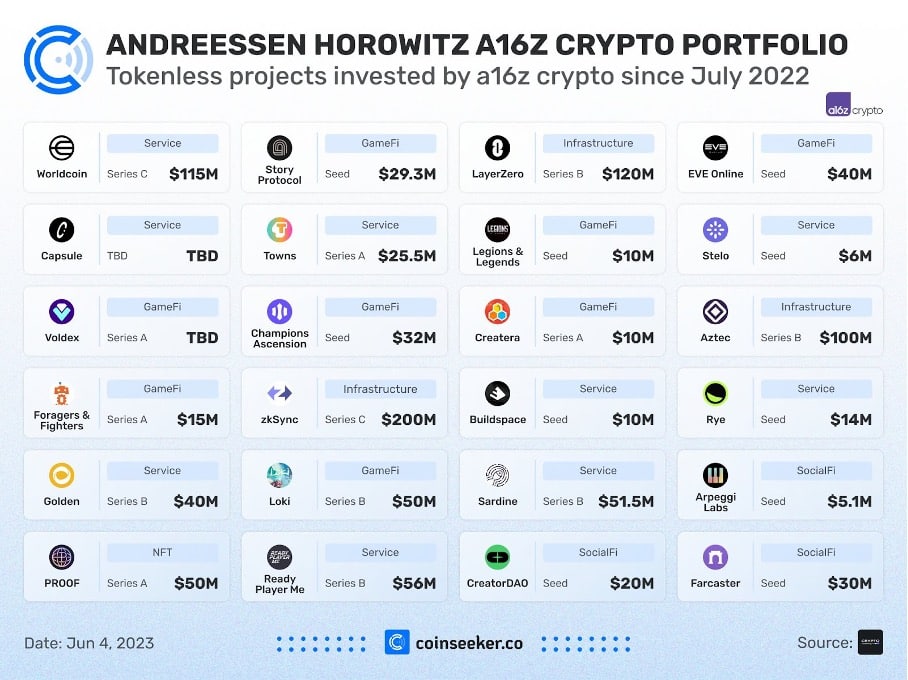

Für die meisten Anleger gehören Bitcoin und Ethereum in jedes Portfolio. Es lohnt sich jedoch, Coins, die ein stabiles Einkommen bieten, aber keine so hohe Marktvolatilität aufweisen und relativ hoch kapitalisiert sind, separat im Portfolio zu berücksichtigen. Unten sehen Sie das Portfolio eines der führenden Kryptowährungs-Investmentfonds, Andreessen Horowitz (a16z). Diese gibt eine klare Übersicht, wo die großen Fonds investieren. Allerdings sollten Sie deren Strategie definitiv nicht blind folgen.

- Solana (SOL) ist ein hervorragendes Investitionsinstrument. Das Blockchain-Protokoll ermöglicht die Entwicklung von DeFi, Web3, NFT-Anwendungen und Spielen. Außerdem hat das Unternehmen 2023 sein Saga-Smartphone auf den Markt gebracht, das ein großer Erfolg war. Das Unternehmen musste sogar Vorbestellungen ablehnen, weil Solana die Nachfrage nicht befriedigen konnte. Solana ist es auf jeden Fall wert, in Ihr Portfolio aufgenommen zu werden.

- Ripple (XRP) gilt als Top Coin und ist einer der wenigen Coins, die seit vielen Jahren konstant unter den TOP 10 nach Kapitalisierung rangieren. Ein besonderes Merkmal der Kryptowährung ist die Transaktionsgeschwindigkeit (bis zu 1.500 Transaktionen pro Sekunde) und die Zentralisierung. Die Hauptanwendung liegt im großen Bankensektor. Allerdings sollte man die komplizierte Geschichte von Ripple mit der SEC betrachten. Im Jahr 2020 reichte die SEC eine Klage wegen des Verkaufs nicht registrierter Wertpapiere ein, die erst 2023 beigelegt wurde.

- Avalanche (AVAX) ist ein vielversprechendes Krypto-Projekt für die Entwicklung dezentraler Finanzen (DeFi). Die Blockchain-Infrastruktur ermöglicht es Entwicklern, schnell Subnetze zu erstellen und ihre Apps einzusetzen. Der Coin zeichnet sich durch hohe Volatilität aus, hat aber gleichzeitig Wachstumsaussichte. Dies ist vor allem auf die Beliebtheit von DeFi-Anwendungen zurückzuführen.

5 Kryptowährungen mit geringer Marktkapitalisierung, die als alternative Anlagen in einem traditionellen Anlageportfolio in Betracht kommen

Kryptowährungen mit sehr geringer Marktkapitalisierung sind natürlich riskanter als ihre Pendants mit größerer Marktkapitalisierung. Aber genau wie auf den traditionellen Märkten einige der besten Renditen bei Unternehmen zu finden sind, die sich in einer frühen Phase befinden, sind es bei Kryptowährungen diese Coins, die eine überdurchschnittliche Performance bieten könnten.

Neue Coins, die noch in den Kinderschuhen stecken, sind ebenfalls eine Überlegung wert, aber nur auf der Basis ihrer Alleinstellungsmerkmale und mit dem Risiko, das gesamte eingesetzte Kapital zu verlieren.

Die folgenden Coins könnten in die Auswahl der oben genannten Experten aufgenommen werden, die sich mehr auf Large Cap Altcoins konzentrieren, bei denen die Liquidität am größten ist und eine relative Sicherheit besteht, da sie nachweislich in den Markt passen und derzeit eine starke Marktposition haben.

1. Bitcoin Minetrix ($BTCMTX) – für eine tokenbasierte Beteiligung an den Bitcoin-Mining-Belohnungen.

Bitcoin Minetrix ist ein Ethereum-basiertes, tokenisiertes Bitcoin-Cloud-Mining-Projekt, das sich derzeit im Vorverkauf befindet. Die Plattform bietet ein einzigartiges Wertversprechen, da es das erste Bitcoin-Cloud-Mining-Projekt ist, das eine Beteiligung am Mining ermöglicht. Damit werden Nachteile, wie beispielsweise Betrug aus der Gleichung eliminiert und der Token-Inhaber behält die volle Kontrolle.

Das Projekt ermöglicht einen Zugang auf einen Teil der Bitcoin-Mining-Belohnungen im Verhältnis zu den Cloud-Credits, die durch den Stake-Prozess erwirtschaftet werden. Abgesichert wird Bitcoin Minetrix durch Smart Contracts und gesteuert mit einem hochmodernen Frontend-Dashboard, das sowohl auf dem Desktop als auch mobil verfügbar ist.

2. Sponge (SPONGE V2) – der Übergang zu SPONGE V2, dessen Fokus auf Gaming liegt, stieg im letzten Monat um 1.000 %.

Sponge wurde erst vor wenigen Monaten eingeführt und hat Early-Bird-Investoren 100-fache Renditen eingebracht. Jetzt wird der Meme-Coin in einen SPONGE V2-Token umgewandelt, der sich auf Gaming konzentriert. Kaufen Sie den V1 Token und sperren Sie ihn in den neuen V2 Token und sobald das Team den Schalter umlegt, um die Token von V1 zu V2 zu überbrücken, haben Sie die Chance auf weitere 100-fache Renditen.

Die aktuelle APY-Belohnung liegt bei 357%. Der Coin hat vor kurzem sein All-Time-High erneut getestet, wahrscheinlich aufgrund der Nachrichten über das Bridging. Stellen Sie sich vor, was passieren könnte, wenn das Bridging aktiviert wird. Justin Sun, der Gründer von TRON, ist ein Wal-Inhaber von SPONGE – lassen Sie ihn nicht den ganzen Spaß (und die Renditechancen) für sich haben.

3. Meme Kombat ($MK) – die Mutter aller Meme-Coins bringt das Battle-Gaming auf die nächste Stufe

In Meme Kombat treten die beliebtesten Meme-Charaktere in einer Kampfarena gegeneinander an, und die Spieler können auf den Ausgang der Kämpfe wetten. Ob du Pepe oder Dogecoin, Sponge oder Shiba Inu magst, hier sind sie alle vertreten.

Dieses Projekt vereint die drei heißesten Krypto-Sektoren der Branche – Meme-Coins, Gaming und Glücksspiel – und hat viel zu bieten. Es ist noch im Vorverkauf, sodass Sie von Anfang an dabei sein können, um das Risiko-Rendite-Potenzial zu maximieren.

4. Bitcoin ETF Token ($BTCETF) – der günstigste und profitabelste Weg, um auf die Bitcoin-ETF-Investitionsgeschichte zu setzen

Der Bitcoin ETF Token wurde im Hinblick auf die Zulassung eines Bitcoin-ETFs entwickelt. Die verschiedenen Meilensteine wie Zulassung, Handelsbeginn, AUM, Handelsvolumen und mehr dienen alle als Auslöser für seinen innovativen Verbrennungsmechanismus und zur Reduzierung der Transaktionssteuer in verschiedenen Phasen des Bitcoin-ETF-Lebenszyklus.

Wenn Sie von einem Engagement im größten Anlagethema der Krypto-Wirtschaft profitieren möchten, könnte dies ein günstiger Einstieg mit mindestens 10-fachem Gewinn sein.

Hier geht es zum Bitcoin ETF Token

5. TG.Casino ($TGC) – GameFi boomt und dieser Coin ist das Top lizenzierte Casino auf der Telegram App

Das Glücksspiel im Krypto-Universum boomt. Die Branche nutzt die Stärke von Krypto, um ein Netzwerk bereitzustellen, in dem Transparenz und Sicherheit in die Blockchain-Technologie integriert sind. TG.Casino ist jedoch ein Telegram-First-Angebot, das die leicht zugängliche Leistung von Bots nutzt, die auf der Messaging-Plattform von Telegram laufen.

Telegram wächst rasant und TG.Casino ist die Nummer 1 unter den lizenzierten Glücksspielplattformen in der App. Sein Ökosystem verfügt über einen Buyback-Mechanismus, der die Konkurrenz wie Rollbit aus dem Feld schlägt. Eine weitere 100-fache Chance, die gerade aus dem PreSale kommt.

Zuletzt aktualisiert am 11. Januar 2024

Fragen und Antworten

Sie haben eine Frage? Unser Experten-Panel beantwortet gerne Ihre Fragen.