In den eigenen vier Wänden an den internationalen Finanzmärkten handeln und dabei noch viel Geld verdienen? Ja, das ist möglich! Doch ist „Trader“ tatsächlich ein Traumjob? Fakt ist: Man kann viel Geld verdienen, muss sich aber Tag für Tag bewusst machen, dass man zwar relativ schnell erfolgreich sein kann, aber es schwer ist, erfolgreich zu bleiben.

Hier kommen die wichtigsten Fakten rund um das Thema Online Trading, die jeder zukünftige Händler wissen sollte. Außerdem haben wir ein kurzes Video erstellt zum Thema Online Trading für Anfänger:

Der Exchange Vergleich: Die besten Online Trading Broker im Vergleich

10

Zahlungsmöglichkeiten

Handelsplattformen

Reguliert von

Unterstützung

Mindesteinzahlung

Hebelwirkung max

Währungspaare

Bewertung

Mobile App

Mindesteinzahlung

€200

Spread min.

variabel pips

Hebelwirkung max

200

Währungspaare

52

Handelsplattformen

Finanzierungsmethoden

Reguliert von

FCACYSECASICCFTCNFABAFIN

Was Sie handeln können

Forex

Indizes

Aktionen

Kryptowährungen

Rohes Material

Etfs

Durchschnittlicher Spread

EUR/GBP

2.5

EUR/USD

1

EUR/JPY

2

EUR/CHF

5

GBP/USD

2

GBP/JPY

3

GBP/CHF

4

USD/JPY

1

USD/CHF

1.5

CHF/JPY

-

Zusätzliche Gebühr

Kontinuierlicher Tarif

variabel

Konvertierung

variabel pips

Verordnung

Yes

FCA

Yes

CYSEC

Yes

ASIC

Yes

CFTC

Yes

NFA

Yes

BAFIN

No

CMA

No

SCB

No

DFSA

No

CBFSAI

No

BVIFSC

No

FSCA

No

FSA

No

FFAJ

No

ADGM

No

FRSA

81% der Konten von Privatanlegern verlieren Geld, wenn sie CFDs von diesem Anbieter handeln.

Mindesteinzahlung

€10

Spread min.

variabel pips

Hebelwirkung max

10

Währungspaare

100

Handelsplattformen

Finanzierungsmethoden

Reguliert von

FCACYSECASICCFTCNFABAFIN

Was Sie handeln können

Forex

Indizes

Aktionen

Kryptowährungen

Rohes Material

Etfs

Durchschnittlicher Spread

EUR/GBP

0.0

EUR/USD

0.0

EUR/JPY

0.0

EUR/CHF

0.0

GBP/USD

0.0

GBP/JPY

0.0

GBP/CHF

0.0

USD/JPY

0.0

USD/CHF

0.0

CHF/JPY

0.0

Zusätzliche Gebühr

Kontinuierlicher Tarif

variabel

Konvertierung

variabel pips

Verordnung

Yes

FCA

Yes

CYSEC

Yes

ASIC

Yes

CFTC

Yes

NFA

Yes

BAFIN

No

CMA

No

SCB

No

DFSA

No

CBFSAI

No

BVIFSC

No

FSCA

No

FSA

No

FFAJ

No

ADGM

No

FRSA

CFDs sind komplexe Instrumente und bergen ein hohes Risiko, aufgrund der Hebelwirkung schnell Geld zu verlieren. 78.31% der Konten von Kleinanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter. Sie sollten abwägen, ob Sie verstehen, wie CFDs funktionieren und ob Sie das hohe Risiko eingehen können, Ihr Geld zu verlieren

Mindesteinzahlung

€100

Spread min.

variabel pips

Hebelwirkung max

100

Währungspaare

60

Handelsplattformen

Finanzierungsmethoden

Reguliert von

FCACYSECASICCFTCNFABAFIN

Was Sie handeln können

Forex

Indizes

Aktionen

Kryptowährungen

Rohes Material

Etfs

Durchschnittlicher Spread

EUR/GBP

1.5

EUR/USD

0.9

EUR/JPY

1.8

EUR/CHF

2

GBP/USD

1.6

GBP/JPY

2.5

GBP/CHF

3.1

USD/JPY

1.1

USD/CHF

1.6

CHF/JPY

-

Zusätzliche Gebühr

Kontinuierlicher Tarif

ca. 1,4% pro Lot

Konvertierung

variabel pips

Verordnung

Yes

FCA

Yes

CYSEC

Yes

ASIC

Yes

CFTC

Yes

NFA

Yes

BAFIN

No

CMA

No

SCB

No

DFSA

No

CBFSAI

No

BVIFSC

No

FSCA

No

FSA

No

FFAJ

No

ADGM

No

FRSA

72% der Privatanleger-Konten verlieren Geld beim Trading von CFDs mit diesem Anbieter. Sie sollten erwägen, ob Sie verstehen, wie CFDs funktionieren und ob Sie sich das hohe Risiko leisten können, ihr Geld zu verlieren.

Mindesteinzahlung

€100

Spread min.

-

Hebelwirkung max

100

Währungspaare

70

Handelsplattformen

Finanzierungsmethoden

Reguliert von

CYSEC

Was Sie handeln können

Forex

Indizes

Kryptowährungen

Durchschnittlicher Spread

EUR/GBP

0.7

EUR/USD

0.7

EUR/JPY

0.7

EUR/CHF

0.7

GBP/USD

0.7

GBP/JPY

0.7

GBP/CHF

0.7

USD/JPY

0.7

USD/CHF

0.7

CHF/JPY

0.7

Zusätzliche Gebühr

Kontinuierlicher Tarif

-

Konvertierung

-

Verordnung

No

FCA

Yes

CYSEC

No

ASIC

No

CFTC

No

NFA

No

BAFIN

No

CMA

No

SCB

No

DFSA

No

CBFSAI

No

BVIFSC

No

FSCA

No

FSA

No

FFAJ

No

ADGM

No

FRSA

Mindesteinzahlung

€100

Spread min.

0.7 pips

Hebelwirkung max

300

Währungspaare

70

Handelsplattformen

Finanzierungsmethoden

Was Sie handeln können

Forex

Indizes

Aktionen

Kryptowährungen

Rohes Material

Etfs

Durchschnittlicher Spread

EUR/GBP

-

EUR/USD

-

EUR/JPY

-

EUR/CHF

-

GBP/USD

-

GBP/JPY

-

GBP/CHF

-

USD/JPY

-

USD/CHF

-

CHF/JPY

-

Zusätzliche Gebühr

Kontinuierlicher Tarif

-

Konvertierung

0.7 pips

Verordnung

No

FCA

No

CYSEC

No

ASIC

No

CFTC

No

NFA

No

BAFIN

No

CMA

No

SCB

No

DFSA

No

CBFSAI

No

BVIFSC

No

FSCA

No

FSA

No

FFAJ

No

ADGM

No

FRSA

Mindesteinzahlung

€100

Spread min.

Variabel pips

Hebelwirkung max

500

Währungspaare

40

Handelsplattformen

Finanzierungsmethoden

Reguliert von

CYSEC

Was Sie handeln können

Forex

Indizes

Aktionen

Kryptowährungen

Rohes Material

Etfs

Durchschnittlicher Spread

EUR/GBP

2.4

EUR/USD

1.4

EUR/JPY

2.4

EUR/CHF

2.4

GBP/USD

1.4

GBP/JPY

1.4

GBP/CHF

2.4

USD/JPY

1.4

USD/CHF

1.4

CHF/JPY

1.4

Zusätzliche Gebühr

Kontinuierlicher Tarif

Variabel

Konvertierung

Variabel pips

Verordnung

No

FCA

Yes

CYSEC

No

ASIC

No

CFTC

No

NFA

No

BAFIN

No

CMA

No

SCB

No

DFSA

No

CBFSAI

No

BVIFSC

No

FSCA

No

FSA

No

FFAJ

No

ADGM

No

FRSA

76,22% der Privatanleger verlieren beim CFD-Handel bei diesem Anbieter Geld

Mindesteinzahlung

€200

Spread min.

variabel pips

Hebelwirkung max

30

Währungspaare

62

Handelsplattformen

Finanzierungsmethoden

Reguliert von

FCACYSECASICBAFINCMASCBDFSA

Was Sie handeln können

Forex

Indizes

Kryptowährungen

Rohes Material

Durchschnittlicher Spread

EUR/GBP

1.27

EUR/USD

0.69

EUR/JPY

1.43

EUR/CHF

1.57

GBP/USD

0.88

GBP/JPY

2.50

GBP/CHF

3.38

USD/JPY

0.74

USD/CHF

1.09

CHF/JPY

-

Zusätzliche Gebühr

Kontinuierlicher Tarif

-

Konvertierung

variabel pips

Verordnung

Yes

FCA

Yes

CYSEC

Yes

ASIC

No

CFTC

No

NFA

Yes

BAFIN

Yes

CMA

Yes

SCB

Yes

DFSA

No

CBFSAI

No

BVIFSC

No

FSCA

No

FSA

No

FFAJ

No

ADGM

No

FRSA

65,3% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter.

Mindesteinzahlung

€100

Spread min.

variabel pips

Hebelwirkung max

500

Währungspaare

60

Handelsplattformen

Finanzierungsmethoden

Reguliert von

CYSECASICFSCAFSA

Was Sie handeln können

Forex

Indizes

Kryptowährungen

Rohes Material

Etfs

Durchschnittlicher Spread

EUR/GBP

3.50

EUR/USD

0.01

EUR/JPY

0.01

EUR/CHF

0.01

GBP/USD

3.50

GBP/JPY

3.50

GBP/CHF

3.50

USD/JPY

0.01

USD/CHF

0.01

CHF/JPY

0.01

Zusätzliche Gebühr

Kontinuierlicher Tarif

-

Konvertierung

variabel pips

Verordnung

No

FCA

Yes

CYSEC

Yes

ASIC

No

CFTC

No

NFA

No

BAFIN

No

CMA

No

SCB

No

DFSA

No

CBFSAI

No

BVIFSC

Yes

FSCA

Yes

FSA

No

FFAJ

No

ADGM

No

FRSA

Ihr Kapital ist im Risiko.

Mindesteinzahlung

€10

Spread min.

var. pips

Hebelwirkung max

10

Währungspaare

70

Handelsplattformen

Finanzierungsmethoden

Reguliert von

BAFIN

Was Sie handeln können

Indizes

Aktionen

Etfs

Durchschnittlicher Spread

EUR/GBP

3.3

EUR/USD

3.3

EUR/JPY

3.3

EUR/CHF

3.3

GBP/USD

3.3

GBP/JPY

3.3

GBP/CHF

3.3

USD/JPY

3.3

USD/CHF

3.3

CHF/JPY

3.3

Zusätzliche Gebühr

Kontinuierlicher Tarif

3.50

Konvertierung

var. pips

Verordnung

No

FCA

No

CYSEC

No

ASIC

No

CFTC

No

NFA

Yes

BAFIN

No

CMA

No

SCB

No

DFSA

No

CBFSAI

No

BVIFSC

No

FSCA

No

FSA

No

FFAJ

No

ADGM

No

FRSA

75,30 % der Kleinanlegerkonten verlieren Geld beim Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie die Finanzprodukte funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.

Mindesteinzahlung

€200

Spread min.

variabel pips

Hebelwirkung max

200

Währungspaare

50

Handelsplattformen

Finanzierungsmethoden

Reguliert von

FCACYSECASICCFTCNFABAFIN

Was Sie handeln können

Forex

Indizes

Aktionen

Kryptowährungen

Rohes Material

Etfs

Durchschnittlicher Spread

EUR/GBP

1.3

EUR/USD

1.2

EUR/JPY

1.5

EUR/CHF

1.3

GBP/USD

1.3

GBP/JPY

1.9

GBP/CHF

1.8

USD/JPY

1.3

USD/CHF

1.4

CHF/JPY

-

Zusätzliche Gebühr

Kontinuierlicher Tarif

variabel

Konvertierung

variabel pips

Verordnung

Yes

FCA

Yes

CYSEC

Yes

ASIC

Yes

CFTC

Yes

NFA

Yes

BAFIN

No

CMA

No

SCB

No

DFSA

No

CBFSAI

No

BVIFSC

No

FSCA

No

FSA

No

FFAJ

No

ADGM

No

FRSA

77.93% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFD funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.

Online Trading: Schritt-für-Schritt-Anleitung

Du möchtest einfach Aktien oder andere Handelspaare kaufen und diese entweder in der Erwartung einer Wertsteigerung halten oder auch aktiv handeln? Wenn du mit dem Online Trading starten möchtest, kannst du einfach einen Online-Broker nutzen.

Schritt 1: Online Trading Konto öffnen

Als aller erstes musst du dich für einen Online Trading Broker entscheiden. Wir empfehlen den EU-weit regulierten und lizenzierten Broker eToro, der auch unser Online Trading Testsieger ist.

76% der Konten von Privatinvestoren verlieren beim Trading von CFDs bei diesem Anbieter Geld. Überlegen Sie gründlich, ob Sie es sich leisten können, Ihr Geld durch das Eingehen des hohen Risikos zu verlieren.

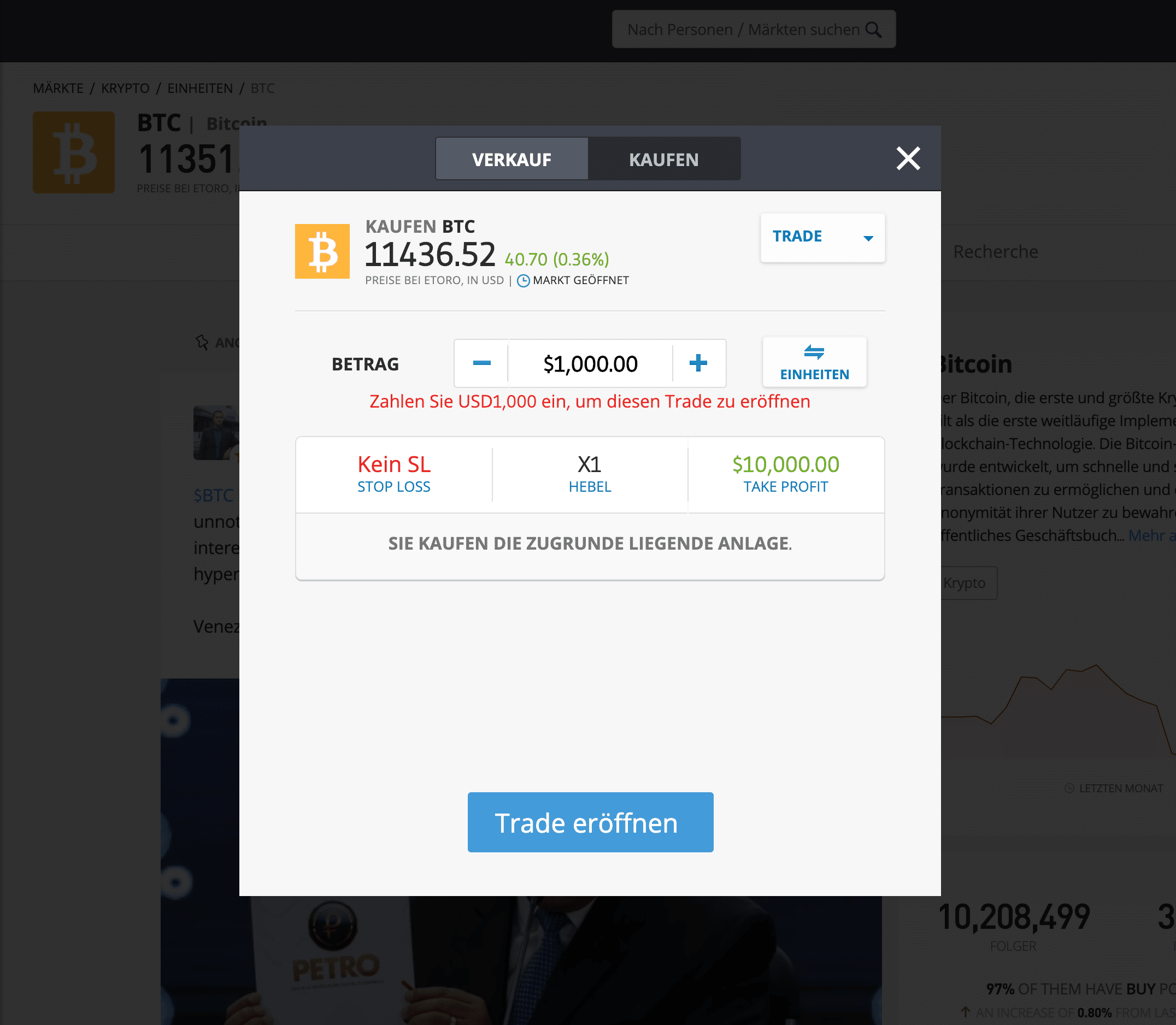

Schritt 2: Online Trading Konto eröffnen und Geld einzahlen

Nun must du bei eToro ein Konto erstellen, zur Verifizierung deine Identität nachweisen und anschließend Geld auf dein Online Trading Konto einzahlen. Am besten und schnellsten geht dies mit Kreditkarte als Einzahlungsmethode.

76% der Konten von Privatinvestoren verlieren beim Trading von CFDs bei diesem Anbieter Geld. Überlegen Sie gründlich, ob Sie es sich leisten können, Ihr Geld durch das Eingehen des hohen Risikos zu verlieren.

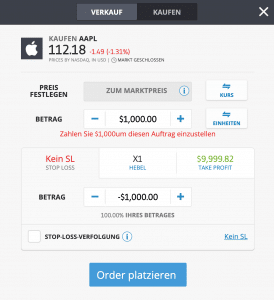

Schritt 3: Ersten Online Trade eröffnen

Du kannst jetzt deinen ersten Online Trade platzieren. Starte zunächst lieber mit kleineren Beträgen. Außerdem kannst du mit Kaufeinstellungen wie eine Stop-Loss-Order, dein Risiko minimieren. Bitte beachte: Stop Loss und Take Profit sind nicht garantiert.

76% der Konten von Privatinvestoren verlieren beim Trading von CFDs bei diesem Anbieter Geld. Überlegen Sie gründlich, ob Sie es sich leisten können, Ihr Geld durch das Eingehen des hohen Risikos zu verlieren.

Was bedeutet Trading?

Heute kann man als privater Trader eine extrem große Auswahl an diversen Finanzinstrumenten mit einem Klick kaufen oder auch verkaufen. Am Ende braucht man nur einen Computer und einen Internetzugang – somit gibt es in Wahrheit auch keine Hürden mehr, die man überwinden muss, wenn man vom Sofa aus online Geld verdienen möchte.

„Trading“ bzw. “Traden” heißt auf Deutsch übersetzt „Handel“. Hier differenziert man in der englischen Sprache aber nicht zwischen Transaktionen in einer Großmarkthalle, auf einem Markt für bestimmte Raritäten oder auch an der vollelektronischen Wertpapierbörse.

Blickt man jedoch auf den deutschsprachigen Raum, so bedeutet „Trading“ tatsächlich, dass man an den Finanzmärkten handelt – der „Trader“ handelt also mit:

Dabei werden hier Handelsansätze gemeint, die nur einen recht kurzen Zeithorizont haben.

Die Dividendenstrategie etwa, die eine klassische langfristige Strategie ist, kann in die Kategorie „Kapitalanlage“ eingeordnet werden. Das heißt, beim „Trading“ geht es in erster Linie darum, dass innerhalb kürzester Zeit Kursgewinne erzielt werden, weil man eben kurz- wie mittelfristige Marktschwankungen ausnutzt. Das bedeutet, dass die langfristige realwirtschaftliche Entwicklung kaum eine Rolle spielt – es geht hier vielmehr um die Marktpsychologie sowie auch Technik.

Wer mit Aktien handeln mag, der investiert Geld, sodass Anteile einer bestimmten Aktiengesellschaft erworben werden können. Steigt in weiterer Folge der Wert dieser erworbenen Anteile, so können diese dann wieder verkauft werden – man erzielt somit einen Gewinn. Auch das kann durchaus eine Definition von „Trading“ sein.

Wird nämlich ein Instrument zu einem bestimmten Kurs (Preis) gekauft und sodann zu einem anderen Preis verkauft, so macht man, sofern der Verkaufskurs höher als der damalige Kaufkurs ausfällt, einen Gewinn. Die Differenz der beiden Kurse ist sodann die Rendite. Ist der Verkaufskurs jedoch niedriger als der Kaufkurs, so beschreibt die Differenz den Verlust.

Handelt es sich etwa um das „Online Trading“, so werden Transaktionen ausschließlich über das Internet abgewickelt. Hier nutzt der Privatanleger einen Online-Broker.

Online Broker Vor- und Nachteile

Vorteile

- Broker sind Lizensiert und reguliert

- Broker haben in der Regel günstigere Gebühren

- Broker haben ein größeres Handelsangebot mit mehreren Order Einstellungen

Nachteile

- Keinen direkten Ansprechpartner vor Ort

- Hausbank berät bei der Wertpapierauswahl

Aus diesem Grund ist es auch ratsam, dass man, sofern man sich wirklich mit dem Online Trading auseinandersetzen möchte, im Vorfeld einen Vergleich durchführt, sodass man in Erfahrung bringt, wie die jeweiligen Gebührenmodelle aussehen. Denn hohe Gebühren nagen natürlich an den Gewinnen – und genau das muss unbedingt vermieden werden.

Online Trading lernen

Online-Trading ist der Handel, der online stattfindet. Händler und Investoren kaufen und verkaufen finanzielle Vermögenswerte online über eine Handelsplattform, die von einem Broker oder einer Bank angeboten wird. Handelsentscheidungen werden auf der Handelsplattform getroffen und dann sofort an den Broker gesendet, daher ist eine ständige Internetverbindung erforderlich.

Vor dem Aufkommen des Internets mussten Händler und Investoren per Post, Telefon und Fax handeln. Meistens trafen die Händler eine Kauf- oder Verkaufsentscheidung am Telefon mit ihrem Broker.

Dieser Prozess war sehr langsam, da die Broker Transaktionsdaten wie Preis, Menge, Trade-Typ, Trade-Dauer, Exit-Preis, Kontospezifikation usw. bestätigen mussten. Das digitale Zeitalter hat den Online-Handel insgesamt stark beeinflusst. Der Unterschied zwischen der Vergangenheit und der Gegenwart übertrifft alle Erwartungen.

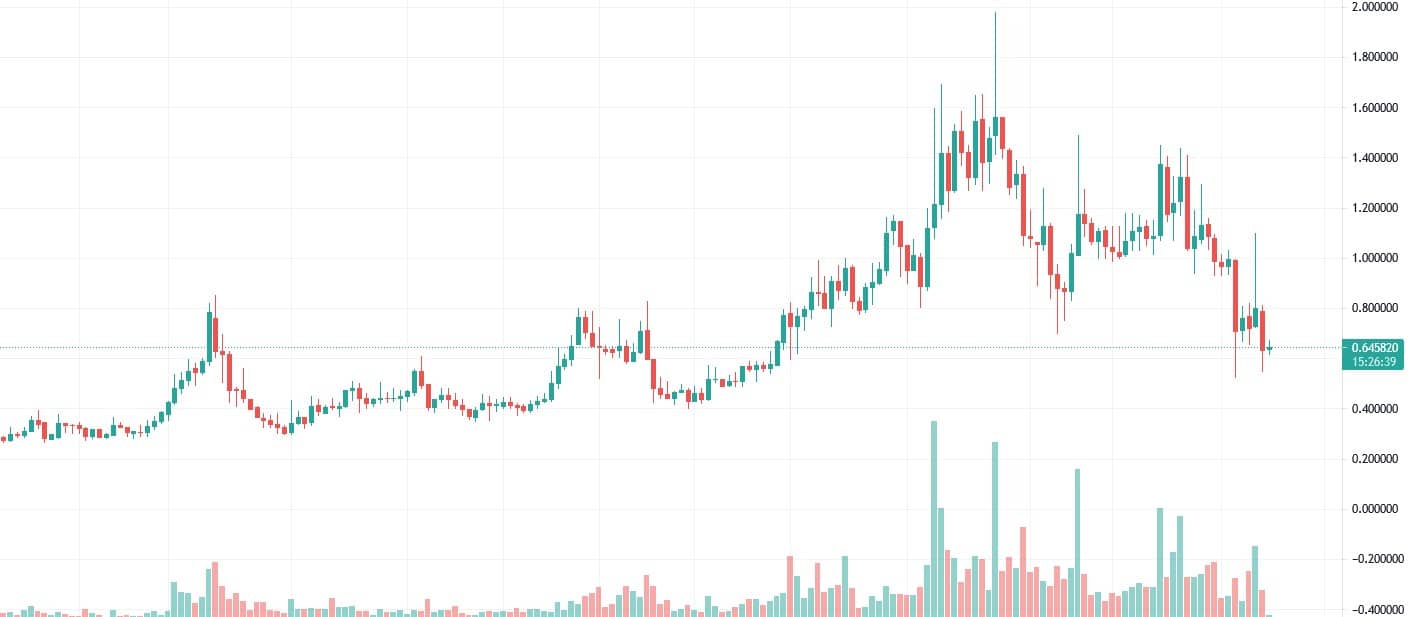

Börsencharts

Die meisten Broker stellen Kunden mit offenen Handelskonten kostenlose Chartanalyse-Software zur Verfügung. Börsencharts liefern nützliche Informationen für die technische Analyse eines Assets für den Handel.

Börsencharts sind in der Tat ein unverzichtbares Werkzeug für Händler, die die technische Analyse nutzen wollen, um zu bestimmen, wo und wann du dein Geld investieren solltest.

7 Tipps für Online Trading Anfänger

Militärische Disziplin.

Wenn du einen Auftrag eröffnest, hast du bereits deine Strategie gewählt. Bleibst du bis zum Ende dabei, egal unter welchen Umständen. Der Markt bewegt sich im Kreis, früher oder später wird deine Beharrlichkeit belohnt werden.

Angemessener Umfang der Transaktion.

Investierst du nicht mehr, als du zu verlieren, bereit bist. In der numerischen Entsprechung – es ist nicht mehr als 15 % der Kaution.

Begrenze deine Verluste.

Auch die erfahrensten Trader machen Fehler. Es ist wichtig, dass es die Ablagerung nicht beschädigt. Wenn es zu einer weiteren Umkehrung der Situation kommt, stellst du sicher, dass die Höhe der Verluste nicht mehr als 1 % der Einlage beträgt.

Lerne aus deinen Fehlern.

Jede problematische Situation ist dein Beitrag zur Schule des Lebens. Betrachtest du auch eine negative Erfahrung als eine Lernphase. Die Selbstanalyse wird es dir ermöglichen, in Zukunft keine Dummheiten zu machen.

Geduld über alles.

Du kannst nicht einfach loslegen und ein erstklassiger Trader werden. Egal wie viel Geld du für die Ausbildung bezahlt hast, du wirst nicht in der Lage sein, in ein paar Wochen ein Forex-Meister zu werden. Es wird Jahre dauern.

Es ist wichtig, sich mit der eigenen Entwicklung zu beschäftigen.

Machst du deine Ausbildung, liest du Fachliteratur, siehst du dich informative Filme über den Handel an, tunst du alles, um dein Wissen zu perfektionieren.

Vernachlässigst du die Diagramme nicht.

Du kannst deinen manchmal mehr sagen als die Preise und Empfehlungen der Analysten. Nimmst du sich die Zeit, um zu lernen, wie man die Charts liest und die darin enthaltenen Informationen zu Ihrem Vorteil nutzt.

Bevor ich mit dem Trading beginne, worauf sollte ich achten?

- Eine Liste der zu handelnden Aktien erstellen: Lassen Sie es 30-40 Unternehmen enthalten – es sind deren Positionen, die du in den ersten Monaten beobachten solltest. Die Unternehmen sollten verschiedene Tätigkeitsbereiche repräsentieren: Finanzen, Rohstoffe, Technologie, Transport, Dienstleistungen.

- Die Nachrichten verfolgen: Nachrichten sind genauso wichtig wie Preise. Wenn du diese verfolgst, kannst du eine Korrelation zwischen diesem oder jenem Nachrichtenhintergrund und den Veränderungen der Aktienkurse feststellen.

- Die Diversifizierung nicht überschätzen: Es ist sicherlich notwendig und nützlich, aber am Anfang ist es besser, Aktien von 3-5 Unternehmen zum Kauf auszuwählen. Ein Portfolio mit deutlich mehr Emittenten deutet eher darauf hin, dass der Trader ohne Strategie arbeitet – und das ist ein direkter Weg zu Verlusten.

- Nicht gegen den Markt gehen: Eigentlich ist der Kauf einer Aktie bei einem Kursrückgang gerechtfertigt und bringt oft gute Gewinne. Aber wenn du ein Anfänger bist, versuchst du, zumindest in den ersten 2-3 Monaten dem allgemeinen Markt Trend zu folgen.

Welche Formen gibt es beim Online Trading?

Jeder Markt hat zwei Grundzustände: eine gerichtete, ausgeprägte Aufwärts- oder Abwärtsbewegung (die sogenannte Trendbewegung) und ein Flach – eine Seitwärtsbewegung des Preises. Gegentrend-Strategien implizieren das Eröffnen von Geschäften vor der potentiellen Preisumkehr, aber “der Trend ist der Freund des Traders” und Gegentrend-Taktiken sind der Weg, das Depot schnell zu verlieren.

Der Margin-Handel ist eine Möglichkeit, die an der Transaktion beteiligten Mittel auf Kosten der Mittel Ihres Brokers um ein Vielfaches zu erhöhen. Mit anderen Worten, es handelt sich um einen kurzfristigen Kreditservice, der von Ihrem Broker für die Zeit, in der du im Handel bist, bereitgestellt wird.

Beim Handel auf Margin kann ein Händler nicht nur mit seinen eigenen Mitteln, sondern auch mit geliehenen Mitteln, die ihm sein Broker zur Verfügung stellt, operieren, um das Volumen seiner Trades zu erhöhen.

Wie gehe ich mit Verlusten beim Trading um?

Es gibt drei Aspekte, die dir helfen werden, deine Handelsverluste zu reduzieren und die einen Einfluss darauf haben werden, wie du mit ihnen umgehst.

Reduziere deine Verluste

Verluste, die als Folge eines geordneten Handels auftreten, sind nichts anderes als Verlustgeschäfte, die zum Handel gehören.

Reduzierst du die mentalen und emotionalen Auswirkungen, die diese Verluste auf Sie haben

Deine Reaktion auf Verluste ist ein Faktor dafür, wie du diese Verluste bekommen hast (ob du sich strikt an deine Strategie gehalten hast oder nicht), dein Ausmaß und deine Wahrnehmung und Überzeugung über diese Verluste. Wenn du nicht gerne Verluste erleidest und das Gefühl hast, dass du keine Verlusttrades haben solltest oder sich mit einem Handel beschäftigen solltest, bei dem Verlusttrades möglich sind, dann wird deine Reaktion ganz anders ausfallen als bei denjenigen, deren Denkweise realistischer ist und die verstehen, dass Verluste ein unvermeidlicher Teil des Handels sind, dass Ergebnisse probabilistisch sind und dass nicht jeder Handel ein Gewinntrade ist.

Zu wissen, wie man verliert, ist der Schlüssel, um ein Gewinner zu werden.

Viele Menschen werden durch Gefühle von Angst oder Wut gestoppt oder aus dem Handel genommen. Dein Verhalten beginnt, von den Emotionen gesteuert zu werden, die du in diesem Moment empfindest, und infolgedessen verlierst die Kontrolle und Disziplin.

Es geht darum, seinen emotionalen Zustand in Echtzeit zu managen und seine geistigen Fähigkeiten für den Handel offen zu halten, sowie sich selbst zu beherrschen und eine strenge Disziplin zu wahren.

Online Trading Broker Vergleich

Platz 1: eToro

eToro ist eines der führenden globalen Online Broker mit Sitz in Zypern, der von der Cyprus Securities and Exchange Commission (CySEC) reguliert und lizensiert wird. Seine Einlagen unterliegen einer obligatorischen Einlagensicherung bis zu 20.000 €.

Bei eToro können Sie sowohl in Ihrem Browser als auch über eine Smartphone-Anwendung (iOS/Android) auf einer leicht zu bedienenden Plattform handeln. Zahlreiche Diagramme mit vielen Indikatoren und Zeichenwerkzeugen ermöglichen eine bestmögliche technische Analysen.

Hier können Sie 2024 folgende Handelspaare handeln:

- Aktien

- ETFs

- Rohstoffe

- CFD Kryptowährungen

- Forex

Übrigens kann man über Social Trading auch mit Aktien, Währungen, Indizes und Rohstoffen handeln oder erfolgreiche Händler kopieren. Sie können über 100 Währungen in Ihrem eToro-Portfolio behalten.

Der deutsche Kundendienst steht von Montag bis Sonntag per E-Mail und Live-Chat zur Verfügung, und es stehen zahlreiche Lehrvideos zur Verfügung, um Ihnen den Einstieg zu erleichtern.

Fazit: eToro ist der beste Online Trading Broker. Kaufen Sie Ihre Handelspaare direkt oder als CFDs und handeln Sie auf einer einfachen und intuitiven Plattform gegen eine geringe Gebühr.

76% der Konten von Privatinvestoren verlieren beim Trading von CFDs bei diesem Anbieter Geld. Überlegen Sie gründlich, ob Sie es sich leisten können, Ihr Geld durch das Eingehen des hohen Risikos zu verlieren.

Welche Assetklassen gibt es?

Am Kapitalmarkt findet sich eine kaum noch zu überschaubare Zahl an Wertpapieren. Die Einteilung findet in Assetklassen – also in Anlageklassen – statt, sodass Instrumente, die ähnliche finanzwirtschaftliche Eigenschaften haben, in einer Gruppe zusammengefasst werden können. Zu den wichtigsten Assetklassen gehören unter anderem Aktien, Rohstoffe, Devisen sowie auch Anleihen.

Aktien

Bei einer Aktie handelt es sich um einen verbrieften Teil eines an der Börse notierten Unternehmens. Kauft man ein derartiges Wertpapier, so ist man automatisch ein Anteilseigner des Unternehmens.

Jedoch geht es den Privatanlegern nicht unbedingt um das Stimmrecht, sondern um Dividendenausschüttungen sowie auch um steigende Aktienkurse.

Der Trader interessiert sich hingegen nur für steigende Kurse; aufgrund der Tatsache, dass er die Aktien relativ schnell wieder verkauft, nachdem ein Kursanstieg verzeichnet wurde, spekuliert er gar nicht mit etwaigen Dividenden.

Aktienindizes

Wer unsicher ist, in welche Aktien investiert werden soll, der kann auch auf Aktienindizes setzen. Dabei handelt es sich um den sogenannten ETF-Handel – man investiert also in einen börsengehandelten Fonds („Exchange Traded Funds“). ‘

Ein ETF beinhaltet diverse Aktien eines Index in entsprechender Gewichtung – so wie sich dann der Index entwickelt, so entwickelt sich auch der ETF. Das heißt, man gibt sich mit der Entwicklung des Marktes zufrieden.

- Aufgrund der Tatsache, dass es sich hier um einen passiven Fonds handelt, gibt es keinen Fondsmanager. Das bedeutet, hier spart man durchaus Kosten.

- Entscheidet man sich hingegen für einen aktiv gemanagten Fonds, so versucht der Fondsmanager immer besser als der Markt zu sein; seine Dienste sind zudem kostenpflichtig.

Wer in börsengehandelte Fonds investiert, der sollte auch einen langfristigen Anlagehorizont verfolgen.

Anders hingegen, wenn man sich für den CFD Handel interessiert – Differenzkontrakte sind nämlich vor allem für Daytrader eine durchaus interessante Möglichkeit, um relativ schnell hohe Gewinne verzeichnen zu können.

Anleihen

Anleihen sind Schuldverschreibungen.

Erwirbt man ein derartiges Wertpapier, so erhält der Verkäufer durch den Käufer einen Kredit, der die Höhe des Nominalbetrages beträgt. Der Käufer der Anleihe erhält in weiterer Folge regelmäßige Zinszahlungen, die auch als Kupon bezeichnet werden.

Herausgeber sind Unternehmen wie auch Staaten, sodass bestimmte Aktivitäten finanziert werden können. Der Grad der Kreditwürdigkeit, den der Staat oder auch das Unternehmen aufweist, somit der Emittent, bestimmt am Ende auch die Höhe des Kupons.

Forex

Fremdwährungen, also „Foreign Exchange”, sind eine ausgesprochen beliebte Assetklasse. Dies deshalb, da mit Währungen fast 24 Stunden/Tag gehandelt werden kann.

Beim Währungshandel wird immer eine Währung eingekauft und eine andere Währung verkauft, sodass auf die relative Wertentwicklung zueinander gesetzt wird.

Warum der Forex-Markt so populär unter den Tradern ist? Der Markt ist ausgesprochen liquide. Tag für Tag werden Billionen US Dollar umgesetzt – das heißt, es kommt zu engen Spreads, also kleinen Spannen zwischen den An- wie Verkaufskursen.

Der Vorteil, wenn man mit einem Hebelprodukt arbeitet?

- Die Gewinne, die man hier erzielen kann, können durchaus hoch ausfallen.

Entscheidet man sich für einen Hebel mit dem Faktor 10, so steigt der Kurs um das Zehnfache. Entwickelt sich der Markt aber nicht wie gewünscht, so steigt der Verlust um das Zehnfache.

Hebelprodukte sind zwar verlockend, aber durchaus gefährlich. Anfänger sollten daher ganz besonders vorsichtig sein. Der Verlust, der hier entstehen kann, darf keinesfalls unterschätzt werden.

CFD Kryptowährungen

Seit dem Jahr 2009 gibt es den Bitcoin, die Mutter aller Kryptowährungen. Der Bitcoin, der zum Teil als Ergänzung und zum Teil als Alternative zum klassischen Geldsystem verstanden wird, sorgte im Jahr 2017 für Aufsehen, als er von 1.000 US Dollar (Januar) auf knapp 20.000 US Dollar (Dezember) kletterte. 2018 kam der Absturz – der Bitcoin musste einen Wertverlust im Bereich der 80 Prozent verbuchen.

Wer in CFD Kryptowährungen investiert, der muss besonders vorsichtig sein. Der Markt ist volatil – Schwankungen, die mitunter sogar bei 20 Prozent/Tag liegen können, gehören zum Alltag. Ob Bitcoin, Ripple, Ethereum oder Monero – wer sein Geld in digitale Währungen investiert, der braucht extrem gute Nerven.

Rohstoffe

Die Rohstoffe sind die Grundlage des verarbeitenden Gewerbes. Dabei richten sich die Preise derartiger Güter, wie auch bei allen anderen Handelsobjekten auch, nach dem Angebot und der Nachfrage. Die Lagerhaltung wie auch die Fördermenge der Rohstoffe bestimmen immer das Angebot, während die Nachfrage hingegen auf die Industrieunternehmen zurückgeht.

Das heißt, dass eine dynamische Weltkonjunktur fast immer dazu führt, dass die Rohstoffpreise steigen.

Jedoch gilt das fast nur für Industrierohstoffe; für Edelmetalle, so etwa für Gold, gilt das nämlich nur bedingt. Wurden die Produktionskapazitäten zuvor ausgeweitet, so können sinkende Preise auch bei einer Hochkonjunktur beobachtet werden.

Bester Online Trading Anbieter: eToro

- Vielfältige Ein- und Auszahlungsmöglichkeiten

- Ausgezeichneter Kundensupport

- Umfangreiche Weiterbildungsmöglichkeiten

- Kostenloses & unbegrenztes Demokonto

76% der Konten von Privatinvestoren verlieren beim Trading von CFDs bei diesem Anbieter Geld. Überlegen Sie gründlich, ob Sie es sich leisten können, Ihr Geld durch das Eingehen des hohen Risikos zu verlieren.

Wodurch werden die Kurse beeinflusst?

Befasst man sich mit dem Trading, so will man natürlich immer richtig liegen. Doch das ist unmöglich. Verluste gehören einfach dazu. Auch wenn man im Internet immer wieder auf Seiten stößt, die über Strategien berichten, mit denen man nie verlieren kann, so ist es am Ende einfach nicht möglich, immer auf der Gewinnerseite zu bleiben.

Es geht am Ende darum, den Verlust zu reduzieren – und damit das gelingt, muss man im Vorfeld ein paar Tipps und Tricks beachten.

Vor allem geht es auch darum, dass man in Erfahrung bringt, von welchen Faktoren sich die Kurse überhaupt beeinflussen lassen.

Aktienkurse

Die Marktkapitalisierung repräsentiert den Wert des Eigenkapitals. Sind die Aussichten positiv, so steigt natürlich die Nachfrage an den Aktien des Unternehmens – und genau diese Nachfrage sorgt dafür, dass der Kurs nach oben klettert. Zu beachten ist, dass sich die Nachfrage ebenfalls nach diversen Faktoren richtet:

- So geht es um das gesamtwirtschaftliche Umfeld. Bei einer niedrigen Arbeitslosenrate und einer hohen Konsumlaune fällt es dem Unternehmen in der Regel leichter, Gewinne zu verbuchen. Das Gegenteil kann in einer Rezession beobachtet werden. Das heißt, der Gewinn des Unternehmens sinkt.

- Zudem sind auch unternehmensspezifische Aspekte zu berücksichtigen. Dazu gehören unter anderem die Wettbewerbersituation, die Zukunftsaussichten, die finanzielle Lage und auch das Alleinstellungsmerkmal.

- Aber auch politische Ereignisse oder auch Naturkatastrophen können nicht zu unterschätzende Auswirkungen haben.

Um die Marktkapitalisierung eines Unternehmens in Erfahrung zu bringen, muss der Aktienwert der Gesellschaft mit der Zahl der bereits ausgegebenen Aktien multipliziert werden.

Anleihen-Kurs

Das Rating des Emittenten gehört zu den wichtigsten Kennzahlen. Schlussendlich ist das Rating auch gleich der Indikator für das Ausfallrisiko.

Ist das Rating schlecht, also ist die Wahrscheinlichkeit hoch, dass der Emittent die Anleihe gar nicht zurückbezahlen kann, so darf man sich über einen hohen Zinssatz freuen. Wer jedoch sicherheitsorientiert ist, der sollte darauf achten, dass das Rating gut ist – das heißt aber auch, dass man einen niedrigeren Zinssatz gewährt bekommt.

Das Zinsniveau spielt aber ebenfalls eine Rolle. Steigt das Zinsniveau, so sinkt der Wert der Anleihe. Doch das heißt aber auch, dass die Zinserträge auf anfallende Kupons steigen. Welchen Effekt am Ende eine Senkung oder ein Anstieg des Leitzinssatzes auf die Anleihe hat, kann nur durch Verwendung der

- Kennzahlen

- Elastizität

- Duration

abgeschätzt werden.

Devisenkurse

Die Kurse der Währungspaare hängen in der Regel vom Verhältnis des Preisniveaus in den Ländern ab, die vom Währungspaar gebildet werden. Wie niedrig oder wie hoch das Preisniveau des Landes ist oder wie stark es sich verändert hat, hängt dabei immer von folgenden Faktoren ab:

- Der Kauflaune der Verbraucher.

- Der Knappheit im Produktionsprozess.

- Der Beeinflussung durch die Notenbanken.

Rohstoffkurse

Der Preis der Rohstoffe richtet sich in erster Linie nach dem Vorhandensein von Überkapazitäten oder auch an Angebotsengpässen. Natürlich spielt auch die Höhe der Nachfrage eine wesentliche Rolle.

Aber nicht nur fundamentale Faktoren haben einen Einfluss – auch Naturkatastrophen wie politische Ereignisse können richtige Preistreiber werden. Vermutet der Anleger etwa, dass sich durch Unglücke wie Unruhen Engpässe ergeben oder bricht mitunter sogar die Nachfrage ein, so sind Preisbewegungen vorprogrammiert.

76% der Konten von Privatinvestoren verlieren beim Trading von CFDs bei diesem Anbieter Geld. Überlegen Sie gründlich, ob Sie es sich leisten können, Ihr Geld durch das Eingehen des hohen Risikos zu verlieren.

Worauf der Trader Rücksicht nehmen sollte

Aber wie kann man mit kurzfristigen Kursschwankungen überhaupt Gewinne verbuchen? Damit man weiß, wann es zu einer Schwankung kommt, muss man sich zunächst mit der Funktionsweise der Wertpapierbörse befassen.

Bei Börsen handelt es sich um zentrale Handelsplätze, auf denen das Angebot wie die Nachfrage nach Wertpapieren aufeinandertreffen.

1. Der Börsenteilnehmer ist der Vermittler

Als Privatanleger kann man keine Order in das Handelssystem der Börse einstellen. Das funktioniert nur über Börsenteilnehmer – das sind Broker wie auch Banken.

Diese stellen ihren Kunden sodann Ordermasken zur Verfügung und nehmen in weiterer Folge über das Internet die Aufträge entgegen. Handelt es sich um einen Kaufauftrag, so prüft der Börsenteilnehmer auch gleich, ob auf dem Depotkonto überhaupt genug Geld vorhanden ist, um die Transaktion auch tatsächlich durchführen zu können.

2. Der Handelsplatz Xetra

Xetra, eine elektronische Handelsplattform, ist der wohl wichtigste Handelsplatz, sofern es um den Handel mit deutschen Aktien geht. Xetra wird durch die Frankfurter Wertpapierbörse betrieben. Die eingehenden Orders werden nach bestimmten Regeln ausgeführt; Limits werden ebenfalls berücksichtigt.

3. Wie hoch sind die Transaktionskosten?

Der Broker wird in weiterer Folge über die Orderausführung informiert und schreibt sodann dem Verrechnungskonto den Verkaufserlös abzüglich der Transaktionskosten gut, sofern es sich um eine Verkaufsorder gehandelt hat.

Handelt es sich um eine Kauforder, so wird das Konto mit dem Kaufpreis belastet – inklusive der Ordergebühr. Die erworbenen Papiere werden sodann in das Depot eingebucht.

4. Es gibt kaum noch Hürden

Der Privatanleger kann pro Tag mehrere Orders aufgeben – hier scheint es keine Grenzen zu geben. Selbst der Kauf wie auch Verkauf des Wertpapiers ist, und das innerhalb von Stunden, problemlos möglich – in diesem Fall wird das sogenannte Daytrading oder auch Intraday Trading betrieben.

Jedoch ist das nur möglich, wenn es von Seiten des Brokers nicht im Vorfeld ausgeschlossen wird. Wer also als Daytrader aktiv sein möchte, der muss im Vorfeld überprüfen, ob der Broker überhaupt zustimmt.

Tipp: Wichtig ist daher immer, dass man im Vorfeld einen Brokervergleich durchführt, bei dem es nicht nur darum geht, wie das Gebührenmodell aussieht – es geht auch um etwaige Funktionen oder auch Einschränkungen.

5. Ab wann lohnt sich das Online Trading?

Geld verdient man dann, wenn ein großer Teil der Transaktionen zum Gewinn führt. Doch an dieser Stelle darf man nicht vergessen, dass ein Teil des Gewinnes natürlich für die Gebühren verwendet werden muss – so etwa für Transaktions- oder auch mögliche Depotführungskosten. Nur dann, wenn nach Abzug der Gebühren ein Gewinn bleibt, kann gesagt werden, dass man nun Geld verdient hat.

76% der Konten von Privatinvestoren verlieren beim Trading von CFDs bei diesem Anbieter Geld. Überlegen Sie gründlich, ob Sie es sich leisten können, Ihr Geld durch das Eingehen des hohen Risikos zu verlieren.

Erfolgreich durch die richtige Strategie

Egal an welcer Art von online Investment man interessiert ist, man sollte sich vorab immer eine passende Strategie auswählen und verfolgen. Befasst man sich mit der sogenannten Ausbruchsstrategie, so ist zu Beginn ein Screening erforderlich, das sich auf einen oder mehrere Märkte bezieht.

Märkte sind bereits dann schon relevant, wenn es mehrere Hinweise gibt, dass ein Ausbruch kurz bevor steht. So etwa, wenn sich der Markt in die Richtung eines Widerstands bewegt.

In weiterer Folge greift dann die Strategie: Hier wird dann festgelegt, unter welchen Umständen überhaupt die Position eröffnet werden soll – so etwa, wenn der Tagesschlusskurs 1,0 Prozent über dem Widerstand notiert.

Eine Festlegung, die aber viel mehr als nur ein Detail ist, da die exakte Definition dann über die „Trefferquote“ entscheidet. Eröffnet man die Position zu früh nach dem vermeintlichen Durchbruch, so ist die Wahrscheinlichkeit hoch, dass es am Ende nur ein „Fehlalarm“ war.

Ist man hingegen zu spät eingestiegen, so schmälert das den Gewinn. Es ist also sehr wohl ein schmaler Grat, auf dem sich ein Trader bewegen muss. Die Optimierung der Parameter erfolgt übrigens immer auf Grundlage empirischer Erkenntnisse.

Stop-Loss & Take-Profit

Durch Festlegung der Verlustbegrenzung ergibt sich bei der Positionseröffnung ein initialer Exit-Kurs: In der Regel wird der maximale Verlust immer durch Stop Loss begrenzt – stürzt der Kurs ab und erreicht ein im Vorfeld definiertes Niveau, so wird die Position automatisch geschlossen.

Wer etwa eine Aktie um 105,50 Euro/Stück (Briefkurs) kauft und ein Stop Loss bei 95,50 Euro (Geldkurs) setzt, so wird dann automatisch eine Verkaufsorder ausgelöst, wenn der Wert von 95,50 Euro unterschritten wird.

Wichtig ist, dass das Stop Loss-Niveau immer angepasst wird. Würde der Kurs von 105,50 Euro auf 120,50 Euro steigen, so ist es ratsam, dass man Stop Loss bei etwa 110 Euro setzt.

Es gibt sehr wohl Strategien, die durchaus erfolgversprechend sind. Interessant sind hier etwa auch die Trendfolge- oder auch die Trendumkehrstrategie. In diesem Fall geht es um das Erkennen eines Trends oder auch um das Ende eines Trends.

Wer hier zum richtigen Zeitpunkt auf den Zug aufspringt, kann ebenfalls hohe Gewinne verbuchen. Jedoch darf man nicht glauben, dass es Strategien gibt, mit denen man nie verlieren kann. Es gibt keine Strategie, die immer zum Erfolg führt.

Das Social Trading

Das Social Trading gehört 2024 zu den bereits relativ weit verbreiteten Trends. In diesem Fall sind die Trader auf einer Plattform zugleich auch die Nutzer einer Community.

Somit kann man die Trades der anderen Nutzer kopieren und so – auch ohne Kenntnis – Gewinne einfahren.

Social Trading Vor- und Nachteile

Vorteile

- Anfänger können sofort professionelle Portfolio Strategien übernehmen

Nachteile

- Verlass auf Entscheidungen anderer Trader

- Jeder Trader hat eine andere Risikoneigung

Auch wenn das Social Trading durchaus interessant ist, da man hier auch den Profis folgen kann, so darf man nicht vergessen, dass auch der erfahrene Trader einmal auf das falsche Pferd setzen kann.

76% der Konten von Privatinvestoren verlieren beim Trading von CFDs bei diesem Anbieter Geld. Überlegen Sie gründlich, ob Sie es sich leisten können, Ihr Geld durch das Eingehen des hohen Risikos zu verlieren.

Online Trading ist kein Glücksspiel

Natürlich wird der aktive Handel immer wieder kritisiert. So wird immer wieder behauptet, dass die Kursentwicklungen entweder auf komplizierten und nicht nachvollziehbaren wie unberechenbaren Mechanismen unterliegen oder einfach nur per Zufall entstehen.

Am Ende, hier sind die Kritiker überzeugt, ist es somit fast unmöglich, mit Kursschwankungen Geld zu verdienen – vor allem auch auf lange Sicht gesehen.

Das ist jedoch nicht richtig. Wäre das tatsächlich der Fall, so könnte das Online Trading nicht als ein von Brokern geschaffenes Geschäftsmodell verkauft werden, sondern wäre nichts anderes als ein Glücksspiel.

Dass es sich hier aber um kein Glücksspiel handelt, ist nicht neu – es wird sogar schon seit mehreren Jahren bewiesen. Sehr wohl besteht die Möglichkeit, dass man gezielt mit Kursveränderungen spekuliert, um dauerhaft sowie auch systematisch Gewinne verbuchen zu können.

- Es geht um aussagekräftige Konstellationen, die am Ende dazu führen, dass man in Erfahrung bringen kann, ob der Kurs nun kräftig steigt oder doch abstürzt.

- Es geht auch nicht um einen „sechsten Sinn“ oder um Glück – am Ende ist es das analytische Denken, das über Sieg oder Niederlage entscheidet.

Doch keine Sorge: Wer glaubt, nun das Rad neu erfinden zu müssen, der irrt – mit der technischen Marktanalyse kann relativ schnell in Erfahrung gebracht werden, ob der Kurs einer bestimmten Aktiengesellschaft nun nach oben klettern oder doch in den Keller stürzen wird.

Geld erzielt man nämlich immer nur dann, wenn man:

- Handelsstrategien konsequent umsetzt,

- sich mit dem Weltgeschehen befasst und

- die technische Analyse berücksichtigt.

Natürlich braucht man etwas Erfahrung und auch Geduld, doch am Ende ist es auch harte Arbeit, die zum Erfolg führt. Extra Tipp: Anfänger können sich auch auf Plattformen wie z.B. Bitcoin Apex oder Immediate Definity AI umschauen und von den vielfältigen Funktionen und den Demokonten profitieren.

Fazit: Es geht immer um den Kapitalerhalt

Wann von einem erfolgreichen Trader gesprochen werden kann? Wenn eine hohe Rendite erzielt wird. Das ist aber nur zum Teil richtig.

Anfänger meinen zwar, man könne den Erfolg nur anhand der Gewinne sehen, doch es geht auch darum, dass man das Kapital erhält. Ein guter Trader gewinnt nicht nur, sondern hat auch Vorkehrungen getroffen, wenn er einmal daneben liegt – geht es einmal nach unten, so ist es wichtig, dass der Aufprall gedämpft wird.

Für den Anfang ist außerdem wichtig, dass man sich in Ruhe mit der gewünschten Handelsplattform vertraut macht und seine beabsichtigten Strategien erst einmal im Demomodus testet.

Bester Online Trading Anbieter: eToro

- Vielfältige Ein- und Auszahlungsmöglichkeiten

- Ausgezeichneter Kundensupport

- Umfangreiche Weiterbildungsmöglichkeiten

- Kostenloses & unbegrenztes Demokonto

76% der Konten von Privatinvestoren verlieren beim Trading von CFDs bei diesem Anbieter Geld. Überlegen Sie gründlich, ob Sie es sich leisten können, Ihr Geld durch das Eingehen des hohen Risikos zu verlieren.

Online Trading – FAQ

Was ist Online Trading?

Der internetbasierte Handel mit Wertpapieren wird als Online Trading bezeichnet. Über einen Online Broker kann man als Anleger Wertpapiere und Aktien kaufen und verkaufen.

Was sind die Vorteile von Online Trading?

Bevor es das Internet gab, mussten Transaktionen via Post, Telefon oder Fax durchgeführt werden. Aus diesem Grund sind die Transaktionskosten beim Online Trading nun geringer, da Trades heutzutage online abgeschloßen werden. Die Transaktionen können nun auch deutlich schneller durchgeführt werden.

Welche Unterschiede gibt es zwischen Trading und Investieren?

Die beiden Begriffe lassen sich nicht ganz klar voneinander abgrenzen. Jedoch kann man sagen, dass es sich beim Trading eher um eine kurzfristige und mittelfristige Angelegenheit handelt, während eine Investition immer auf einen längeren Anlagezeitraum abzielt.

Wie kann man Trading lernen?

Eine staatlich anerkannte Ausbildung zum Trader existiert nicht. Mit einem kostenlosen Demokonto kann man aber das Trading ausprobieren. Man soll dabei auf Kostenfallen achten und nicht zu schnell zum Handel mit echtem Geld übergehen, wenn man nur aus reinem Zufall Erfolg mit dem Demokonto hat. Ein erfolgreicher Trader kauft nicht auf gut Glück wahllos irgendetwas. Er weiß und plant ganz genau, was und wann er kauft und wann er wieder verkauft.

Zuletzt aktualisiert am 3. Juli 2024