Öl Futures sind eine beliebte Möglichkeit, auf den Rohöl-Preis zu spekulieren. Hohe Liquidität und Volatilität machen Rohöl zum beliebtesten und gefragtesten aller Rohstoff-Futures. Ungebrochen ist die Nachfrage nach Rohöl, dessen politische und wirtschaftliche Bedeutung sich auch in seiner Bewertung als Konjunkturindikator widerspiegelt.

Was sind Öl Futures? Wie funktionieren eigentlich Öl Futures? Wie unterscheiden sich die Rohöl Futures WTI Future und Crude Future? Bei welchen Anbietern können Anleger Öl Futures handeln?

Wir bieten eine ausführliche, leichtverständliche Antwort auf all diese Fragen und eine Schritt-für-Schritt-Erklärung, wie Leser noch heute einen Öl Future handeln können.

| Öl Future handeln | Mehr zur Öl Future |

78,31 % der Privatanlegerkonten verlieren Geld beim Handel mit CFDs bei diesem Anbieter.

| WTI Crude Öl Abkürzung | CL |

| CL Future Handelszeiten | 18:00 – 17:00 New York Zeitzone |

| Laufzeiten | Jedes Monats |

| ISIN | XD0015948363 |

| Kontraktgröße | 1.000 Barrel |

| Verfallsdatum | Dritter Geschäftstag vor dem 25. Kalendertag des Monats, der dem Liefermonat vorausgeht (z.B. verfällt der CL August 2021 am Mi, 21. Juli 2021) |

| Land | USA |

| Währung | USD |

Was ist der Öl Future?

Öl-Futures werden an Futures-Börsen gehandelt und spiegeln die Nachfrage nach verschiedenen Ölsorten wider. Öl-Futures sind eine gängige Methode, um Öl zu kaufen und zu verkaufen, und sie ermöglichen Tradern den Handel mit steigenden und fallenden Preisen.

Grundlagen: Wer Öl Futures handelt

Futures werden von Unternehmen genutzt, um sich einen günstigen Ölpreis zu sichern und sich gegen ungünstige Preisbewegungen abzusichern.

Sie sind jedoch auch bei spekulativen Tradern beliebt, da keine Lieferung von Ölfässern erforderlich ist – Trader müssen den Kontrakt zwar erfüllen, dies kann jedoch über einen Barausgleich erfolgen.

Was sollte man über Öl Futures wissen?

Die beiden beliebtesten Arten sind Brent Crude und West Texas Intermediate (WTI), die an der Intercontinental Exchange (ICE) bzw. New York Mercantile Exchange (NYMEX) gehandelt werden.

Aufgrund der enormen Bedeutung von Rohöl für die Weltwirtschaft werden die beiden Öl-Futures als Benchmark für den globalen Ölpreis verwendet, aber auch für die globale Konjunkturentwicklung.

Öl Future handeln für Eilige

- Auswahl eines geeigneten Anbieters. Unsere Empfehlung: Libertex.

- Registrierung bei Libertex

- Einzahlung auf das Kundenkonto.

- Öl Future handeln

78,31 % der Privatanlegerkonten verlieren Geld beim Handel mit CFDs bei diesem Anbieter.

Brokerauswahl für den Öl Future Handel

Das Angebot an Brokern für den Öl Future Handel ist aktuell noch relativ überschaubar. Angesichts der höheren Einstiegskosten und der gesteigerten Komplexität des Handels mit Öl Futures gegenüber Öl Aktien oder Öl CFDs ist dies nicht weiter überraschend. Dennoch ist ein Anbietervergleich erforderlich, um auch wirklich den besten, zuverlässigen Broker zu wählen.

Unser Testsieger für Öl Futures ist der CySec-regulierte Broker Libertex.

6

Zahlungsmöglichkeiten

Funktionen

Kundendienst

Bewertung

Mobile App

Feste Provisionen pro Vorgang

Kontogebühr

- Große Produktvielfalt

- Voll lizensiert und reguliert

- Modern und plattformübergreifend

81% der Konten von Privatanlegern verlieren Geld, wenn sie CFDs von diesem Anbieter handeln.

Kontoinformation

Gebühren pro Operation

- Mehr als 200 Finanzwerte

- Zahlreiche Auszahlungen

- Seit über 20 Jahren tätig

78,31% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesen Anbietern. Sie sollten überlegen, ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.

Kontoinformation

Gebühren pro Operation

- Keine Provisionen und Niedrige Spreads

- Reguliert durch CBI und MiFID in Europa

- Intuitive Handelsplattform

72% der Privatanleger-Konten verlieren Geld beim Trading von CFDs mit diesem Anbieter. Sie sollten erwägen, ob Sie verstehen, wie CFDs funktionieren und ob Sie sich das hohe Risiko leisten können, ihr Geld zu verlieren.

Kontoinformation

Gebühren pro Operation

- Geringe Gebühren

- Algo Trading verfügbar

- Sehr freundliche Benutzeroberfläche

66% der Privatanleger verlieren Geld beim CFD-Handel. Besuchen Sie skilling.com für den vollständigen Haftungsausschluss.

Kontoinformation

Gebühren pro Operation

Kontoinformation

Gebühren pro Operation

Kontoinformation

Gebühren pro Operation

Welche Öl Futures gibt es?

Brent-Rohöl ist ein Mischöl (eine Mischung aus Brent, Forties, Oseberg und Ekofisk), das aus der Tiefe der Nordsee gefördert wird. Es wird in der Regel zu Dieselkraftstoff und Benzin raffiniert. Im Handel ist Brent eine der Benchmarks für Öl auf dem breiteren Markt, wie z. B. im Nahen Osten, Europa und Afrika.

WTI-Öl (West Texas Intermediate) – US-amerikanisches Rohöl – ist eine Mischung aus mehreren Ölen, die in den Vereinigten Staaten gefördert und verarbeitet werden. Es wird in der Regel für die Benzinraffination verwendet. In der Handelswelt ist WTI vor allem eine Benchmark für den US-Ölmarkt.

Zu den Unterschieden der Öl Futures auf jede der beiden Rohöl-Arten siehe Abschnitt „Brent Öl vs WTI-Öl“. Weitere Futures, die jedoch viel weniger Bedeutung haben, sind Dubai Crude Oil (Platts) Futures und DME Oman Crude Oil Futures Contract (OQD), wobei der QOD als Benchmark-Index für Rohöl in Asien mehr Beachtung erfährt.

Kursentwicklung der bekanntesten Öl Futures

78,31 % der Privatanlegerkonten verlieren Geld beim Handel mit CFDs bei diesem Anbieter.

So handelt man Öl Futures

Schritt 1: Ölmarkt und Einflussfaktoren verstehen

Zunächst sollten Anleger und Trader den Ölmarkt fundamental begreifen. Damit meinen wir, dass Anleger die Einflussfaktoren auf Angebot und Nachfrage nach Rohöl kennen und die Auswirkungen verstehen.

Auf Nachfrageseite geht es hierbei etwa um Industrienachfrage, globale Konjunktur, Konkurrenz durch alternative Energien und Antriebe, etc. Auf Angebotsseite ist die brisante Geopolitik, insbesondere die heikle Situation am arabischen Golf und die Rolle der OPEC zu verstehen.

Schritt 2: Handelsstrategie wählen

Dann müssen Trader, basierend auf einem klaren Verständnis des Instruments eines Öl Futures und bestimmter Kontraktzeiten, eine Handelsstrategie definieren und zurechtlegen, welche man bei entsprechenden Marktbedingungen diszipliniert zur Umsetzung bringt.

Die Handelsstrategie legt fest, welchen Öl Future handeln sinnvoller ist (WTI oder Brent?), wie viele Monate im Vorhinein bzw. welchen Future man wählt, ob man Öl Futures long oder short geht und bis zu welcher Kontrakthöhe man bereit ist, das Risiko einzugehen.

Schritt 3: Broker wählen

Erst, wer diese Vorarbeit und Bildungsmaßnahmen investiert und Parameter festlegt, sollte sich auf einen Futures Broker fokussieren. Unser Testsieger bei Futures Broker Libertex bietet Öl Futures und mit Öl CFDs mit günstigem Spread und bis zu 20-fachem Leverage für Einzelhändler.

Nach Kontoeröffnung bei Libertex können Anleger mit eingezahlter Margin Öl Futures handeln. Statt impulsivem Trading empfiehlt sich jedoch eine sorgfältige Marktanalyse.

Nur bei vorliegenden geeigneten Marktbedingungen ist Öl Futures handeln gemäß der festgelegten Strategie ratsam.

So funktioniert der Markt für Öl Futures

Öl-Futures hören sich in der Theorie einfach an. Letztendlich sind sie entstanden, damit Marktteilnehmer am Futures-Markt die Risiken und Unsicherheiten ob der zukünftigen Entwicklung des Ölpreises hedgen (absichern) können. Es werden damit Risiken zwischen Marktteilnehmern übertragen.

Das heißt, Käufer und Verkäufer legen einen Preis fest, zu dem Öl nicht heute, sondern zu einem späteren Zeitpunkt gehandelt wird. Während niemand weiß, zu welchem Preis Öl in neun Monaten gehandelt werden wird, glauben die Akteure auf dem Futures-Markt, dass sie es wissen oder wenigstens recht genau prognostizieren können.

78,31 % der Privatanlegerkonten verlieren Geld beim Handel mit CFDs bei diesem Anbieter.

Brent Öl vs WTI-Öl

Konkret unterscheiden sich die beiden Ölsorten hinsichtlich: Förderort, Zusammensetzung, geopolitische Einflüsse, Handelsplatz und Preisgestaltung.

Förderort

| Ölsorte | WTI | Brent |

|---|---|---|

| Förderort | Texas, Louisiana, North Dakota | Nordsee |

| Pipelinesystem | Nach Oklahoma | Nach Schottland |

| Raffinerie | Der Mittlere Westen und der Golf von Mexiko | Nordwesteuropa |

Da Brent auf See und nicht an Land gefördert wird, ergeben sich gewisse Vorteile. Große Mengen Öl können in Unterwasserpipelines schnell und sicher transportiert werden. In den USA liegt der Produktionsvorteil jedoch in neuen Fördertechnologien, wie z. B. Bohrlochstimulationstechniken und Horizontalbohrungen.

Zusammensetzung

| Ölsorte | WTI | Brent |

|---|---|---|

| Schwefelgehalt | 0,24% | 0,37% |

| API-Gewicht | 39,6 | 38,0 |

Wenn Öl einen niedrigen Schwefelgehalt hat, wird es als “Sweet Oil” bezeichnet. Der API-Grad (American Petroleum Institute) bezieht sich auf die Dichte des Öls – gemessen auf einer Skala von zehn bis 70. Je höher die Zahl, desto geringer ist die Dichte des Öls. Light Sweet Oils fließen bei Raumtemperatur freier, wodurch sie einfacher und billiger zu raffinieren sind.

Geopolitische Einflüsse

Der politische Zustand der Öl produzierenden Länder hat einen erheblichen Einfluss auf die Produktion und den Preis des Rohstoffs. Wenn es um Rohöle wie Brent und WTI geht, sollten Händler das politische Klima in den Regionen der Organisation erdölexportierender Länder (OPEC) und in den USA im Auge behalten.

Eine große politische Verschiebung in Nordamerika würde beispielsweise WTI stärker beeinflussen als Brent-Rohöl, und der Spread zwischen WTI und Brent würde sich wahrscheinlich ausweiten.

Handelsplatz

| Ölsorte | WTI | Brent |

|---|---|---|

| Handelsplatz | New York Mercantile Exchange (NYMEX) | Intercontinental Exchange (ICE) |

Öl wird an Börsen gehandelt, genau wie Aktien, aber sie werden in Form von Öl-Benchmarks gehandelt. Dies ermöglicht es Händlern, die Qualität und den Bohrort des Öls, das sie kaufen und verkaufen, schnell zu erkennen.

Preisgestaltung

Obwohl es einige Korrelationen in der Zusammensetzung und Verwendung gibt, werden nicht alle Rohöle gleich bepreist. Die Differenz zwischen dem Spotpreis von Brent-Rohöl und WTI wird als Brent/WTI-Spread bezeichnet. Faktoren, die mit Angebot und Nachfrage zusammenhängen, einschließlich Produktionsunterbrechungen und geopolitische Einflüsse, können den Spread ausweiten.

Ein Beispiel hierfür wäre der Arabische Frühling im Jahr 2011, der Befürchtungen über ein geringeres Angebot an Brent-Rohöl auslöste. Der Spotpreis erreichte im April jenes Jahres 126,65 $, während WTI bei 112,79 $ notierte.

Ein weiteres Beispiel ist der Ölpreiskrieg 2020 zwischen Russland und Saudi-Arabien, der als OPEC-Crash bekannt wurde. Rohöl der Sorte Brent stürzte auf 33,36 $ (ein Minus von 24 %) und die US-Ölpreise fielen auf 27,34 $ (ein Minus von rund 34 %). Kurz darauf löste die Coronavirus-Pandemie eine Öl-Lagerkrise aus, die den US-Rohölpreis von $18,00 pro Barrel auf -$38,00 abstürzen ließ. Dies war das erste Mal in der Geschichte, dass der Ölpreis auf einen negativen Wert fiel.

Öl-Benchmarks sind wichtig, weil sie beschreiben, woher der Rohstoff kommt, was ein wichtiger Faktor bei der Bestimmung seiner Verwendung ist. Benchmarks ermöglichen es Händlern und Investoren außerdem, den Preis einer bestimmten Ölsorte zu verfolgen.

Wie bereits erwähnt, ist Brent-Rohöl die Benchmark, die für den breiteren Leichtölmarkt – d. h. Europa, Afrika und den Nahen Osten – verwendet wird, während WTI die Benchmark für den US-Leichtölmarkt ist. Andere Länder verwenden oft sowohl Brent als auch WTI als Benchmark, um ihr Rohöl zu bewerten.

Benchmarks für den Markt für schweres saures Rohöl sind Dubai-Rohöl und omanisches Rohöl.

Darauf sollte geachtet werden beim Handel

Aller Anfang ist schwer. Insbesondere Anfänger im Futures-Trading laufen Gefahr, beim Handel mit Öl-Futures oft folgenreiche und fatale Fehler zu begehen, welche unbedingt vermieden werden müssen. Anfängern und Experten ist prinzipiell zur Vorsicht geraten, da Futures Trading hohe Risiken und Chancen inhärent zu eigen hat.

Neben dem Vergleich mit anderen Möglichkeiten, zur Investition in Rohöl, müssen diese 5 Tipps zum Kauf von Öl Futures beherzigt werden.

Stop-Loss verwenden: Der Handel mit Futures ist immer hochriskant. Selbst, wer von der Korrektheit seiner Einschätzung überzeugt ist, sollte eine Stop-Loss-Order festlegen, um sich gegen eine negative Kursentwicklung abzusichern und Verluste zu minimieren.

Saisonalität der Öl-Nachfrage: Anleger sollten beachten, dass Öl eine stark saisonale Nachfrage hat, welche während Sommer und Winter auf der Nordhalbkugel verstärkt nachgefragt wird. Dies führt tendenziell zu Preisanstiegen.

Klein starten: Öl Futures sind volatiler als alle anderen Rohstoff-Futures. Gerade zu Beginn sollten Trader darum beim Handel mit Öl Futures eine kleine Trade-Größe wählen, sodass bei ausreichend Exposition und Gewinnpartizipation keine unnötig hohen Risiken eingegangen werden.

Long und Short: Handelsmöglichkeiten ergeben sich sowohl in steigenden als auch in fallenden Märkten. Es liegt in der Natur des Menschen, nach Kaufgelegenheiten Ausschau zu halten, oder am Markt “long” zu gehen. Wer aber auch offen dafür ist, einen Markt zu “shorten”, kann zusätzlich seine Handelsmöglichkeiten erweitern.

Günstiger Broker: Wie profitabel seine Handelsaktivitäten ausfallen hängt neben der erfolgreichen Prognose einzelner Trades auch maßgeblich von den Kosten und Gebühren des Handels beim jeweiligen Broker ab. Wir empfehlen unseren Testsieger Libertex insbesondere auch wegen der geringen Spreads und Overnight-Gebühren auf Öl-Futures.

78,31 % der Privatanlegerkonten verlieren Geld beim Handel mit CFDs bei diesem Anbieter.

Lohnt sich ein Investment in Öl Futures?

Zu den Kosten sind der zusätzliche Aufwand zur Absicherung des kommenden Ölpreises ebenso wie das erhöhte Kapitalerfordernis in Kombination mit dem erhöhten Risiko durch Hebelwirkung bei einer ohnehin volatilen Anlage – dem häufig schwankenden Ölpreis – zu zählen.

Worin liegt also der Nutzen beim Öl Futures handeln? Die für Unternehmen wichtige Hedging-Funktion fällt für den Privatanleger einmal weg. Somit verbleibt bloß das spekulative Kalkül. Dem bescheideneren Privatanleger mit geringen 4-stelligen Anlagesummen ist darum klar von Öl Futures abzuraten. Eine bessere, risikoärmere Anlage wären Öl Aktien oder bei mittlerem Risiko Öl CFDs.

Der Nutzen im Handel mit Öl Futures ist also bloß für professionelle, erfahrene Anleger und Trader mit ausgeprägtem Risikobewusstsein und Marktüberblick gegeben. Die erhöhten Ertragschancen können Öl Futures trotz Risiken in diesem Fall zu einer geeigneten Anlage machen.

Anlegern und Tradern, die nach Abwägung dieser Faktoren Öl Futures handeln möchten, empfehlen wir unseren Testsieger Libertex. Hier können günstige Öl Futures oder ein attraktiver Öl CFD gehandelt werden.

Welche Kosten und Gebühren fallen beim Öl Futures Trading an?

Dies betrifft auch die Rollover-Gebühren bzw. Swap-Gebühren, weil der Öl Future nahezu immer mit Hebel gehandelt wird.

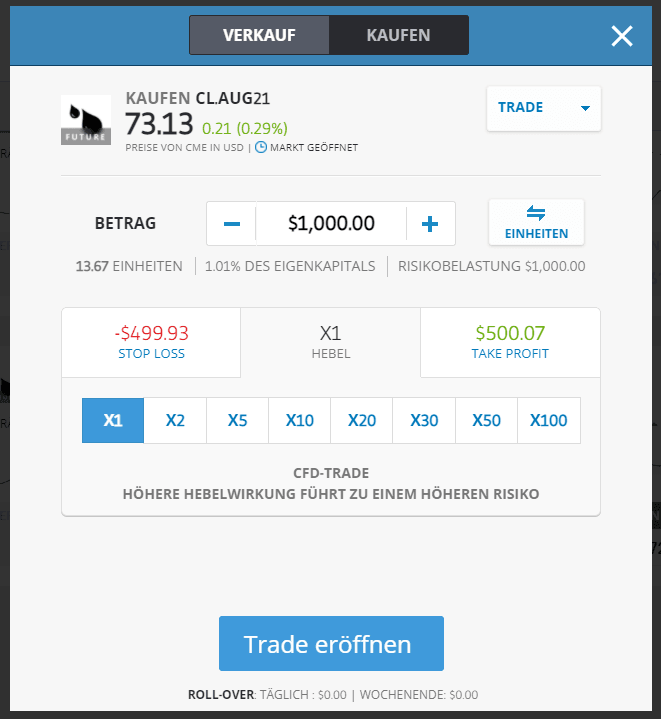

Beispiel: Wir kaufen im Juni 2021 einen CL.AUG2021 mit minimaler Margin und 20-fachem Leverage. Nachfolgend die anfallenden Gebühren bei Libertex und Plus500. Unsere Annahmen dabei sind folgende:

- Kauf von Öl Futures mit Kontraktgröße 1.000 Ölbarrels

- Halten des Öl Futures für einen Monat und anschließender Verkauf

- Keine Kursänderungen in den 30 Tagen

| Anbieter | Libertex | Plus500 |

|---|---|---|

| Einzahlung | kostenlos | kostenlos |

| Kaufgebühren | 2,20€ | 2,54€ |

| Haltegebühren | kostenlos | kostenlos |

| Verkaufsgebühren | 2,20€ | 2,54€ |

| Auszahlung | kostenlos | kostenlos |

| Gebühren Total | 4,40€ | 5,08€ |

78,31 % der Privatanlegerkonten verlieren Geld beim Handel mit CFDs bei diesem Anbieter.

So kann man den Öl Future bei Libertex handeln

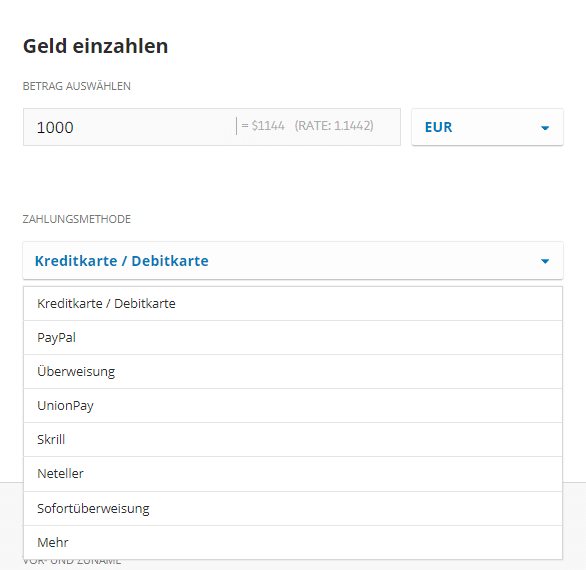

Anleger, die sich nach reiflich Überlegung für das Öl Future handeln entscheiden, können unseren Testsieger Libertex wählen. Der CySec-regulierte Online Broker bietet neben einem Öl CFD auch Öl Futures auf Crude Light Oil (CL), wobei immer für die nächsten zwei folgenden Monate gehandelt werden kann.

Dementsprechend können etwa Anfang Juli die CL Öl Futures CL.AUG2021 und CL.SEP2021 gehandelt werden. Der Einstieg ist ganz einfach mit folgenden 3 Schritten:

Schritt 1: Libertex Konto eröffnen

Zu Beginn muss man als Anleger ein Libertex Konto eröffnen. Hierfür im Anmeldeformular den gewünschten Benutzernamen, ein sicheres Passwort, E-Mail-Adresse und Telefonnummer eintragen.

Darunter die Häkchen aktivieren, um die Zustimmung zu den Nutzungsbedingungen und der DSGVO-konformen Datenschutzerklärung zum Ausdruck zu bringen.

Mit Klick auf den Button “Jetzt traden” werden die Daten übermittelt, die Kontoregistrierung ist abgeschlossen.

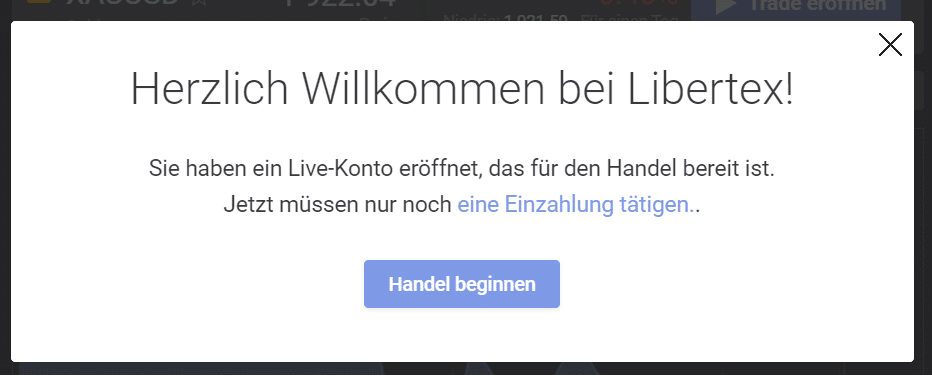

Schritt 2: Einzahlung tätigen

Im zweiten Schritt erfolgt die Einzahlung auf das Handelskonto beim regulierten Broker. Hierfür stellt Libertex zahlreiche Einzahlungsmethoden zur Verfügung, es gibt keine Einzahlungsgebühren.

Einfach aus der Dropdownliste die Zahlungsmethode auswählen, den Einzahlungsbetrag eingeben und die fehlenden Zahlungsdetails ergänzen.

Mit Klick auf den Button die Einzahlung übermitteln, das Geld wird sofort gutgeschrieben und steht zum Handel zur Verfügung.

Schritt 3: Öl Future handeln

Die Öl Futures findet man bei Libertex über die Navigationsleiste am rechten Bildschirmrand. Hier klickt man auf “Märkte” und anschließend auf “Rohstoffe“. Am unteren Ende der aufgelisteten Anlagen befinden sich die CL-Öl Futures für die kommenden Monate.

Die ausführliche Auflistung soll dabei nicht zu Missverständnissen führen. Es sind aktuell immer bloß die CL Öl Futures für die nächsten 2 kommenden Monate offen, bevor diese geschlossen werden.

Einfach auf “Kaufen” (oder alternativ “Verkaufen”) klicken, das Menü öffnet sich. Den Investmentbetrag eintragen (die Margin), den entsprechenden Hebel auswählen und mit Trade eröffnen” den Trade starten. Die Gebühren werden am unteren Rand des Menüs angezeigt.

So einfach kann man auf Libertex mit dem Öl Futures handeln starten.

78,31 % der Privatanlegerkonten verlieren Geld beim Handel mit CFDs bei diesem Anbieter.

Margin, Kontraktspezifikation und Tickwert

- Margin

- Kontraktspezifikation und

- Tickwert.

Margin

Öl-Futures werden mit Hebelwirkung bzw. Leverage gehandelt, sodass auch Privatanleger mit kleineren Einlagen ganze Öl-Futures handeln können. Da Öl-Futures in der Regel 1.000 Barrel Öl umfassen, wäre der Handel mit Öl Futures ansonsten nur professionellen und institutionellen Tradern vorbehalten.

Die Margin (bzw. auch “anfängliche Mindestmargin”) beschreibt dabei den minimalen Eigenkapitalanteil bzw. die Einlage des Anlegers, welche erforderlich ist, um einen Öl Future handeln zu können.

Die Margin mal Hebel ergibt die Trade-Größe bzw. Kontraktgröße, sodass die initiale Margin multipliziert mit dem gewählten Hebel wenigstens die minimale Trade-Größe des Öl-Future ergeben muss.

Margin * Hebel = Kontraktgröße,

Die meisten Öl-Futures-Kontrakte erfordern eine Margin von etwa 10 %, was angesichts der Kosten für 1.000 Barrel Öl relativ hoch ist, obwohl sich die Margin je nach Volatilität ändern können – insofern muss man also vorsichtig vorgehen, weil es sonst leicht zu einem Margin Call (der Verpflichtung, weiteres Eigenkapital nachzuschießen) bei Öl-Futures-Kontrakten kommen kann.

Ein Beispiel: Notiert der WTI Öl Future bei 50 USD, würde ein WTI Kontrakt eine Kontraktgrößte von 50.000 USD haben. Beträgt die initiale Margin-Anforderung 10 %, so müsste ein Anleger 5.000 USD an Margin hinterlegen, um den Kontrakt in Höhe von 50.000 USD handeln zu können.

Kontraktspezifikationen

Jeder Öl-Futures-Kontrakt besteht aus einer ganzen Reihe von Spezifikationen, die die Bedingungen dafür festlegen, wie dieser Öl-Future gehandelt wird. Es ist wichtig, dass man als Anleger diese Informationen kennt, bevor man handelt.

Dabei bestehen die Kontraktspezifikationen aus diesen Komponenten: Kontraktsymbol, Exchange, Kontraktgröße, Monate, Tick-Größe.

- Kontraktsymbol: Jeder Kontrakt hat ein eindeutiges Basissymbol, das ihn von anderen Produkten unterscheidet.

Zum Beispiel lautet das Basissymbol für den NYMEX WTI Light Sweet Crude Oil Future CL, die Brent Crude Oil Penultimate Financial Futures werden unter dem Symbol BB gehandelt, die Crude Brent Oil Future am ICE unter dem Symbol CB.

- Exchange: Ein Öl-Future kann an einer oder mehreren Börsen notiert sein, so dass jedem Kontrakt eine bestimmte Börse zugeordnet ist, an der der jeweilige Kontrakt gelistet ist.

Zum Beispiel wird WTI-Rohöl an der NYMEX-Börse der CME Group mit dem Kontraktsymbol CL gehandelt und WTI-Rohöl wird auch an der ICE Futures US-Börse mit dem Kontraktsymbol WBS gehandelt.

- Kontraktgröße: Jedem Kontrakt ist eine Standardgröße zugeordnet, die in Kombination mit dem Preis den Kontrakt- oder Nominalwert definiert.

Zum Beispiel beträgt die Kontraktgröße für Rohöl an der NYMEX-Börse der CME Group 1.000 Barrel, und wenn der Rohölpreis $50 beträgt, hat jeder Kontrakt einen Wert von $50.000.

- Monate – Jeder Öl-Future hat ein anderes Verfallsmonat bzw. Verfallsmonate, in denen der Kontrakt gelistet und gehandelt wird. In der Regel gibt es für jedes Kalendermonat einen eigenen Futures-Kontrakt.

Zum Beispiel hat jeder Öl Future jeden Monat des gegebenen Jahres gelistet, dies gilt sowohl für den WTI und den Brent Öl Future.

- Tick-Größe: Die minimale Schwankungsbreite wird als ein Tick definiert und jeder Kontakt hat eine zugehörige Tick-Größe und einen Wert für jeden Tick.

Zum Beispiel hat der Crude Oil Futures Contract an der New York Mercantile Exchange (CL) eine minimale Tick-Größe bzw. Tick-Wert von 0,01 pro Barrel, was pro Kontrakt 10 USD entspricht.

78,31 % der Privatanlegerkonten verlieren Geld beim Handel mit CFDs bei diesem Anbieter.

Öl Future vs Öl CFDs traden

Zunächst gibt es jedoch drei grundsätzliche Gemeinsamkeiten von Öl Futures und Öl CFDs.

- Beide Instrumente sind Derivatkontrakte, Anleger müssen als kein Öl in physischer Form erwerben.

- Beide Instrumente sind Hebelinstrumente, werden also mit Hebelwirkung/Leverage gehandelt. Anleger müssen nur die Anfangsmargin hinterlegen und können eine größere Exposition erhalten.

- Mit beiden Instrumenten können Anleger sowohl eine Verkaufsposition einnehmen („Short-Position“) oder eine Kaufposition einnehmen („Long-Position“).

Unterschiede zwischen Öl Future und Öl CFD

| Öl-Future | Öl-CFD | |

|---|---|---|

| Spread | Engerer Spread | Höherer Spread |

| Standardisierung | Alle Parameter im Kontrakt | Flexibel durch Broker |

| Kontraktgröße | 10.000 Barrel, hohe Kontraktgröße | Abhängig vom Broker, kleinere Kontraktgröße |

| Flexibilität der Leverage | Starrer Leverage im Kontrakt festgelegt | Flexibel, Minimale Margin durch Broker festgelegt. Trader kann wählen. |

| Verfallsdatum | Im Kontrakt fixiert | Keines vorgegeben Läuft, bis Trader beendet |

Spread

Der Spread beschreibt die Differenz zwischen dem Kauf- und Verkaufspreis eines Assets. Sowohl Futures als auch CFDs werden mit Spreads gehandelt. Allerdings sind die Spreads auf dem Futures-Markt kleiner als bei CFDs.

Häufig nutzen CFD-Anbieter den Futures-Markt zur Absicherung ihrer eigenen Positionen und bieten einen größeren Spread für den Handel im CFD-Markt an. Zudem ist der Öl-Futures-Markt sehr groß, weshalb hier die Liquidität höher ist wodurch auch die Spreads noch geringer ausfallen.

Standardisierung

Beides sind Derivatprodukte, die sich allerdings darin unterscheiden, wo sie gehandelt werden. Öl Futures Kontrakte werden an offiziellen Börsen gehandelt, respektive New York Mercantile Exchange (NYMEX) und Intercontinental Exchange (ICE).

Dadurch sind Futures-Kontrakte stark reguliert und standardisiert, mit festen Parametern. Lediglich das Verfallsdatum unterscheidet sich von Kontrakt zu Kontrakt (Monat für Monat).

Contracts for Difference sind außerbörslich (OTC) gehandelte Instrumente. Sie werden meist nicht von offiziellen Börsen angeboten, sondern von Brokern, die ihre eigenen Bedingungen haben. CFD-Anbieter organisieren einen Markt für den Handel mit Vermögenswerten und Erstellen und verbreiten auch Preise in Echtzeit. Insofern können Anleger Öl CFDs auch flexibler und genau entsprechend ihren Bedürfnissen handeln.

Kontraktgröße

Futures werden an großen Börsen gehandelt und sind für die Nutzung durch große Investmentinstitutionen geschaffen. Daher haben diese Kontrakte eine große Mindestgröße. Zum Beispiel beträgt die Mindesteinheit eines Rohölkontrakts an der COMEX 1.000 Barrel.

Im Vergleich dazu beträgt die Größe eines Rohöl-CFDs zumeist 10 Barrel. Differenzkontrakte bieten viel mehr Flexibilität und sind für einzelne kleine Trader zugänglich, die sich kein großes Engagement leisten können.

Flexibilität des Leverage

Der Hebel ermöglicht es einem Trader, ein viel höheres Risiko einzugehen, als er es nur mit dem Betrag auf seinem Konto tun könnte. Der erhöhte Leverage kann das Gewinnpotenzial vervielfachen, obwohl ein erhöhtes Engagement auch ein höheres Verlustpotenzial bedeutet.

Im Falle eines Futures variiert der Leverage von Kontrakt zu Kontrakt, er ist jedoch nicht sehr flexibel. Die Anfangsmarge oder der Betrag, der für den Kauf eines Futures-Kontrakts hinterlegt werden muss, wird von einer Börse oder einem Clearinghaus festgelegt. Diese Margin beträgt in der Regel 5% bis 10% des tatsächlichen Wertes des Kontrakts.

CFDs werden von Brokern erstellt, was dem Broker die Macht gibt, die anfängliche Margin des Kontrakts festzulegen. Damit stehen dem einzelnen Trader je nach seiner Risikobereitschaft verschiedene Optionen hinsichtlich der anfänglichen Margin zur Verfügung.

Verfallsdatum

Auf dem Futures-Markt gibt es ein vorher festgelegtes Datum für den Verfall des Kontrakts. Dieses Datum legt gemäß den Vertragsbedingungen fest, wann der zugrunde liegende Vermögenswert zum vereinbarten Preis geliefert werden muss. Das Verfallsdatum des Kontrakts wird von der Börse festgelegt, um den Handel zu erleichtern.

Die meisten Futures-Kontrakte werden vor dem Verfallsdatum abgewickelt, da Händler solche Kontrakte ohne die Absicht eingehen, die tatsächliche Lieferung vorzunehmen. Sie wollen lediglich einen Gewinn aus den Schwankungen des Marktes ziehen.

Ein Differenzkontrakt hat keinen vorher festgelegten Preis oder ein Verfallsdatum. Ein Händler geht den Kontrakt ein und löst ihn auf, wenn der Preis des zugrunde liegenden Vermögenswerts gegen die erworbene Position läuft. Die Differenz zwischen dem Preis zu Beginn des Kontakts und dem Preis bei Beendigung des Kontrakts ist der Gewinn oder Verlust des Traders.

Regulierungen

Es gibt weniger Regulierungen, wenn es um CFDs geht, im Vergleich zu Futures, was es einfacher macht, ein Konto zu eröffnen, um CFDs zu handeln. Futures-Kontrakte werden von den Börsen stark reguliert, was die Eröffnung eines Kontos zu einem komplexen Prozess macht. Weniger Regulierungen erleichtern auch den Handel mit viel weniger Kapital bei CFDs als bei Futures.

Sollte man also Öl Future oder Öl CFD handeln?

Mit sich entwickelnden Handelsstrategien und Händlern, die nach schnellen Ergebnissen suchen, scheinen CFDs aufgrund der Flexibilität, die diese Handelsart einzelnen Händlern bietet, eine praktikablere Option zu sein, obwohl es sich um Produkte mit hohem Risiko handelt.

Anleger sollten jedoch beachten, dass unabhängig davon, womit sie handeln, angemessene Risikomanagementstrategien und Marktkenntnisse der Schlüssel zum langfristigen Erfolg sind. Ob Anleger Öl CFDs kaufen oder Öl Futures handeln möchten – bei unserem Testsieger Broker Libertex ist beides möglich.

Öl CFDs empfehlen sich unserer Ansicht nach vor allem für Einsteiger und mäßig erfahrene Anleger, welche ein hohes Risikobewusstsein haben und sich ausführlich mit dem Ölmarkt und Einflussfaktoren auf den Ölpreis beschäftigt haben. Öl CFDs sind hier vorteilhaft aufgrund höherer Flexibilität, geringerer Kapitalerfordernis und der Möglichkeit, diese jederzeit zu schließen.

Öl Futures sind nur für erfahrene und professionelle Trader mit sehr hohem Risikobewusstsein und ausgeprägter Marktkenntnis ratsam. Hier lassen sich spezielle Trading-Chancen nützen, sofern man den Ölpreis mit hoher Wahrscheinlichkeit vorhersagen kann. Dabei sind WTI Öl Futures von der US-Konjunktur stärker abhängig, Brent Crude Öl Futures stark von Europa, OPEC und dem arabischen Golf.

78,31 % der Privatanlegerkonten verlieren Geld beim Handel mit CFDs bei diesem Anbieter.

Darum sollte man den Öl Future handeln – 5 Gründe

Öl-Futures können eine hervorragende Investition sein und sind wahrscheinlich eines der am aktivsten gehandelten Derivate auf dem Markt. Zudem sind Öl-Futures wahrscheinlich die interessanteste, wenn auch eine von mehreren Möglichkeiten zum Investment in Rohöl.

Wir haben 5 Gründe für bzw. Vorteile des Handels mit Öl Futures:

Die Möglichkeit, erhebliche Gewinne zu erzielen. Öl-Futures können äußerst lukrative Investitionen sein. Einige Investoren konnten mit einem einzigen Trade Zehntausende von Dollar verdienen, während sie viel weniger investierten, als es am Aktienmarkt nötig wäre. Der Ölpreis kann sich in kurzer Zeit erheblich verändern, so dass Futures-Investoren eine plötzliche Wertsteigerung ihrer Investition erleben können. Allerdings ist dieser Vorteil unweigerlich mit dem höheren Risiko durch die hohe Volatilität und Hebelwirkung verbunden.

Liquidität. Öl-Futures sind als meistgehandelter Rohstoff eine hochliquide Anlage, das tägliche Handelsvolumen geht in die Billionen USD. Ihre gesamtwirtschaftliche Bedeutung macht sie zum wichtigsten Rohstoff-Future überhaupt.

Hebelwirkung. Anleger können Öl-Futures auf Margin kaufen (mit anderen Worten: Sie können sich Geld leihen, um sie zu kaufen). Die Margin-Anforderungen werden von den Bören festgelegt und betragen bei Öl meist 5-10 % der Kontraktgröße. Das bedeutet, dass Anleger Öl-Futures im Wert von $100.000 womöglich mit 5.000 $ kaufen können. Auch dies kann sehr gefährlich und riskant sein und für die meisten Einsteiger wohl zu hoch, aber die Einstiegsbarriere ist damit relativ niedrig.

Begrenztes Angebot. Öl ist eine unersetzliche Ressource. Die Tatsache, dass es einen endlichen Vorrat gibt, ist für die meisten Menschen deprimierend, kann aber für Investoren, die in Öl-Futures investieren wollen, von Vorteil sein. Andere Rohstoff-Futures wie Mais und Vieh können ersetzt werden und ihre Preise können stabilisiert werden. Da der weltweite Ölvorrat jedoch erschöpflich ist, wird tendenziell von einem ansteigenden Ölpreis ausgegangen.

Praktikables Trading-Konzept. Obwohl es eine gute Idee ist, mit einem Broker oder Trader zusammenzuarbeiten, der einem Anleger die Grundlagen des Futures-Investierens zeigen kann, ist der Einstieg relativ einfach. Jeder, der sich ein wenig Zeit nimmt, um den Prozess zu erforschen, kann es herausfinden und eine Handelsstrategie entwickeln. Wichtig ist jedoch, immer äußerst vorsichtig einzusteigen.

Die Risiken nicht außer Acht lassen

Investoren handeln täglich mit Rohöl-Futures, und einige von ihnen machen damit ein Vermögen. Der Handel mit Öl-Futures ist jedoch nicht für jedermann geeignet; er ist mit einem hohen Risiko verbunden, und für jeden, der einen Dollar im Handel mit Öl-Futures verdient, gibt es eine andere Person, die einen Dollar verliert.

Risiko 1: Die Illusion, dass die Öl-Nachfrage laufend steigen wird, lässt Öl-Futures sicher erscheinen.

Die Prämisse hinter dem Handel mit Öl-Futures ist, dass der Ölpreis steigt, wenn die Nachfrage zunimmt, so dass sich viele Investoren durch die Vorhersage einer hohen Nachfrage beim Handel mit Öl-Futures sicher fühlen.

Leider bedeutet eine hohe Nachfrage jedoch nicht, dass die Nachfrage hoch bleiben wird, und selbst wenn die Preise steigen, können Anleger nicht wirklich wissen, wie schnell die Preise steigen werden. Wenn Anleger Öl-Futures für $75 pro Barrel in einem Jahr kaufen und die Preise bis zur Fälligkeit des Instruments nur $65 erreichen, werden sie viel Geld verlieren.

Risiko 2: Der Öl-Futures-Markt ist extrem volatil und wird von vielen Faktoren beeinflusst.

Investoren wollen mit dem Handel von Öl-Futures Geld verdienen. Wenn eine Ölraffinerie vom Netz geht oder ein Öltanker auf Grund läuft und ein Rückgang des Angebots erwartet wird, würden viele Investoren sofort Öl-Futures kaufen, in der Erwartung, dass die Preise mit dem verringerten Angebot steigen werden.

Was passiert, wenn die Ölraffinerie schnell wieder online geht? Der Tanker doch noch geborgen werden kann? Der Anstieg des Ölpreises kommt vielleicht nie, es gibt bloß einen kurzen Preisanstieg bei den Öl Futures. Als Anleger könnte man so mit einem Öl Future bei zu hohem Ölpreis feststecken, der in Wahrheit jedoch niedrig bleibt.

Risiko 3: Die Nachfrage nach Öl-Futures lässt sich extrem schwer vorhersagen.

Analysten sagen fast durchgängig eine steigende Nachfrage nach Öl voraus. Öl hat viele Verwendungszwecke, und wenn die Nachfrage steigt, gehen die Preise im Allgemeinen nach oben. Leider lässt sich die Nachfrage nach Öl extrem schwer vorhersagen. Je mehr der Ölpreis steigt, desto mehr wird der Verbraucher belastet.

Schließlich reichen der Ölpreis und die allgemeine Wirtschaftslage aus, um viele Verbraucher dazu zu bringen, den Ölverbrauch zu reduzieren, was zu einem Rückgang der Nachfrage führt.

Weniger Nachfrage bedeutet, dass der Ölpreis sinkt, und Menschen, die zu einem bestimmten Preis in Öl-Futures investieren, könnten am Ende zu viel bezahlen. Zudem ist aktuell fraglich, ob die Nachfrage nach Rohöl angesichts des Wandels hin zu Elektromobilität und nachhaltigen Energien wirklich ansteigen wird.

Risiko 4: Die globale Ölproduktion spielt eine große Rolle bei Öl-Futures.

Die OPEC ist ein großer treibender Faktor für den Preis von Öl-Futures. Wenn die OPEC die Ölpreise anhebt, steigen die Preise auf breiter Front, was Öl-Futures profitabel erscheinen lässt, da Investoren vorhersagen, wie hoch der Ölpreis steigen wird.

Unglücklicherweise kann jedoch die Außenpolitik einen großen Einfluss auf den Ölpreis haben, und Investoren können diesen Aspekt des Ölhandels nur wenig beeinflussen.

Risiko 5: Geopolitische Risiken wiegen beim Ölpreis schwer.

Während die OPEC die Ölproduktion sorgfältig reguliert, um den Ölmarkt stabil zu halten, können Fluktuationen auf dem Markt drastische Änderungen des Ölpreises verursachen, was Öl-Futures extrem riskant macht.

Kriege oder zivile Unruhen können die Ölproduktion verringern, was die Nachfrage erhöht und die Preise in die Höhe schießen lässt, aber die Produktion von zu viel Öl kann die Preise fallen lassen, was zu einem großen Verlust für Öl-Futures-Händler führt.

Fazit

Öl Futures handeln ist gerade in Zeiten eines aufstrebenden Ölpreises, aber auch wirtschatlich volatilen Phasen bei Tradern beliebt. Viele Einsteiger überlegen ebenfalls den Handel mit Öl Futures – wir raten Einsteigern vom Handel mit Öl Futures aber klar ab.

Öl Futures bieten ein besonders hohes Risiko durch Hebelwirkung, hohe Volatilität und für Privatanleger hohe Kontraktgröße. Privatanleger raten wir – bei hoher Risikobereitschaft – zu flexibleren Öl CFDs, auch wenn der Spread hier größer als bei Öl Futures liegt.

Ob man als Anleger Öl Futures handeln oder Öl CFDs traden möchte – unser Testsieger ist der CySec-regulierte Broker Libertex, der neben gesetzlicher Einlagensicherung konkurrenzlos günstige Spreads bietet.

FAQs: Häufig gestellte Fragen zu Öl Futures

Was sind Öl Futures?

Öl-Futures sind derivative Wertpapiere, die dem Inhaber das Recht geben, Öl zu einem bestimmten Preis kaufen. Wenn Anleger den Future bis zum Fälligkeitstermin (settlement datE) ausüben, können sie Öl (Rohöl-Futures werden in Einheiten von 1.000 Barrel gehandelt) zu dem im Öl Futures-Kontrakt angegebenen Preis kaufen.

Was sind Öl Kontrakte?

Öl Kontrakte bzw. Öl-Futures-Kontrakte sind Finanzkontrakte, welche den Kauf bzw. Verkauf einer bestimmten Menge an Rohöl, zumeist 10.000 Barrel pro Kontrakt, zu einem bestimmten Preis am Verfallsdatum des Kontrakts in der Zukunft ermöglichen. Öl-Kontrakte werden von Unternehmen zur Absicherung gegen Preisrisiken beim Ölpreis, aber auch on spekulativen Tradern gehandelt.

Was ist Brent Crude Future?

Ein Terminkontrakt auf Rohöl, das in der Nordsee gefördert wird. Die Preise für Brent-Rohöl-Futures werden als Benchmark für zukünftige Ölpreise in Afrika, Europa und dem Nahen Osten verwendet. Brent Crude Futures sind nach WTI Futures die meistgehandelten Öl Futures an internationalen Terminmärkten.

Wann laufen die Öl Futures aus?

Die Crude Lights Futures laufen am 3. Geschäftstag vor dem 25. des Vormonats des Öl Futures aus. Der CL.AUG2021 etwa läuft am Dienstag, den 22. Juni 2021 aus. Beim Brent Crude ist der letzte Handelstag der letzte Geschäftstag des zweiten Monats vor dem relevanten Kontraktmonat. Für den September-Kontrakt 2021 wäre dies also der Freitag, 30. Juli 2021.

CFDs sind komplexe Instrumente und bergen ein hohes Risiko, aufgrund der Hebelwirkung schnell Geld zu verlieren. 78,31 % der Privatanlegerkonten verlieren Geld beim Handel mit CFDs bei diesem Anbieter. Sie sollten abwägen, ob Sie verstehen, wie CFDs funktionieren und ob Sie das hohe Risiko eingehen können, Ihr Geld zu verlieren

Zuletzt aktualisiert am 8. Januar 2024