Nasdaq Futures handelt ist durch den Anstieg des US-Tech-Index aktuell heiß begehrt.

Was sind Nasdaq Futures? Wie funktionieren Nasdaq Futures? Welchen Nasdaq Future sollten Anleger am besten handeln? Worauf muss man achten? Und bei welchem Broker sollte man Nasdaq Futures handeln?

Unser ausführlicher Leitfaden beantwortet alle Fragen auf einfache Weise und gibt Lesern einen Schritt-für-Schritt-Leitfaden: Nasdaq Future handeln noch heute starten.

| Nasdaq Future handeln | Mehr zum Nasdaq Future |

Ihr Kapital ist im Risiko.

Was ist der Nasdaq Future?

Der Nasdaq-Future ist einer der beliebtesten Futures auf einen Aktienindex, welcher nach Rohstoff-Futures die beliebteste Futures-Art darstellt. Mit dem Nasdaq-Future gehen Käufer und Verkäufer einen Kontrakt ein, mit dem sie sich dazu rechtlich verpflichten, den zugrundeliegenden Wert in Cash – den Nasdaq-Index – zu einem bestimmten zukünftigen Zeitpunkt (Verfallsdatum) zum festgelegten Preis auszutauschen.

Nasdaq Futures werden an der Futures Börse, dem Chicago Mercantile Exchange (CME) gehandelt. Sie zeigen das Gleichgewicht aus aggregiertem Angebot und Nachfrage nach dem Handel mit den im Nasdaq enthaltenen Aktientiteln.

Vor allem professionelle Anleger können einen oder verschiedene Nasdaq Futures handeln und so hedgen bzw. spekulieren, wie sich der Preis des wichtigsten Tech-Index der Welt entwickeln wird.

Die Bezeichnung „Nasdaq Future“ ist dabei allerdings zu präzisieren, denn Anleger können aus unterschiedlichen Nasdaq Futures wählen, welche sich auf unterschiedliche Teilkomponenten bzw. Teilsegmente der an der Nasdaq gelisteten Unternehmen bzw. Aktien bezieht.

Zumeist wird unter dem „Nasdaq Future“ der e-Mini Nasdaq Future 100 verstanden, welcher als Kontraktwert den 20-fachen Wert des Nasdaq-100 Index hat.

Nasdaq Future handeln für Eilige

Ihr Kapital ist im Risiko.

NASDAQ – Mehr als bloß der „Tech-Index“ der Welt

Der Nasdaq Composite Index („Nasdaq“) ist ein großer, nach Marktkapitalisierung gewichteter Index, der u. a. mehr als 2.500 Aktien, American Depositary Receipts (ADRs) und Real Estate Investment Trusts (REITs) umfasst.

Der Index wird während des gesamten Handelstages laufend berechnet, wobei der endgültige Wert täglich um 16:16 Uhr gemeldet wird, sobald die Kurse nach dem Börsenschluss um 16:00 Uhr ET vollständig ausgeglichen sind.

Obwohl der Index zumeist als „Tech-Index“ bezeichnet wird, setzt er sich tatsächlich nur zu fast 50 % aus Technologieunternehmen zusammen, gefolgt von den Branchen Konsumgüter, Gesundheitswesen und Finanzwerte.

Grundlagen: Die Geschichte der Nasdaq Futures

Der Handel mit Futures auf den Nasdaq 100 begann 1996 an der Chicago Mercantile Exchange (CME). Zunächst war der Wert des Nasdaq Futures das das 100-fache des Nasdaq 100 Index. Der Wert des Nasdaq 100 stieg in den 1990er Jahren jedoch dramatisch an, und um eine breitere Marktbeteiligung zu erreichen, führte die CME den e-mini Nasdaq 100 Index-Futures ein.

Dieser Kontrakt ist mit dem 20-fachen des Nasdaq-Index gepreist. Nasdaq 100 Index-Futures werden an der Chicago Mercantile Exchange (CME) gehandelt.

Im März 2015 beendete die Börse den elektronischen Handel mit dem größten Nasdaq 100-Index- Nasdaq Futures (100-facher Nasdaq Wert), sodass heute der e-mini Nasdaq 100 Index Future der eigentliche „Nasdaq Future“ ist.

Was sollte man über Nasdaq Futures wissen?

Nasdaq Futures sind ursprünglich als Finanzinstrument für institutionelle und professionelle Anleger sowie große Unternehmen entstanden, welche sich gegen für sie ungünstige Kursbewegungen des Nasdaq-Indizes absichern bzw. hedgen konnten. Diese Funktion der Risikoabsicherung erfüllen Nasdaq Futures bis heute – eine gerade im volatilen und riskanten Tech-Umfeld wichtige Aufgabe.

Mittlerweile ist die Hedging-Funktion allerdings weitgehend in den Hintergrund geraten, weil Nasdaq Futures vor allem zur Spekulation auf die zukünftige Kursentwicklung des wichtigen Börsenindex verwendet werden. Sowohl professionelle und institutionelle Trader, aber auch ambitionierte und risikofreudige Privatanleger aus aller Welt haben die Attraktivität des Nasdaq Futures für sich entdeckt.

Spekulatives Trading geht dabei davon aus, dass Trader die zukünftige Kursrichtung des Nasdaq Futures bzw. Nasdaq Index – Kursanstieg oder Kursabschwung – bis zum im jeweiligen Nasdaq Future unter den Kontraktspezifikationen vermerkten Verfallszeitpunkt vorhersagen können.

Wer von einem Kursanstieg ausgeht, wird die Kaufposition eingehen, wer einen Kursrückgang erwartet, wird hingegen mit Verkaufsposition Nasdaq Futures handeln.

Wo Nasdaq Futures gehandelt werden

Alle bestehenden Nasdaq Futures werden an der Chicago Mercantile Exchange (CME) gehandelt. Möchte man also Nasdaq Futures handeln, benötigt man einen registrierten und regulierten Online-Broker, welcher die Abwicklung des Handels über die CME ermöglicht.

Die CME verwaltet und emittiert die bestehenden Nasdaq Futures, darunter etwa

- E-Mini Nasdaq 100 Index Futures (NQ),

- E-Mini Nasdaq 100 Composite Futures (QCN),

- Micro E-Mini Nasdaq 100 Index Futures (MNQ),

- Nasdaq 100 Total Return Index Futures (N1R),

- E-Mini Nasdaq 100 Biotechnology Index Futures (BIO) und

- Nasdaq 100 Volatility Index Futures (VLQ).

Abkürzung

CL

XYZ Future Handelszeiten

18:00 – 17:00 New York Zeitzone

Laufzeiten

Jedes Monat

Kontraktgröße

1.000 Barrel

Verfallsdatum

Dritter Geschäftstag vor dem 25. Kalendertag des Monats, der dem Liefermonat vorausgeht (z.B. verfällt der CL August 2021 am Mi, 21. Juli 2021)

Land

USA

Währung

USD

Ihr Kapital ist im Risiko.

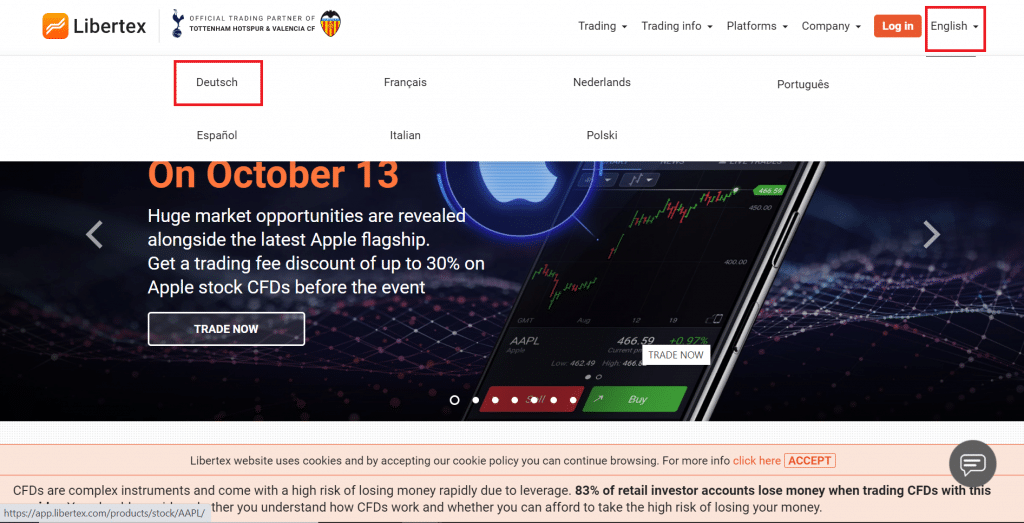

Brokerauswahl für den Nasdaq Future Handel

Obwohl Nasdaq Futures zu den beliebtesten Futures überhaupt gehören, stehen deutschen Anlegern nur eine Handvoll Futures Broker zur Auswahl. Da Leverage-Trading und Kontraktgröße beim Nasdaq Futures handeln besonders hohe Gebührenunterschiede zwischen den Anbietern verursachen, haben wir die besten Futures Broker im Anbietervergleich getestet.

Unser Testsieger für Nasdaq Futures ist der CySec-regulierte Broker Libertex.

6

Zahlungsmöglichkeiten

Funktionen

Kundendienst

Bewertung

Mobile App

Feste Provisionen pro Vorgang

Kontogebühr

- Große Produktvielfalt

- Voll lizensiert und reguliert

- Modern und plattformübergreifend

81% der Konten von Privatanlegern verlieren Geld, wenn sie CFDs von diesem Anbieter handeln.

Kontoinformation

Gebühren pro Operation

- Mehr als 200 Finanzwerte

- Zahlreiche Auszahlungen

- Seit über 20 Jahren tätig

78,31% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesen Anbietern. Sie sollten überlegen, ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.

Kontoinformation

Gebühren pro Operation

- Keine Provisionen und Niedrige Spreads

- Reguliert durch CBI und MiFID in Europa

- Intuitive Handelsplattform

72% der Privatanleger-Konten verlieren Geld beim Trading von CFDs mit diesem Anbieter. Sie sollten erwägen, ob Sie verstehen, wie CFDs funktionieren und ob Sie sich das hohe Risiko leisten können, ihr Geld zu verlieren.

Kontoinformation

Gebühren pro Operation

- Geringe Gebühren

- Algo Trading verfügbar

- Sehr freundliche Benutzeroberfläche

66% der Privatanleger verlieren Geld beim CFD-Handel. Besuchen Sie skilling.com für den vollständigen Haftungsausschluss.

Kontoinformation

Gebühren pro Operation

Kontoinformation

Gebühren pro Operation

Kontoinformation

Gebühren pro Operation

Welche Nasdaq Futures gibt es?

Es gibt zahlreiche unterschiedliche Nasdaq Futures an den internationalen Finanzmärkten, wobei alle vier Nasdaq Futures an der Chicago Mercantile Exchange (CME) gehandelt werden. Sie haben eine Laufzeit von einem Quartal bzw. verfallen quartalsweise (März, Juni, September und Dezember) und werden an der Börse CME Globex fast 24 Stunden am Tag gehandelt, von Sonntag Abend bis Freitag Abend MEZ.

NASDAQ-100 Futures (ticker: ND)

Der Nasdaq 100 Futures basiert auf dem Aktienindex Nasdaq 100. Der Nasdaq 100 enthält die Aktien der 100 größten amerikanischen und internationalen Unternehmen, gemessen an ihrer Marktkapitalisierung, die nicht aus dem Finanzsektor stammen.

Die minimale Tick-Größe des Nasdaq 100 Future Kontrakts beträgt 0,25 Indexpunkte = $25,00. Während die Anforderungen an die Erfüllungsgarantie von Broker zu Broker variieren, verlangt die CME 17.500 $ und ein fortlaufendes Eigenkapital von $14.000, um die Position zu halten. Aufgrund seiner Kontraktgröße, welche das 100-fache des Nasdaq-Wertes betrug, wurde der Nasdaq 100 Future 2015 von der CME Group eingestellt.

E-mini Nasdaq Futures

Mit der Future-Familie „E-Mini“ hat die CME ab den 1990er Jahren eine Kollektion von Futures auf den Markt gebracht, welche durch eine geringere Kontraktgröße auch professionellen und ambitionierten Einzeltradern den Handel mit Futures zugänglich machen sollten.

Im Falle des E-Mini Nasdaq, der seit 1996 von der CME angeboten wird, hat dieser die Kontraktgröße 20 $ x Nasdaq-100-Index und eine minimale Tick-Größe von 0,25 Indexpunkten. Die Familie der E-Mini Nasdaq Futures umfasst dabei

- E-Mini Nasdaq 100 Index Futures (Symbol : NQ)

- E-Mini Nasdaq 100 Composite Futures (Symbol : QCN)

- E-Mini Nasdaq 100 Biotechnology Index Futures (Symbol: BIO)

E-mini NASDAQ-100 Futures (Ticker: NQ)

E-mini Nasdaq-100-Futures (NQ) bieten liquide Benchmark-Kontrakte zur Risikosteuerung der Exposition in den 100 führenden nicht-finanziellen US-Großunternehmen, welche den Nasdaq-100 bilden. Der E-mini Nasdaq-100-Futures-Kontrakt ist $20 x der Nasdaq-100-Index und hat eine minimale Tick-Größe von 0,25 Indexpunkten.

Die Preisquotierung erfolgt in USD und Cent pro Indexpunkt. Der Kontraktzeitraum umfasst dabei Quartale (März, Juni, September, Dezember), der E-mini NASDAQ-100-Future wird stets für 5 aufeinanderfolgende Quartale aufgelistet und zum Handel bereitgestellt. Der Verfallszeitpunkt des E-Mini NASDAQ-100 Future ist um 9:30 Eastern Time am 3. Freitag des Kontraktmonats (also z.B. im März für den März-Kontrakt).

E-mini NASDAQ Composite Futures (Ticker: QCN):

Der E-mini NASDAQ Composite Futures (QCN) ist der Nasdaq Future in Reinform, denn er erstreckt sich auf den gesamten Nasdaq-Index mit seinen über 2.500 an der Nasdaq Stock Exchange gelisteten Unternehmen.

Auch der Nasdaq Composite Futures-Kontrakt hat eine Kontraktgröße von 20 $ x E-mini Nasdaq Composite Future und eine minimale Tick-Größe von 0,25 Indexpunkten. Der Preis wird in USD quotiert in Cent je Indexpunkt.

Als Kontraktzeitraum sind einzelne Quartale festgelegt (März, Juni, September, Dezember), wobei jeweils die nächsten 2 Quartale gelistet und zum Handel bereitgestellt werden. Verfallszeitpunkt ist bzw. eingestellt wird der Handel am 3. Freitag des Kontraktmonats um 9:30 AM Eastern Time (also z.B. im März für den März-Kontrakt).

E-mini NASDAQ Biotechnology-100 Futures (ticker: BIO)

Der E-mini NASDAQ Biotechnology 100 Future (BIO) beinhaltet die 100 größten Unternehmen des NASDAQ Biotechnology Index, welcher Unternehmen enthält, die gemäß der Branchenklassifizierungs-Benchmark entweder als Biotechnologie oder als Pharmazeutika klassifiziert sind und auch andere Zulassungskriterien erfüllen.

Entgegen den anderen E-Mini Nasdaq Futures hat der Future eine Kontraktgröße von 50 $ x E-mini Nasdaq Biotechnology Index Futures-Preis wobei die minimale Tick-Größe 0,25 Indexpunkte beträgt.

Der Preis wird in USD quotiert, in Cent pro 0,25 Indexpunkten. Der Kontraktzeitraum beträgt Quartale und wird jeweils für die 5 bevorstehenden Quartale (März, Juni, September, Dezember) gelistet und zum Handel bereitgestellt. Der Verfallszeitpunkt ist – wie bei den anderen e-Mini Nasdaq Futures – der 3. Freitag im Kontraktmonat um 9:30 AM Eastern Time.

Nasdaq Future CFD

Eine Besonderheit ist der Nasdaq Future CFD – ein Nasdaq Future ohne vorbestimmte Kontraktlaufzeit. Anleger können einen Nasdaq Future CFD bei CFD-Brokern wie Libertex handeln und ebenfalls Kauf- oder Verkaufsposition einnehmen. Weil es keine konkrete Kontraktlaufzeit gibt, kann der Kontrakt jederzeit verkauft bzw. geschlossen werden.

Vorteile des Nasdaq Future CFD gegenüber den herkömmlichen Nasdaq Futures liegen somit auch in einer höheren Flexibilität, geringeren Margin und kann sich auch für Einsteiger eignen, sofern diese den Nasdaq genau verstehen und eine ausgeprägte Risikobereitschaft haben und sich langsam an den Handel herantasten.

So handelt man Nasdaq Futures

Wer Nasdaq Futures handeln möchte, der sollte eine strukturierte Herangehensweise wählen, um überlegt und sorgfältig die Anlagechancen dieses spekulativen Handelsinstrumentes nutzen zu können. Eine Kernrolle spielt ein zuverlässiger und regulierter Futures Broker, wir empfehlen unseren Testsieger Libertex.

Zunächst sollten Anleger jedoch mit diesem strukturierten Handelsplan ihre Vorbereitungen treffen, damit sie für den Handel mit Nasdaq Futures gerüstet sind.

Schritt 1: Nasdaq-Index, Bestandteile und Einflussfaktoren verstehen

Den Beginn macht ein grundlegendes Verständnis des Nasdaq-Index bzw. des Nasdaq 100, welcher als meistgehandelter Nasdaq Future herangezogen wird. Fundamental ist vor allem, dass Anleger die Zusammensetzung des von ihnen gehandelten Index bzw. Teilbereich des umfassenden Nasdaq Composite Index genau kennen.

Damit verbunden ist ein Bewusstsein über die wichtigsten Einflussfaktoren, welche die manchmal hohe Volatilität und häufigen Kursschwankungen der im Nasdaq bzw. Nasdaq 100 enthaltenen Tech-Firmen auslöst.

Letztendlich müssen Anleger aufgrund ihrer hohen Kapitalexposition auch die makroökonomische Gesamtsituation mit Faktoren wie Leitzinsniveau, globaler Konjunkturentwicklung, Handelskonflikten und mehr im Auge behalten.

Nähere Informationen zur Zusammensetzung des Nasdaq bzw. Nasdaq 100 sind in unserem Beitrag sowie im verpflichtenden Futures-Prospekt bei der CME Group zu finden.

Schritt 2: Handelsstrategie wählen

Noch bevor man direkt in das Trading mit Nasdaq Futures einsteigt, sollten sich Trader am besten schriftlich – gerne mit Papier und Kugelschreiber – die Parameter und Grundsätze ihrer Handelsstrategie zurechtlegen. Ja, richtig gehört.

Erfahrene Trader empfehlen immer wieder, dass man nach Prinzipien und Grundsätzen agiert, um nicht „in der Hitze des Gefechts“ von ihren Emotionen wie Gier und Angst zu falschen Handelsentscheidungen verleitet zu werden.

Welche Parameter sollte die Handelsstrategie enthalten? Das sind Faktoren wie Risikobereitschaft, favorisierter Nasdaq Future (Biochemical, Nasdaq 100, etc.?), Kontraktgröße und maximaler Hebel sowie grundlegend, ob man eine Short- oder Long-Position eingeht.

Es ist ratsam, entweder auf Long oder Short zu fokussieren und nur bei Eintreten der festgelegten Handelsbedingungen die gewählte Strategie umzusetzen.

Schritt 3: Broker wählen

Nachdem man sich über die Besonderheiten und Dynamiken der Kursentwicklung beim Nasdaq-Index informiert und eine geeignete Handelsstrategie zurechgelegt hat, kann man sich auf die Suche nach einem geeigneten Futures Broker machen.

Ihr Kapital ist im Risiko.

Die wichtigsten Bedingungen sind dabei strenge Regulierung, Zuverlässigkeit, hohe Benutzerfreundlichkeit und vor allem günstige Spreads bzw. Trading-Gebühren. Anhand dieser Kriterien haben wir unseren Testsieger Libertex ermittelt, bei dem Anleger einen Nasdaq Future auf den Nasdaq 100 handeln können.

Schritt 4: Nasdaq Future gemäß Handelsstrategie umsetzen

Ist das Libertex Konto eröffnet, steht dem Nasdaq Futures handeln prinzipiell nichts mehr im Weg. Allerdings sollte man das Trading nicht gleich starten, sondern auf die erforderlichen Marktgegebenheiten warten.

Dementsprechend wird man sich auf laufende Marktanalyse begeben. Nur, wenn man eine hohe Prognosesicherheit ob der künftigen Entwicklung des Nasdaq ausmachen kann, sollte man den Nasdaq Future handeln – genau so, wie dies in der in Schritt 2 festgelegten Handelsstrategie notiert wurde. Gerade zu Beginn ist eine vorsichtige Vorgehensweise mit minimalem Handelsvolumen angeraten.

Ihr Kapital ist im Risiko.

So funktioniert der Markt für Nasdaq Futures

Essenzielle Voraussetzung für Anleger, die Nasdaq Futures handeln möchten, ist den Markt für Nasdaq Futures zu kennen und seine Funktionsweise genau zu verstehen.

Im Kerne ist dieser sehr einfach erklärt – hier treffen sich Marktteilnehmer, welche sich gegen die Unsicherheiten und Risiken bei der zukünftigen Kursentwicklung des Nasdaq-Index bzw. Teilindex (Nasdaq 100, Biotechnology) absichern möchten.

Risikoscheue Marktteilnehmer wie Unternehmen und Institutionen mit Hedging-Motiv treffen hier auf spekulative Trader, wobei die Risiken zwischen den Marktteilnehmern transferiert werden.

Wichtig ist, dass Nasdaq Futures Kontrakte eine verpflichtende Ausführung vorschreiben, entgegen etwa Optionen, welche die Möglichkeit – aber nicht Pflicht – zur Ausführung vorsehen.

Im jeweiligen Nasdaq Futures Kontrakt legen Käufer und Verkäufer bzw. Angebot und Nachfrage einen Preispunkt fest, bei dem der Nasdaq Index (oder Teilindex) am 3. Monat des Kontraktmonats März, Juni, September oder Dezember stehen wird.

Impliziert wird dadurch also beim Futures Handel, dass Käufer oder Verkäufer genau oder recht genau einschätzen können, auf welchem Kursniveau sich der Nasdaq Index (oder Teilindex) befinden wird.

Ihr Kapital ist im Risiko.

Nasdaq Index im Detail

Wenn Anleger mit dem Nasdaq Future handeln werden, sollten sie auch die genaue Zusammensetzung und Bestandteile des Nasdaq Composite Index kennen. Hierbei ranken Mythen um einen reinen Tech-Index, was jedoch in der Realität etwas anders ist.

Um zu wissen, welche Risiken man als Anleger eingeht, werden wir in diesem Abschnitt die genaue Zusammensetzung des Nasdaq Index nach Branchen bzw. Unternehmensgegenstand näher beleuchten.

Allgemeine Infos zum Nasdaq Composite Index

Der Nasdaq Composite ist ein Börsenindex, der alle an der Nasdaq-Börse gelisteten Aktien enthält. Die Voraussetzungen für die Aufnahme in den Index lauten dabei wiefolgt:

- Eine Aktie darf ausschließlich an der Nasdaq-Börse notiert sein.

- Die Aktie muss eine Stammaktie eines einzelnen Unternehmens sein, daher sind Vorzugsaktien, börsengehandelte Fonds (ETFs) und andere Arten von Wertpapieren ausgeschlossen.

- American Depositary Receipts (ADRs), Real Estate Investment Trusts (REITs) und Aktien von Limited Partnerships sind jedoch zulässig.

Das ist der Grund, warum so viele Aktien im Nasdaq Composite enthalten sind und warum sich die Anzahl der Aktien im Index häufig ändert. Der Index ist so konzipiert, dass er den gesamten Nasdaq-Aktienmarkt repräsentiert, nicht nur die größten Unternehmen (entgegen dem Nasdaq 100, der genau diese Funktion erfüllt).

Neben dem S&P-500 und dem Dow Jones Industrial Average (DJI) ist der Nasdaq Composite der meistbeachtete Aktienindex der USA bzw. gar weltweit und dominiert die Schlagzeilen. Nicht nur US-amerikanische sondern auch viele führende Tech-Unternehmen aus aller Welt, von China, Kanada, Großbritannien oder auch Deutschland (z.B. Biontech-Aktie) sind am Nasdaq gelistet.

Da der Nasdaq eine hohe Konzentration von Unternehmen aus dem Technologiesektor aufweist – insbesondere von jungen, innovativen High Growth-Aktien – wird der Nasdaq Composite Index oft als ein gutes Barometer für die Entwicklung des Technologiemarktes angesehen.

Funktionsweise des Nasdaq Composite Index

Ähnlich nahezu alle großen Aktienindizes wird auch der Nasdaq Composite nach der Marktkapitalisierung seiner zugrunde liegenden Bestandteile gewichtet. Das bedeutet, dass die Entwicklung der Aktien größerer Unternehmen einen größeren Einfluss auf die Performance des Index hat als die Entwicklung der Aktien kleinerer Unternehmen.

Zum Beispiel hätte eine an der Nasdaq gelistete Stammaktie mit einer Marktkapitalisierung von 50 Mrd. $ einen doppelt so großen Einfluss auf den Index wie ein Unternehmen mit einer Marktkapitalisierung von 25 Mrd. $, unter der Annahme, dass sich die Kurse beider Aktien im gleichen Ausmaß verändern.

Der Stand des Nasdaq Composite Index schwankt kontinuierlich während der Börsenhandelszeiten, welche übrigens von 9:30 bis 16:00 Eastern Time (US-Ostküste) sind.

Zusammensetzung des Nasdaq Composite Index

Allgemein hin wird der Nasdaq Composite Index als „Tech-Index“ bezeichnet, was vor allem durch die Listung der bekanntesten Tech-Giganten von Unternehmen wie Apple, Facebook, Microsoft, Alphabet (Google) und Netflix begründet ist. Auch wenn der Nasdaq Tech-dominiert ist, befindet sich die Hälfte aller enthaltenen Unternehmen an sich in anderen Branchen und Industrien, wie die folgende Gewichtung zeigt.

Mit Stand April 2020 setzt sich der Nasdaq Composite Index aus der folgenden gereihten Gewichtung an Branchen zusammen:

- Technologie mit 48,40 %,

- Verbraucherdienstleistungen mit 19,40 %,

- Gesundheitswesen mit 10,20 %,

- Finanzwerte mit 7,20 %,

- Industriewerte mit 6,80 %,

- Konsumgüter mit 5,40 %,

- Versorgungsunternehmen mit 0,90 %,

- Telekommunikation mit 0,70 %,

- Öl und Gas mit 0,65 % und

- Grundstoffe mit 0,35 %.

Ihr Kapital ist im Risiko.

Darauf sollte geachtet werden beim Handel

Futures-Trading ist kein Kinderspiel. Sowohl weil es schwierig und komplex, sowie ein ernstes Vorhaben und hochriskant ist. Um diesem Risiko Herr zu werden, sollte man den Nasdaq-Index und Einflussfaktoren, aber auch die Prinzipien des erfolgreichen und risikobewussten Future-Tradings kennen.

Entscheidet man sich nach Abwägung mit Alternativen wie ETFs, oder Big Tech bzw. Biotech-Aktien dafür, Nasdaq Futures handeln, sollten diese 5 essenziellen Tipps zum Handel mit Nasdaq Futures befolgt werden:

- Stop-Loss nutzen: Futures-Trading ist ein hochriskantes Unterfangen, insbesondere bei Nasdaq Futures mit inhärenter Volatilität und Prognoseschwierigkeit. Egal, wie sicher man sich bei seiner Kurseinschätzung ist: Das Setzen einer Stop-Loss-Order zur Verlustbegrenzung bei unvorteilhafter Entwicklung ist ein absolutes Muss und Grundprinzip im Risikomanagement.

- Korrelation beachten: Möchte man Nasdaq Futures handeln zur Risikoabsicherung bzw. Hedging muss man beachten, dass auch andere Indizes wie S&P 500, DJI, Russell 2000 oder DAX alle positiv mit dem Nasdaq-Future korrelieren. Eine Absicherung kann also eher invers zur aktuellen Nasdaq-Exposition oder gegenüber Einzelaktien im Portfolio erfolgen.

- Vorsichtig beginnen: Nasdaq Futures zählen zu den volatilsten Aktien-Futures überhaupt. Insbesondere Einsteiger sollten Nasdaq Futures handeln nur mit dem geringsten notwendigen Betrag und gleichzeitig übermäßige Hebelwirkung vermeiden. Nur so können unnötige Risiken und hohe Exposition vermieden werden.

- Long und Short: Trader lieben Vielfalt und Wahlmöglichkeiten, dennoch gehen über 90 % aller Trader in der Regel long. Vermutlich entspricht dies einach der menschlichen Natur. Um mehr Trading-Möglichkeiten nutzen zu können, sollten Trader jedoch auch von der Option des „Shorten“ mittels Nasdaq-Futures Gebrauch machen.

- Günstiger Broker: Die Rendite beim Futures-Trading hängt nicht nur von der Kursentwicklung, sondern auch von den Kosten und Gebühren beim Abschluss des Nasdaq Future ab. Wir empfehlen unseren Testsieger Libertex als regulierten CFD- und Futures-Broker – die minimalen Spreads und fairen Overnight-Gebühren bei Nasdaq Futures sind einer von vielen Vorzügen des Brokers.

Lohnt sich ein Investment in Nasdaq Futures?

Wer sich nach der Sinnhaftigkeit des Handels mit Nasdaq Futures fragt, muss letztendlich eine nüchterne Kosten-Nutzen-Abwägung durchführen und die Möglichkeit mit anderen Optionen bzw. Handelsalternativen gegenüberstellen – insbesondere der Alternative des Handels mit Nasdaq Future CFDs.

Als Kosten bzw. Komplikationen im Nasdaq Future handeln sind das höhere Risiko und die fixen Kontraktlaufzeiten sowie womöglich höhere initiale Margin-Anforderung zu beachten. Einsteiger benötigen meist etwas mehr Zeit, um den korrekten Einsatz und Handelsmöglichkeiten anhand von Nasdaq Futures beurteilen zu können.

Der Nutzen von Nasdaq Futures liegt entweder in der Absicherung bzw. Hedging (wobei dieses Motiv für die meisten Trader entfällt) sowie die höheren Ertragschancen gegenüber klassischem Trading mit Einzelaktien oder etwa Investment in einen Tech-ETF.

Erfahrene und risikofreudige Anleger können tatsächlich mit dem Nasdaq Future oder dem flexibleren Nasdaq Future CFD handeln und satte Renditen erzielen, sofern sie wissen was sie machen und das Marktgeschehen richtig voraussagen können. Ob Nasdaq Future oder Nasdaq Future CFD handeln – beides ist bei unserem Testsieger Libertex möglich.

Welche Kosten und Gebühren fallen beim Nasdaq Futures Trading an?

Nicht zu vergessen ist, dass beim Handel mit Nasdaq Futures auch gewisse Kosten und Gebühren einhergehen. Weil die Höhe dieser Gebühren einen signifikanten Einfluss auf die Rendite der Trading-Aktivität hat und zwischen Anbietern eklatante Unterschiede bestehen, ist ein Anbietervergleich empfohlen.

Dabei gilt es die folgenden möglichen Arten von Gebühren zu beachten:

- Einzahlungsgebühren

- Kaufgebühren

- Haltegebühren

- Verkaufsgebühren

- Auszahlungsgebühren

Wir haben im Anbietervergleich die CFD- und Future-broker Libertex und eToro verglichen. Als Beispiel betrachten wir eine Investition in einen Nasdaq Future mit folgenden Annahmen:

- Kauf von Nasdaq Futures in Höhe von 1.000 EUR

- Halten der Nasdaq Futures für ein ganzes Monat

- Veränderungen im Kurs seien ausgeblendet

Ihr Kapital ist im Risiko.

So kann man den Nasdaq Future bei Libertex handeln

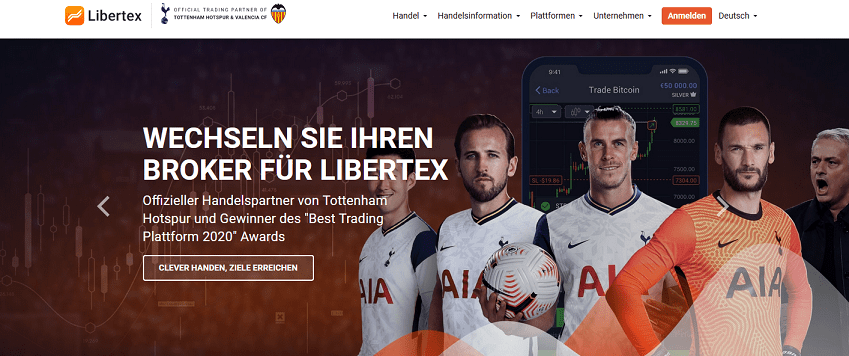

Wer Nasdaq Futures handeln (oder Nasdaq CFDs traden) möchte, der sollte unseren Testsieger Libertex nutzen. Der CySec-regulierte Broker bietet neben gesetzlicher Einlagensicherung die Möglichkeit, bei besonders günstigen Spreads Nasdaq Futures zu handeln. Selbstverständlich können Short- oder Long-Position eingegangen werden.

Bei Libertex Nasdaq Futures handeln ist leicht eingerichtet – mit folgenden 3 Schritten:

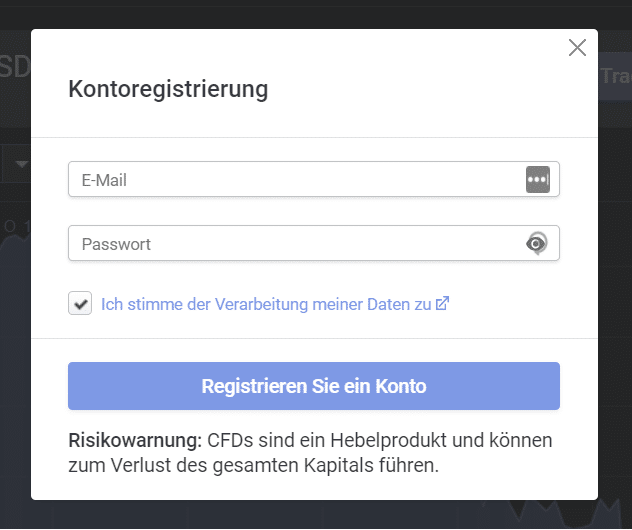

Schritt 1: Libertex Konto eröffnen

Zu Beginn müssen Anleger erst einmal ihr eigenes Libertex Konto eröffnen. Hierfür ist im Anmeldeformular der gewünschte Benutzername, ein sicheres Passwort, E-Mail-Adresse und Telefonnummer einzugeben.

Ihr Kapital ist im Risiko.

Die Checkboxen darunter sind zu aktivieren, wobei man damit seine Zustimmung zu den Nutzungsbedingungen und der DSGVO-konformen Datenschutzerklärung zum Ausdruck bringt.

Klick auf den Button „Registrieren Sie ein Konto“ initiiert die Übermittlung der Daten, damit ist die Kontoeröffnung abgeschossen.

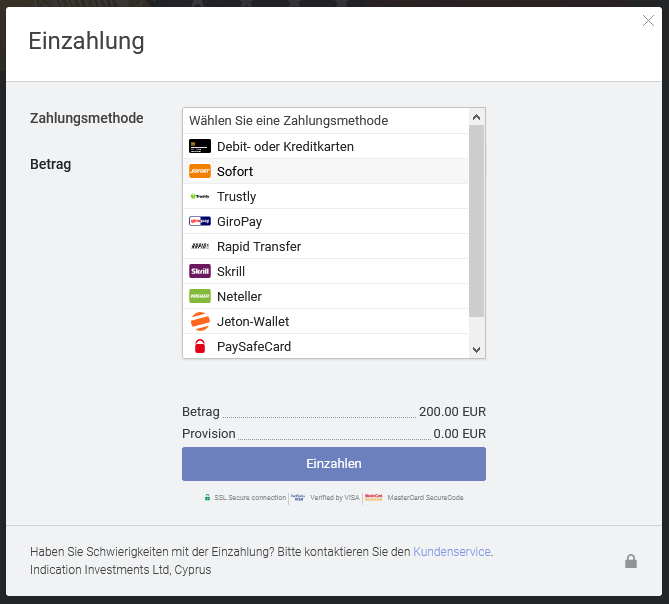

Schritt 2: Einzahlung tätigen

Im zweiten Schritt ist eine Einzahlung auf das Handelskonto bei Libertex erforderlich, bevor dieses Geld anschließend zum Handel bereitsteht. Hierfür sind zahlreiche Einzahlungsmethoden wie Kreditkarte, PayPal oder Sofortüberweisung möglich. Bei Libertex fallen keine Einzahlungsgebühren an.

Einfach auf den Button „Einzahlung“ klicken, aus der Dropdownliste die gewünschte Einzahlungsmethode auswählen, den Einzahlungsbetrag eintragen und die restlichen Zahlungsdetails ergänzen. Mit Klick auf „Einzahlen“ wird das Geld übermittelt und sofort gutgeschrieben.

Schritt 3: Nasdaq Futures handeln

Jetzt ist man zum Nasdaq Futures handeln bereit. Einfach in der Suchleiste am oberen Bildschirmrand „Nasdaq“ eingeben und das erscheinende Suchergebnis „NQ (NASDAQ 100)“ anklicken. Schon wird man direkt zum Finanzinstrument geleitet.

Nun trägt man im Feld „Handelsbetrag“ seine Margin ein, wählt darunter den Multiplikator bzw. Hebel aus und sieht darunter bei „Handelsspanne“ noch einmal seine einbezahlte Margin. Darunter wird die Kommission (aktuell 0,0233 %) angezeigt.

Mit Klick auf den Button „Kaufen“ wird die Position eröffnet – so einfach ist Nasdaq Futures handeln bei Libertex.

Für das persönliche Risikomanagement kann man mit Take-Profit- und Stop-Loss übrigens Limit-Order zum automatischen Schließen des Trades einrichten.

Ihr Kapital ist im Risiko.

Margin, Kontraktspezifikation und Tickwert

Wer mit Nasdaq Futures handeln möchte, der sollte einige grundlegende Begriffe und Konzepte verinnerlichen. Gerade Einsteiger profitieren davon, die Kernbegriffe und das Vokabular genau zu verstehen, um folgenreiche Missverständnisse zu vermeiden.

Die 3 wichtigsten Begriffe sind dabei die Margin, Kontraktspezifikation (mit ihren einzelnen Komponenten) und der sogenannte Tickwert. Wir haben diese Daten auch in der Tabelle mit den Basisinformationen am Anfang des Beitrages angegeben. Die Begriffe werden in diesem Abschnitt näher erläutert.

Margin

Nasdaq Futures, wie Futures im Allgemeinen, sind für gewöhnlich gehebelte Finanzderivate. Sie werden mit Leverage bzw. Hebelwirkung gehandelt, was bedeutet, dass Investoren nur einen Teil der gesamten Kontrakthöhe selbst hinterlegen müssen – die sogenannte Margin. Den Rest der Kontrakthöhe kann man durch einen kurzfristigen Kapitalzuschuss vom Broker bereitstellen.

Wichtig ist dies vor allem für Privatanleger, die durch Margin und Hebelwirkung die Möglichkeit erhalten, ebenfalls mit den lange Zeit primär für institutionelle und professionelle Trader vorbehaltenen Nasdaq Futures zu handeln. Durch die Einführung des emini Nasdaq Future hat auch die CME signalisiert, dass der Nasdaq Future in Zukunft auch Einzelhändlern zugänglich gemacht werden soll.

Die Margin beschreibt ganz allgemein den minimalen Eigenkapitalanteil, den ein Anleger hinterlegen muss, um ein bestimmtes Finanzinstrument, wie hier etwa den Nasdaq Future, zu handeln. Die Margin wird in der Regel als Verhältnis oder Prozentsatz angegeben (z.B. 1:10 oder 10 %), der tatsächliche Geldbetrag hängt von der minimalen Kontraktgröße ab.

Beispiel: Um das Konzept der Margin zu verdeutlichen, gehen wir davon aus, dass wir einen e-Mini Nasdaq Future in der Höhe von 14.000 USD und einem Multiplikator bzw. Hebel von 20 haben. Ein Trader, der den Nasdaq Future handeln möchte, müsste demnach 20 * 14.000 = 280.000 USD Kontraktwert bezahlen, wobei seine Margin nur 14.000 USD betragen muss. Somit wird die Kaufkraft des Traders durch Hinterlegung der Margin also nur um 14.000 USD anstatt der 280.000 USD geschmälert.

Beim Nasdaq Future müssen Anleger jedoch auch die volatile Natur des Nasdaq Index beachten, der eine höhere Volatilität als etwa DAX oder S&P 500 aufweisen. Trader sollten stets einiges mehr am Handelskonto als die hinterlegte Margin haben, da es bei unerwartetem negativem Trading-Verlauf zur Nachschusspflicht und einem Margin Call kommen könnte, welcher bei Nichtbedienung die vorzeitige Schließung des Trades zur Folge hätte.

Kontraktspezifikationen

Jeder Futures und Nasdaq Futures Kontrakt ist durch zahlreiche Kontraktspezifikationen gekennzeichnet, mit denen das Finanzinstrument standardisiert wird. Die Spezifikationen umfassen dabei die folgenden Komponenten: Kontraktsymbol, Exchange, Kontraktgröße, Monate, Tick-Größe.

- Kontraktsymbol: Damit wird die Abkürzung bzw. Ticker bezeichnet, welcher einen Nasdaq Future von anderen differenziert. Zum Beispiel hat der e-Mini Nasdaq 100 Future das Symbol NQ.

- Exchange: Nasdaq-Futures werden allesamt an der Chicago Mercantile Exchange (CME) gehandelt und ausgegeben, andere Future-Arten wie z.B. Öl-Futures können hingegen an unterschiedlichen Exchanges gehandelt werden.

- Kontraktgröße: Die Kontraktgröße beschreibt den Wert, den der Futures-Kontrakt umfasst, wobei dieser für jeden Nasdaq Future standardisiert ist. Zum Beispiel hat der E-mini NASDAQ 100 Future 20 $ x NASDAQ-100, während der Biotechnology-100 Future 50 $ x NASDAQ Biotechnology 100 als Kontraktgröße hat.

- Monate – Jeder Nasdaq-Future hat einen bestimmten Kontraktzeitraum sowie ein Verfallsdatum, an dem der Future ausläuft. Für alle Nasdaq Futures ist dies quartalsweise (März, Juni, September, Dezember), Verfallsdatum ist der 3. Freitag im Kontraktmonat.

- Tick-Größe bzw. Tickwert: Die minimale Schwankungsbreite wird als ein Tick definiert und jeder Kontakt hat eine zugehörige Tick-Größe und einen Wert für jeden Tick. Für Nasdaq Futures beträgt die Tick-Größe 0,25 Indexpunkte.

Nasdaq Future vs. Nasdaq CFDs traden

Eine Alternative zu Nasdaq Futures sind Nasdaq Future CFDs, wobei es Gemeinsamkeiten und einige wichtige Unterschiede zwischen den beiden Finanzinstrumenten gibt. Weil bei Anlegern immer wieder Missverständnisse diesbezüglich entstehen, werden wir in diesem Abschnitt die Gemeinsamkeiten und Unterschiede von Nasdaq Futures und CFDs herausarbeiten.

Gemeinsamkeiten

Zunächst gilt für alle Nasdaq Futures und Nasdaq CFDs folgendes:

- Es handelt sich um derivative Kontrakte, wobei der Nasdaq-Index oder Teilindex (z.B. Nasdaq 100, Biotechnology 100) als Basiswert genommen wird.

- Es handelt sich um gehebelte Instrumente, Anleger können mit Leveragee handeln und eine minimale Margin-Anforderung als Eigenkapitalanteil hinterlegen.

- Sowohl eine Kaufposition („long gehen“) oder Verkaufsposition („short gehen“) können eingenommen werden.

| Nasdaq-Future | Nasdaq-CFD | |

| Spread | Engerer Spread | Höherer Spread |

| Standardisierung | Alle Parameter im Kontrakt | Flexibel durch Broker |

| Kontraktgröße | Je nach Kontrakt;

· 20 $ x Index oder · 50 $ x Index |

Abhängig vom Broker, kleinere Kontraktgröße |

| Flexibilität der Leverage | Fester Leverage im Kontrakt festgelegt | Flexibel, Minimale Margin durch Broker festgelegt. Trader kann wählen. |

| Verfallsdatum | Im Kontrakt fixiert (qurtalsweise) | Keines vorgegeben

Läuft, bis Trader beendet |

Spread

Definiert als Unterschied zwischen Kauf- und Verkaufspreis einer Anlage fällt der Spread beim Nasdaq Future enger aus als beim Nasdaq CFD Future. Woran das liegt? Nasdaq Futures werden in hohem Volumen und mit hoher Liquidität am CME gehandelt, wodurch engere Spreads möglich werden.

Nasdaq Future CFDs werden vom Broker ausgegeben bzw. aufgelegt, was geringere Liquidität und höhere Verwaltungskosten impliziert, die in Form etwas höherer Spreads vom Kunden finanziert werden müssen.

Standardisierung

Nasdaq Futures am CME sind standardisierte Derivate, welche feste Parameter wie Verfallsdatum, Kontraktgröße, Tick-Größe, erforderliche Margin und weitere Kontraktspezifika haben. Zudem gibt es strengste Regulierung durch die Börsen- und Finanzmarktaufsicht, welche die Standardisierung der Kontrakte laufen überprüfen.

Differenzkontrakte bzw. CFDs auf den Nasdaq werden hingegen Over-the-Counter (OTC) bei Brokern gehandelt, welche mehr Flexibilität bei der Ausgestaltung der Spezifika haben, bzw. Anlegern diese in unterschiedlicher Kombination von Leverage, minimaler Margin und Kontraktgröße anbieten können. Nasdaq Future CFDs haben kein bestimmtes Verfallsdatum, Anleger können sie schließen je nach Wunsch.

Kontraktgröße

Nasdaq Futures an der CME haben eine klar festgelegte Kontraktgröße, welche je nach Kontrakt 20 $ oder 50 $ x Nasdaq-Index oder -Teilindex beträgt. Dies ermöglicht eine einheitliche und effiziente Abwicklung an der Börse, was Handels- und Transaktionskosten für alle Teilnehmergruppen geringhält.

Nasdaq CFD Futures hingegen sind in unterschiedlicher Kontraktgröße denkbar, bei unserem Testsieger Libertex können sie bereits ab 100 USD Kontraktgröße gehandelt werden. Nasdaq Future CFDs sind somit flexibler für Anleger und können mit noch geringerer Margin bzw. Eigenkapital gehandelt werden.

Verfallsdatum

Größter Unterschied zwischen Nasdaq Futures und Nasdaq Future CFDs ist allerdings die Tatsache, dass der Nasdaq Futures handeln nur quartalsweise möglich ist, Verfallsdaten je Kontrakt ist der 3. Freitag im Kontraktmonat (März, Juni, September, Dezember).

Nasdaq Future CFDs hingegen haben kein Verfallsdatum an sich. Anleger können den Kontrakt eröffnen und theoretisch unbeschränkt lange offenhalten, bei Leverage-Trading fallen dann jedoch pro Nacht sogenannte Swap-Gebühren an. Trader können den Kontrakt jederzeit verkaufen bzw. schließen, wenn ihnen gemäß Marktentwicklung und Rendite danach ist.

Sollte man also Nasdaq Future oder Nasdaq Future CFD handeln?

Welche Wahl sollten unsere Leser also nun treffen? Tatsächlich empfehlen wir den meisten Lesern, egal ob Einsteigern oder bereits Fortgeschrittene im Bereich des Handels mit Finanzinstrumenten und Derivaten, eher dazu, auf den Nasdaq Future CFD zu setzen.

Hier kann man flexibel und mit geringerem Einstiegsbetrag den Nasdaq Future handeln und so das erhöhte Risiko begrenzen. Der Handel mit Nasdaq Futures hingegen sollte unserer Ansicht nach maximal von überaus erfahrenen und risikofreudigen, mit Marktkenntnis ausgestatteten Händlern genutzt werden.

Doch egal, ob Nasdaq Futures handeln oder Nasdaq CFD Futures zum Trading gewählt werden – unser Testsieger Libertex macht beide Möglichkeiten zu minimalen Spreads und Gebühren zugänglich.

Darum sollte man den Öl Future handeln – 5 Gründe

Angesichts der Tatsache, dass Nasdaq Futures handeln mit einiger Vorarbeit und Recherche sowie Lernaufwand verbunden ist, stellt sich die Frage nach der Sinnhaftigkeit und dem Nutzen dieser Anlageoption. Diese gibt es natürlich:

Wir haben 5 Gründe für bzw. Vorteile des Handels mit Nasdaq Futures:

- Enge Bid/Ask-Spreads: Der Emini Nasdaq Future wird in solch hohem Volumen gehandelt, dass die Differenz zwischen Geld- und Briefkurs immer nur 1 Tick oder 0,25 Indexpunkte beträgt – das Minimum.

- Hohe Markttiefe: Auch hier ist der Markt des EMini Nasdaq Future so liquide, dass auf beiden Seiten des zuletzt gehandelten Kurses genügend Volumen vorhanden ist, um große Aufträge mit minimaler Slippage (oder Differenz zum zuletzt gehandelten Kurs) auszuführen.

- Volatil, aber nicht unüberschaubar: Der Emini Nasdaq Future ist jeden Tag aktiv, was dem Daytrader reichlich Gelegenheit zum Handeln gibt. Aber die Volatilität des Emini Nasdaq Future ist auch überschaubar – außer vielleicht um die FOMC-Ankündigungen herum – und wird nicht von einzelnen Unternehmensnachrichten getrieben.

- Moderate Margin-Anforderung: Durch den Emini Nasdaq Future ist die minimale Margin-Anfoderung auf einen Betrag um die 10.000 USD gesunken, was mehr Tradern den Handel mit Nasdaq Futures ermöglicht. Allerdings ist dies noch immer um einiges höher als bei Nasdaq Future CFDs wie bei Libertex.

- 24/6 Trading: Das macht den Emini Nasdaq Future für Trader auf der ganzen Welt attraktiv.

Die Risiken nicht außer Acht lassen

Viele Trader handeln täglich mit Nasdaq Futures, zahlreiche davon sind auch sehr erfolgreich und verdienen gutes Geld. Allerdings gibt es auch andere, die immer wieder signifikante Verluste machen. Bei aller Euphorie darf man nicht übersehen, dass Nasdaq Futures handeln mit diesen Risiken verbunden ist:

Risiko 1: Keine Kontrolle über zukünftige Ereignisse

Ein großer Nachteil beim Handel mit Futures ist, dass Trader keine Kontrolle über zukünftige Ereignisse haben. Naturkatastrophen, unerwartete Wetterbedingungen, politische Probleme usw. können das geschätzte Gleichgewicht zwischen Angebot und Nachfrage völlig durcheinanderbringen.

Risiko 2: Leverage-Probleme

Eine hohe Hebelwirkung kann zu schnellen Schwankungen der Futures-Preise führen. Die Preise können täglich oder sogar innerhalb von Minuten nach oben und unten gehen.

Risiko 3: Verfallsdaten, die näher rücken

Futures-Kontrakte beinhalten ein bestimmtes Verfallsdatum. Die kontrahierten Preise für die jeweiligen Vermögenswerte können mit dem Verfallsdatum weniger attraktiv werden.

Ihr Kapital ist im Risiko.

Fazit

Nasdaq Futures handeln hat angesichts der Börsen-Hausse in den letzten Monaten viele neue Anhänger gewonnen. Professionelle und institutionelle Trader wollen sich so gegen unangenehme Kursüberraschungen absichern, viele ambitionierte Trader wollen jedoch mit dem spekulativen Handel überdurchschnittliche Renditen erzielen.

Nasdaq Futures haben zwar Vorteile wie erhöhte Renditechancen, zusätzliche Trading-Möglichkeiten und Hebelwirkung, allerdings sind sie aufgrund der Leverage-Wirkung und hohen Kontrakthöhe auch mit Nachteilen und Risiken verbunden. Einsteigern und risikofreudigen Anlegern empfehlen wir daher – vorausgesetzt ausreichend Marktkenntnis – anstatt Nasdaq Futures eher auf Nasdaq Future CFDs zu setzen.

Beide Optionen – Nasdaq Futures und Nasdaq Future CFDs können Trader bei unserem Testsieger Libertex handeln. Dies ist bei minimalen Spreads und Gebühren möglich, gleichzeitig profitieren Anleger auch von gesetzlicher Einlagensicherung und strenger CySec-Regulierung.

Ihr Kapital ist im Risiko.

FAQs zu Nasdaq Futures

Was sind Nasdaq 100 Futures?

Der Nasdaq-100-Futures-Kontrakt ist ein Finanzderivat, dessen Basiswert der Aktienindex Nasdaq-100 der amerikanischen Börse ist. Damit kann auf den zukünftigen Kurs des Nasdaq-100-Index spekuliert bzw. diesbezügliche Risiken gehedgt werden.

Wann laufen die Nasdaq Futures aus?

Alle Nasdaq Futures werden am Chicago Mercantile Exchange (CME) gehandelt und ausgegeben. Die Kontrakte laufen für jedes Quartal und laufen dabei allesamt am 3. Freitag im Kontraktmonat aus, der Nasdaq 100 Future März 2021 lief also z.B. am Freitag, den 19. März 2021 aus.

Was ist ein Merkmal eines Aktien Future?

Ein Aktien Future bezieht sich in der Regel auf einen Aktienindex wie z.B. den Nasdaq-Index oder den S&P-500. Ein Aktien Future erlaubt es Tradern auf den zukünftigen Wert einer Aktie bzw. eines Aktienindex zu spekulieren. Aktien Futures haben eine fixe Vertragslaufzeit und Verfallsdatum sowie Kontraktgröße und Tick-Größe.

Zuletzt aktualisiert am 1. April 2024