Die Volatilität ist ein Maß dafür, wie stark eine Aktie nach oben und unten schwankt. Man kann die Volatilität berechnen, indem man sich ansieht, wie stark der Preis eines Vermögenswerts vom Durchschnittspreis abweicht. Die Standardabweichung ist das statistische Maß, das üblicherweise zur Darstellung der Volatilität verwendet wird.

Wenn man versteht, wie Volatilität funktioniert, kann man den Markt als Ganzes besser verstehen und das mit einem bestimmten Wertpapier verbundene Risiko analysieren und so ein besser optimiertes Aktienportfolio aufbauen, das den eigenen Wachstumszielen und Risiko optimal entspricht.

Aktien mit hoher Volatilität bieten für erfahrene Anleger unter Umständen attraktive Kaufgelegenheiten. Welche Aktien die höchste Volatilität aufweisen und wie man diese am besten in ein Portfolio integriert, erklären wir in diesem Artikel.

Quick Facts zu Aktien mit hoher Volatilität

Ihr Kapital ist gefährdet. Es fallen andere Gebühren an. Weitere Informationen finden Sie unter etoro.com/trading/fees.

Liste der top 40 Aktien mit hoher Volatilität weltweit

| Volatile Aktie | ISIN | WKN | Marktkapitalisierung | Volatilität (der letzten 250 Handelstage) |

| Aptiv PLC | JE00B783TY65 | A1JPLB | 35,56 Mrd. Euro | 177,55 % |

| Moderna Inc. | US60770K1079 | A2N9D9 | 132,17 Mrd. Euro | 77,35 % |

| Northern Data | DE000A0SMU87 | A0SMU8 | 1,2 Mrd. Euro | 77,12 % |

| Pinduoduo Inc. | US7223041028 | A2JRK6 | 103,91 Mrd. Euro | 72,73 % |

| Peloton Interactive Inc. | US70614W1009 | A2PR0M | 23,83 Mrd. Euro | 67,28 % |

| Occidental Petroleum Corp. | US6745991058 | 851921 | 23,86 Mrd. Euro | 67,15 % |

| Carnival Corp. | PA1436583006 | 120100 | 28,79 Mrd. Euro | 67,04 % |

| Enphase Energy Inc. | US29355A1079 | A1JC82 | 17,72 Mrd. Euro | 66,70 % |

| Diamondback Energy Inc. | US25278X1090 | A1J6Y4 | 14,62 Mrd. Euro | 64,88 % |

| Grenke | DE000A161N30 | A161N3 | 1,7 Mrd. Euro | 64,51 % |

| Tui | DE000TUAG000 | TUAG00 | 4,2 Mrd. Euro | 63,92 % |

| Norwegian Cruise Linde Holings Ltd. | BMG667211046 | A1KBL8 | 8,95 Mrd. Euro | 63,48 % |

| Apa Corp. | US03743Q1085 | A2QQVE | 7,56 Mrd. Euro | 63,30 % |

| Viacomcbs Inc. | US92556H2067 | A2PUZ3 | 21,21 Mrd. Euro | 63,29 % |

| Marathon Oil Corp. | US5658491064 | 852789 | 9,35 Mrd. Euro | 62,46 % |

| ETSY Inc. | US29786A1060 | A14P98 | 22,62 Mrd. Euro | 60,84 % |

| Penn National Gaming | US7075691094 | 905441 | 10,17 Mrd. Euro | 60,35 % |

| VERBIO Vereinigte BioEnergie | DE000A0JL9W6 | A0JL9W | 3,4 Mrd. Euro | 59,82 % |

| Zoom Video Communcations Inc. | US98980L1017 | A2PGJ2 | 65,51 Mrd. Euro | 58,91 % |

| Biogen Inc. | US09062X1037 | 789617 | 36,65 Mrd. Euro | 58,52 % |

| Hapag-Lloyd | DE000HLAG475 | HLAG47 | 38,2 Mrd. Euro | 58,09 % |

| SGL Carbon | DE0007235301 | 723530 | 1,2 Mrd. Euro | 57,89 % |

| Devon Energy Corp. | US25179M1036 | 925345 | 11,52 Mrd. Euro | 57,08 % |

| VARTA | DE000A0TGJ55 | A0TGJ5 | 4,7 Mrd. Euro | 56.67 % |

| Baidu Inc. | US0567521085 | A0F5DE | 47.32 Mrd. Euro | 56,62 % |

| Discovery Inc. | US25470F1049 | A0Q90G | 10,82 Mrd. Euro | 56,56 % |

| Zooplus | DE0005111702 | 511170 | 3,3 Mrd. Euro | 55.47 % |

| Royal Caribbean Group | LR0008862868 | 886286 | 20,11 Mrd. Euro | 55,24 % |

| Gap Inc. | US3647601083 | 863533 | 7,79 Mrd. Euro | 54,44 % |

| Tesla Inc. | US88160R1014 | A1CX3T | 660,93 Mrd. Euro | 54,41 % |

| Nordex SE | DE000A0D6554 | A0D655 | 2,5 Mrd. Euro | 53,79 % |

| Pvh Corp. | US6936561009 | A1JHA5 | 6,86 Mrd. Euro | 52,74 % |

| EOG Resources Inc. | US26875P1012 | 877961 | 41,38 Mrd. Euro | 52,41 % |

| American Airlines Group Inc. | US02376R1023 | A1W97M | 11,87 Mrd. Euro | 51,62 % |

| Valeroa Energy Corp. | US91913Y1001 | 908683 | 24,57 Mrd. Euro | 51,53 % |

| Crowdstrike Holdings Inc. | US22788C1053 | A2PK2R | 183,34 Mrd. Euro | 51,43 % |

| Docusign Inc. | US2561631068 | A2JHLZ | 43,27 Mrd. Euro | 51,28 % |

| HelloFresh SE | DE000A161408 | A16140 | 14,7 Mrd. Euro | 51,20 % |

| Lumen Technologies Inc. | US5502411037 | A2QMYN | 12,48 Mrd. Euro | 51,10 % |

| Twitter Inc. | US90184L1026 | A1W6XZ | 42,70 Mrd. Euro | 51,07 % |

Wo kann man Aktien mit hoher Volatilität kaufen?

Wenn man Aktien mit hoher Volatilität kaufen möchte, dann benötigt man dafür einen verlässlichen Broker. Wir empfehlen für das Investment in volatile Aktien den Online Broker eToro. Bei eToro handelt es sich um unseren Broker Testsieger.

Alle Broker, die sich für den Kauf von Aktien mit hoher Volatilität eignen, finden sich in dieser Liste:

6

Zahlungsmöglichkeiten

Funktionen

Kundendienst

Bewertung

Mobile App

Feste Provisionen pro Vorgang

Kontogebühr

- Große Produktvielfalt

- Voll lizensiert und reguliert

- Modern und plattformübergreifend

81% der Konten von Privatanlegern verlieren Geld, wenn sie CFDs von diesem Anbieter handeln.

Kontoinformation

Gebühren pro Operation

- Mehr als 200 Finanzwerte

- Zahlreiche Auszahlungen

- Seit über 20 Jahren tätig

78,31% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesen Anbietern. Sie sollten überlegen, ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.

Kontoinformation

Gebühren pro Operation

- Keine Provisionen und Niedrige Spreads

- Reguliert durch CBI und MiFID in Europa

- Intuitive Handelsplattform

72% der Privatanleger-Konten verlieren Geld beim Trading von CFDs mit diesem Anbieter. Sie sollten erwägen, ob Sie verstehen, wie CFDs funktionieren und ob Sie sich das hohe Risiko leisten können, ihr Geld zu verlieren.

Kontoinformation

Gebühren pro Operation

- Geringe Gebühren

- Algo Trading verfügbar

- Sehr freundliche Benutzeroberfläche

66% der Privatanleger verlieren Geld beim CFD-Handel. Besuchen Sie skilling.com für den vollständigen Haftungsausschluss.

Kontoinformation

Gebühren pro Operation

Kontoinformation

Gebühren pro Operation

Kontoinformation

Gebühren pro Operation

Was bedeutet Volatilität

Die Volatilität wird oft als Standardabweichung oder Varianz zwischen den Renditen desselben Wertpapiers oder Marktindexes gemessen.

An den Wertpapiermärkten ist Volatilität oft mit großen Schwankungen in beide Richtungen verbunden. Steigt und fällt der Aktienmarkt beispielsweise über einen längeren Zeitraum um mehr als ein Prozent, spricht man von einem „volatilen“ Markt.

Die Volatilität an den Aktienmärkten kann zunehmen, wenn externe Ereignisse Unsicherheit schaffen. Während sich beispielsweise die großen Aktienindizes an einem einzigen Tag normalerweise nicht um mehr als 1 % bewegen, stiegen und fielen diese Indizes zu Beginn der COVID-19-Pandemie täglich um mehr als 5 %. Niemand wusste, was passieren würde, und diese Unsicherheit führte zu hektischen Käufen und Verkäufen.

Volatilität wird oft mit Angst in Verbindung gebracht, die während Bärenmärkten, Börsencrashs und anderen großen Abwärtsbewegungen tendenziell zunimmt. Die Volatilität misst jedoch nicht die Richtung. Es ist einfach ein Maß dafür, wie groß die Preisschwankungen sind. Man kann sich Volatilität als Maß für die kurzfristige Unsicherheit vorstellen.

Die historische Volatilität ist ein Maß dafür, wie volatil ein Vermögenswert in der Vergangenheit war, während die implizite Volatilität eine Kennzahl ist, die die erwartete Volatilität eines Vermögenswerts in der Zukunft angibt. Die implizite Volatilität kann aus den Preisen von Put- und Call-Optionen berechnet werden und ist ein Schlüsselfaktor bei der Preisgestaltung von Optionskontrakten.

- Die Volatilität gibt an, wie stark sich der Preis eines Vermögenswerts um den Durchschnittspreis bewegt

- Es gibt mehrere Möglichkeiten, die Volatilität zu messen, darunter Betakoeffizienten, Optionspreismodelle und Standardabweichungen der Renditen.

- Volatile Vermögenswerte werden oft als riskanter angesehen als weniger volatile Vermögenswerte, da erwartet wird, dass der Preis weniger vorhersehbar ist.

- Die historische Volatilität ist ein Maß dafür, wie volatil ein Vermögenswert in der Vergangenheit war.

- Die implizite Volatilität ist eine Kennzahl für die erwartete Volatilität eines Vermögenswerts in der Zukunft.

- Die implizite Volatilität ist eine wichtige Variable für die Berechnung von Optionspreisen

Die Volatilität verstehen

Eine Möglichkeit, die Variation eines Vermögenswerts zu messen, besteht darin, die täglichen Renditen (prozentuale Bewegung auf täglicher Basis) des Vermögenswerts zu quantifizieren. Die historische Volatilität basiert auf historischen Preisen und repräsentiert den Grad der Variabilität der Renditen eines Vermögenswerts. Diese Zahl ist ohne Einheit und wird in Prozent ausgedrückt.

Während die Varianz die Streuung der Renditen um den Mittelwert eines Vermögenswerts im Allgemeinen erfasst, ist die Volatilität ein Maß für diese durch einen bestimmten Zeitraum begrenzte Varianz. So können wir tägliche, wöchentliche, monatliche oder annualisierte Volatilität melden. Es ist daher sinnvoll, sich die Volatilität als annualisierte Standardabweichung vorzustellen.

Wir wird die Volatilität einer Aktie berechnet

Nehmen wir der Einfachheit halber an, dass wir monatliche Aktienschlusskurse von 1 bis 10 Euro haben. Zum Beispiel beträgt der erste Monat 1 Euro, der zweite Monat 2 Euro und so weiter.

Jetzt muss man nur die folgenden fünf Schritte ausführen, um die Varianz zu berechnen:

- Den Mittelwert des Datensatzes ermitteln. Dazu wird jeder Wert addiert und dann durch die Anzahl der Werte geteilt.

- In unserem Beispiel: 1€ + 2 € + 3 $ + … bis zu 10 € addieren. Dann erhalten wir 55 €. Dies wird durch 10 geteilt, da wir 10 Zahlen in unserem Datensatz haben.

- Dies ergibt einen Mittel- oder Durchschnittspreis von 5,50 Euro.

- Jetzt berechnen wir die Differenz zwischen jedem Datenwert und dem Mittelwert. Dies wird oft als Abweichung bezeichnet.

- In unserem Beispiel nehmen wir 10 € – 5,50 € = 4,50 $, dann 9 € – 5,50 € = 3,50 €. Dies wird bis zum ersten Datenwert von 1 € fortgesetzt. Negative Zahlen sind erlaubt.

- Da wir jeden Wert benötigen, werden diese Berechnungen häufig in einer Tabellenkalkulation durchgeführt.

- Jetzt werden die Abweichungen quadriert. Dadurch werden negative Werte eliminiert.

- Danach die quadrierten Abweichungen addieren.

- In unserem Beispiel entspricht dies 82,5.

- Jetzt die Summe der quadrierten Abweichungen (82,5) durch die Anzahl der Datenwerte dividieren.

In unserem Beispiel beträgt die resultierende Abweichung 8,25 Euro. Die Quadratwurzel wird gezogen, um die Standardabweichung zu erhalten. Dies entspricht 2,87 €. Dies ist ein Maß für das Risiko und zeigt, wie sich die Werte um den Durchschnittspreis verteilen. Es gibt Händlern eine Vorstellung davon, wie weit der Preis vom Durchschnitt abweichen kann.

Wenn Preise zufällig aus einer Normalverteilung gezogen werden, fallen etwa 68 % aller Datenwerte innerhalb einer Standardabweichung. 95 % der Datenwerte liegen innerhalb von zwei Standardabweichungen (2 x 2,87 in unserem Beispiel) und 99,7 % aller Werte fallen innerhalb von drei Standardabweichungen (3 x 2,87).

Weitere Messgrößen der Volatilität

Umgekehrt hat sich eine Aktie mit einem Beta von 0,9 in der Vergangenheit um 90 % pro 100 % Bewegung des zugrunde liegenden Index bewegt.

Die Marktvolatilität lässt sich auch am VIX oder Volatilitätsindex ablesen. Der VIX wurde von der Chicago Board Options Exchange erstellt, um die erwartete 30-Tage-Volatilität des US-Aktienmarktes zu messen, die aus Echtzeitnotierungen von S&P 500 Call- und Put-Optionen abgeleitet wird.

Es ist effektiv ein Gradmesser für zukünftige Wetten, die Anleger und Händler auf die Richtung der Märkte oder einzelner Wertpapiere eingehen. Ein hoher Wert beim VIX impliziert einen riskanten Markt.

Volatilität wird auch verwendet, um Optionskontrakte mit Modellen wie Black-Scholes oder Binomialbaummodellen zu bewerten. Volatilere Basiswerte führen zu höheren Optionsprämien, da bei Volatilität die Wahrscheinlichkeit größer ist, dass die Optionen bei Verfall im Geld landen. Optionshändler versuchen, die zukünftige Volatilität eines Vermögenswerts vorherzusagen, sodass der Preis einer Option auf dem Markt ihre implizite Volatilität widerspiegelt.

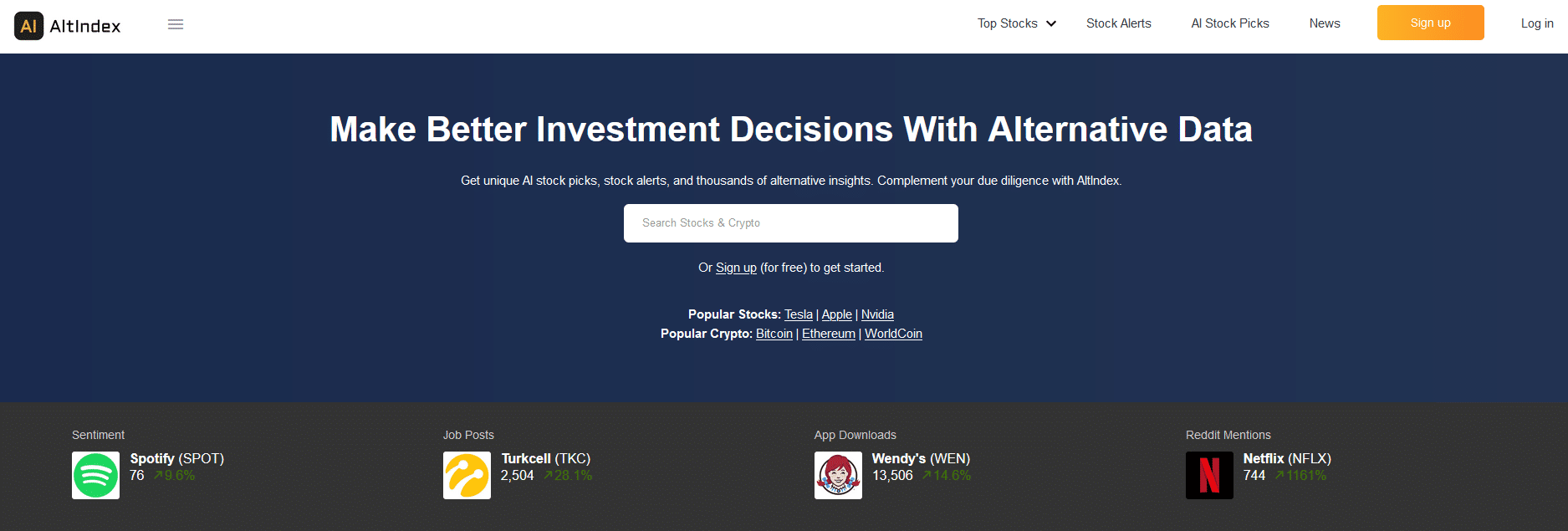

Aktien mit hoher Volatilität dank alternativer Daten profitabel handeln – AltIndex

Gerade Aktien mit hoher Volatilität machen es notwendig, dass Trader und Anleger sich mit zusätzlichen, alternativen Daten versorgen, welche einen aussagekräftigen Einblick über den wahren Markterfolg des betroffenen Unternehmens bieten. Darum gibt es Serviceanbieter wie AltIndex – hier erhalten Nutzer mit einem Blick alle wichtigen alternativen Datenpunkte zur Aktie mit einem Klick am Bildschirm präsentiert.

Bei AltIndex gibt man einfach die Aktie in die Suchleiste ein und kann über 30 Datenpunkte einsehen – von der Anzahl an ausgeschriebenen Stellen, der Entwicklung des Website-Traffics und der App-Downloads der letzten Monate über das Sentiment in den Social Media-Beiträgen über das Unternehmen – bemerkenswerte Entwicklungen sind sofort erkennbar, zudem können maßgeschneiderte Alarm-Hinweise für jede Aktie konfiguriert werden.

Wer als Trader Aktien mit hoher Volatilität profitabel handeln möchte, sollte unbedingt AltIndex in sein Arsenal an Trading-Tools hinzuziehen, um mit Informationsvorsprung dem Markt voraus zu sein.

Welche Rolle spielt die Volatilität bei einem Aktieninvestment?

Es ist jedoch wichtig zu beachten, dass Volatilität und Risiko nicht dasselbe sind. Für Aktienhändler sind Volatilität und Risiko allerdings eng miteinander verbunden. Volatilität ist auch für diejenigen von Bedeutung, die ihre Aktien möglicherweise bald verkaufen müssen, beispielsweise für diejenigen, die kurz vor dem Ruhestand stehen. Aber für langfristige Anleger, die Aktien oft viele Jahre halten, spielen die täglichen Bewegungen dieser Aktien kaum eine Rolle.

Dennoch ist die Aktienmarktvolatilität ein wichtiges Konzept, mit dem alle Anleger vertraut sein sollten.

Hierzu ein Beispiel: Angenommen, ein Risikoaverser Anleger baut ein kurzfristiges Portfolio auf. Dieser Anleger sucht demnach nach Aktien mit geringer Volatilität und stabilen Renditen.

Er betrachtet drei Unternehmen:

- Die Microsoft Corporation Aktie (MSFT) hat am 28. September 2021 einen Betakoeffizienten von 0,94 und ist damit etwas weniger volatil als der S&P 500 Index.2

- Die Alphabet Aktie (GOOG) hat am 28. September 2021 einen Betakoeffizienten von 1,0 und ist damit exakt so volatil wie der S&P 500 Index

- Die Aktie von Moderna hat am 28. September 2021 einen Betakoeffizienten von 1,48 und ist damit deutlich volatiler als der S&P 500-Index.

Ein Risikoaverser Anleger sollte sich wahrscheinlich für die Microsoft Aktie entscheiden, da diese Aktie weniger Volatilität und einen vorhersehbaren kurzfristigen Wert aufweist. Day-Trader oder ein risikofreudiger Anleger dagegen werden in der Regel eine Aktie mit hoher Volatilität bevorzugen und höchstwahrscheinlich die Moderna Aktie wählen.

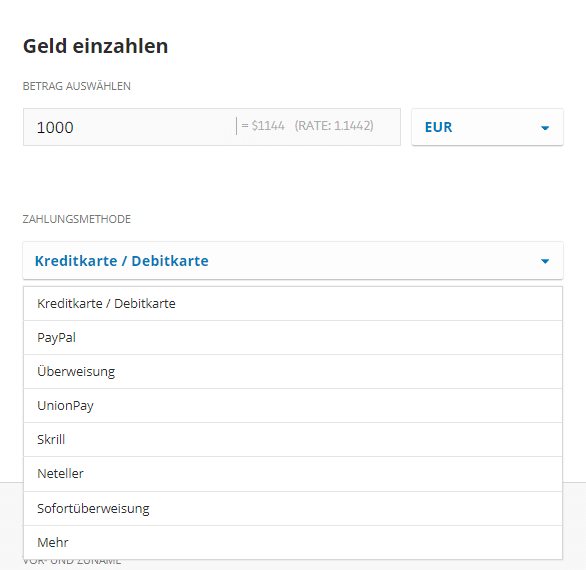

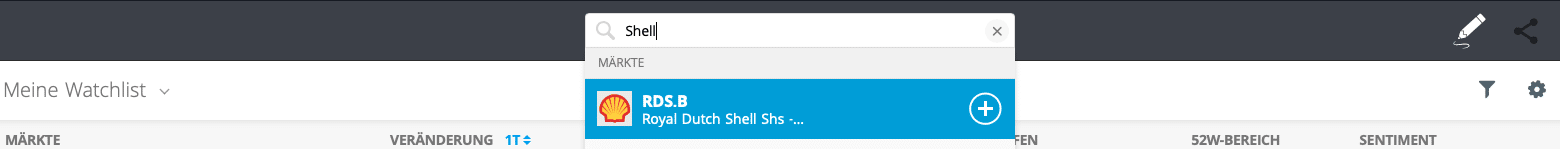

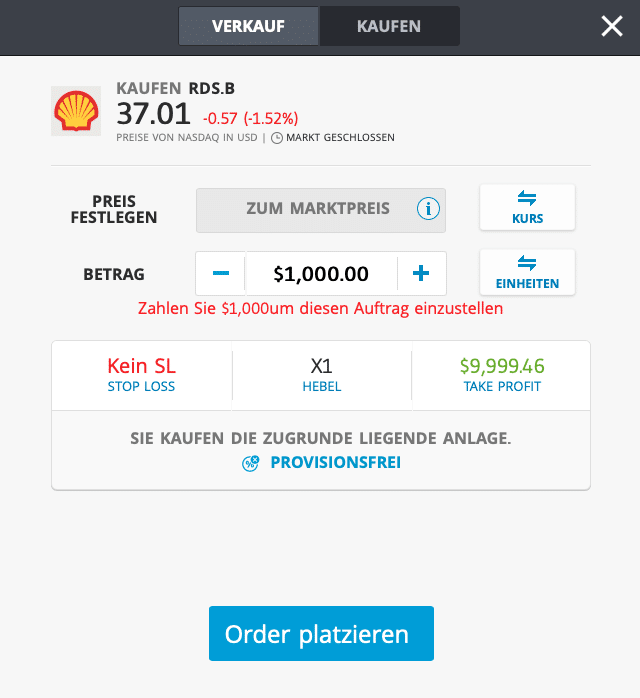

Aktien mit hoher Volatilität kaufen

- Auswahl eines Anbieters. Unsere Empfehlung ist eToro.

- Registrierung bei dem Anbieter

- Einzahlung auf das Depot

- Aktien mit hoher Volatilität kaufen

Jetzt Aktien mit hoher Volatilität kaufen

Ihr Kapital ist gefährdet. Es fallen andere Gebühren an. Weitere Informationen finden Sie unter etoro.com/trading/fees.

Liste der Top 10 Deutschen Aktien mit der höchsten Volatilität

Die folgenden 10 Aktien sind die deutschen Aktien mit der höchsten Volatilität in den letzten 250 Tagen:

| Volatile Aktie | ISIN | WKN | Marktkapitalisierung | Volatilität (der letzten 250 Handelstage) |

| Northern Data | DE000A0SMU87 | A0SMU8 | 1,2 Mrd. Euro | 77,12 % |

| Grenke | DE000A161N30 | A161N3 | 1,7 Mrd. Euro | 64,51 % |

| Tuihttps://coincierge.de/aktien-kaufen/tui-aktie/ | DE000TUAG000 | TUAG00 | 4,2 Mrd. Euro | 63,92 % |

| VERBIO Vereinigte BioEnergie | DE000A0JL9W6 | A0JL9W | 3,4 Mrd. Euro | 59,82 % |

| Hapag-Lloyd | DE000HLAG475 | HLAG47 | 38,2 Mrd. Euro | 58,09 % |

| SGL Carbon | DE0007235301 | 723530 | 1,2 Mrd. Euro | 57,89 % |

| VARTA | DE000A0TGJ55 | A0TGJ5 | 4,7 Mrd. Euro | 56.67 % |

| Zooplus | DE0005111702 | 511170 | 3,3 Mrd. Euro | 55.47 % |

| Nordex SE | DE000A0D6554 | A0D655 | 2,5 Mrd. Euro | 53,79 % |

| HelloFresh SE | DE000A161408 | A16140 | 14,7 Mrd. Euro | 51,20 % |

Zuletzt aktualisiert am 1. Mai 2024

Viele internationale Aktien besitzen eine höhere Volatilität als die von deutschen Unternehmen. Sehr risikofreudige Anleger, die nach Aktien mit hoher Volatilität suchen, sollten sich daher auch unbedingt Aktien aus den USA und aus Entwicklungsländer wie China ansehen.

Viele internationale Aktien besitzen eine höhere Volatilität als die von deutschen Unternehmen. Sehr risikofreudige Anleger, die nach Aktien mit hoher Volatilität suchen, sollten sich daher auch unbedingt Aktien aus den USA und aus Entwicklungsländer wie China ansehen.