Bund Futures handeln ist bei Anlegern, institutionellen Investoren und aktiven Tradern aus unterschiedlichen Gründen beliebt. Anleger und institutionelle Investoren wollen sich absichern, Trader wollen auf Änderungen der Leitzinsen und verbundene Preisänderungen der Bund Futures spekulieren.

Bund Futures nehmen als standardisierter Terminkontrakt vom Bund aufgelegte, festverzinsliche Wertpapiere als Basiswert unter Annahme von 6 % Nominalverzinsung und 10 Jahre Laufzeit. Wie funktionieren Bund Futures? Wie kann man Bund Futures handeln und wo kann man sie kaufen?

Wir erklären alle Aspekte rund um den Kauf von Bund Futures und bieten eine ausführliche Kaufanleitung.

| Jetzt Bund Futures handeln | Mehr zur Bund Futures |

Ihr Kapital ist im Risiko.

Was sind Bund Futures?

Durch diese Kriterien wird das Feld der handelbaren Bund Futures konkretisiert und eingeschränkt. Käufer bzw. Verkäufer des Euro Bund Futures gehen die Verpflichtung ein, eine diesen Kriterien kompatible Bundesanleihe zum genannten Verfallszeitpunkt des Futures zu kaufen bzw. zu verkaufen.

Allerdings ergäbe dies Probleme bei der Transparenz und Vergleichbarkeit der Fülle an verfügbaren Bundesanleihen, welche unterschiedliche Restlaufzeiten, Verfallsdaten und Coupons haben. Mittels eines durch die Eurex laufend publizierten Preisfaktors wird jede Anleihe darum auf die angenommene 6 % Nominalverzinsung umgerechnet.

Mit diesem Preisfaktor ermittelt man den sogenannten Änderungspreis, welcher den tagesaktuellen Preis beschreibt, der bei Lieferung bzw. Änderung der Anleihe an diesem konkreten Tag zu zahlen wäre. Dabei ist der Preisfaktor so definiert, dass er den Preis je Euro Nominalbetrag ergibt, bei welcher die betreffende Bundesanleihe die 6 % Zinsen bieten würde.

Die Eurex Börsen stellen Bund Future für die kommenden 3 Quartale bereit. Damit kann ein Bund Future also eine Laufzeit zwischen wenigen Tagen und bis zu neun Tagen haben. Entsprechend den Kalenderquartalen sind die sogenannten Liefermonate entweder März, Juni, September oder Dezember. Konkret ist der Handel bis um 12:30 an jenem Börsentag möglich, der zwei Börsentage vor dem Lieferdatum im entsprechenden Quartal liegt.

Der konkrete Liefertag ist dabei der 10. Tage des Monats – wenn das ein Börsentag ist. Falls dies nicht der Fall ist, fällt der Liefertag auf den ersten Börsentag nach dem 10. des Kalendermonats (März, Juni, September, Dezember).

Beispiel: Ausgehend vom heutigen Datum, den 15. Juli 2021, gibt es 3 verfügbare Bund Future an den Eurex Börsen – jene mit Liefermonat September 2021, Dezember 2021, März 2022. Der nächste Liefertag ist Freitag, der 10. September, Freitag, der 10. Dezember und Donnerstag, 10. März 2022.

Ihr Kapital ist im Risiko.

Was beeinflusst den Kurs des Euro Bund Future?

Historische Analysen zeigen, dass angekündigte Leitzinsänderungen durch die Europäische Zentralbank den größten Einfluss auf den Euro Bund Future Kurs haben und bereits an einzelnen Tagen enorme Preisschwankungen auslösen können. Doch bereits Meldungen oder Ankündigungen durch die Notenbanken können zu starken Ausschlägen im Kurs des Euro Bund Future führen.

Als Trader oder Anleger sollte man darum unbedingt im Wirtschaftskalender die Tage notieren, an welchen die Europäische Zentralbank, aber auch die United States Federal Reserve eine Sitzung abhält und Erklärungen abgibt, denn an diesen Tagen sind enorme Kursschwankungen zu erwarten, welche auch mögliche Limit-Order bzw. Knock Out Schwellen im Fall von Knock Out Zertifikaten auf den Euro Bund Future betreffen können.

Der Zusammenhang zwischen dem Leitzins und dem Euro Bund Future Kurs

Der Leitzins der EZB ist der wichtigste Einflussfaktor auf den Preis des Euro Bund Future. Woran liegt das? Mit dem Euro Bund Future kann man eine Anleihenverzinsung von 6 % pro Jahr als Annahme sichern.

Wenn der EZB Leitzins hoch steht, dann kann man mit mittel- und langfristigen Bundesanleihen relativ hohe und recht risikofreie Renditen erzielen. Deshalb diese langfristige Absicherung umso attraktiver ist, desto niedriger der (erwartete) EZB Leitzins zum Zeitpunkt der Lieferung des Euro Bund Futures ist. Eine Senkung des EZB Leitzins macht den Kauf des Euro Bund Future attraktiver, um die höhere Verzinsung zu sichern, weshalb dadurch der Kurs des Euro Bund Future steigen wird.

Wenn der EZB Leitzins hingegen höher ist, dann wird der Euro Bund Future als Hedge bzw. Absicherung weniger attraktiv, weil man auch ohne Future zum zukünftigen Lieferzeitpunkt höhere Anleihenzinsen erhalten kann. Dementsprechend wird der Preis des Euro Bund Future bei (angekündigter) Erhöhung des EZB Leitzins sinken.

Historische Analysen offenbaren zudem auch, dass der Euro Bund Future Kurs besonders starke Reaktionen auf Meldungen zur gesamtwirtschaftlichen Entwicklung in Deutschland zeigt. Dies betrifft also entweder die Veröffentlichung von Zahlen zum erwarteten BIP-Wachstum bzw. Wirtschaftswachstum, ebenso jedoch Zahlen zur aktuellen bzw. zu erwartenden Arbeitslosigkeit in Deutschland.

Vereinfacht lässt sich der Einfluss auf den Euro Bund Future Kurs dabei wiefolgt ausdrücken:

- Wenn der Leitzins der EZB steigt (bzw. Anstieg erwartet wird), dann fällt der Euro Bund Future Kurs.

- Wenn der Leitzins der EZB sinkt (bzw. Senkung erwartet wird), dann fällt der Euro Bund Future Kurs.

Einflussfaktor Inflation

Der Einflussfaktor Inflation spielt eine Rolle, weil die EZB bzw. die deutsche Bundesbank eine relativ niedrige Inflationsrate von rund 2 % pro Jahr anvisieren. Wenn es allerdings durch niedrige Leitzinsen zu einer Geldschwemme am Markt gekommen ist, kann dies rasch zu einer erhöhten Inflationsrate, also Abwertung der Kaufkraft jedes Euro führen.

Wenn die Notenbanken einer Inflation entgegenwirken möchten, dann werden sie durch eine Anhebung der Leitzinsen und Anleihenkäufe die vorhandene Geldmenge am Markt reduzieren werden. Insofern kann eine hohe erwartete Inflation zur Erwartung einer baldigen Leitzinserhöhung führen, wodurch dadurch der Euro Bund Future tendenziell im Preis fallen wird.

Einflussfaktor Gesamtwirtschaftliche Entwicklung

Auch die gesamtwirtschaftliche Entwicklung ist ein wichtiger Einflussfaktor für den Euro Bund Kurs. In Phasen einer Rezession bzw. stagnierenden Wirtschaft versucht die Notenbank (EZB) durch eine lockere Niedrigzinspolitik Anreize zu schaffen, dass Firmen und Staat investieren, wodurch Arbeitsplätze geschaffen und das Wirtschaftswachstum gefördert werden.

Insofern wird eine schlechte gesamtwirtschaftliche Entwicklung mit hoher Wahrscheinlichkeit zu einer Senkung bzw. Beibehaltung extrem niedriger EZB-Leitzinsen auf längere Frist führen, was tendenziell für einen Anstieg im Euro Bund Future Kurs spricht.

Bund Futures handeln mit unserem Testsieger Comdirect – Schritt-für-Schritt Erklärung

Bund Futures kaufen bei Comdirect ist einfach – mit diesen 3 Schritten:

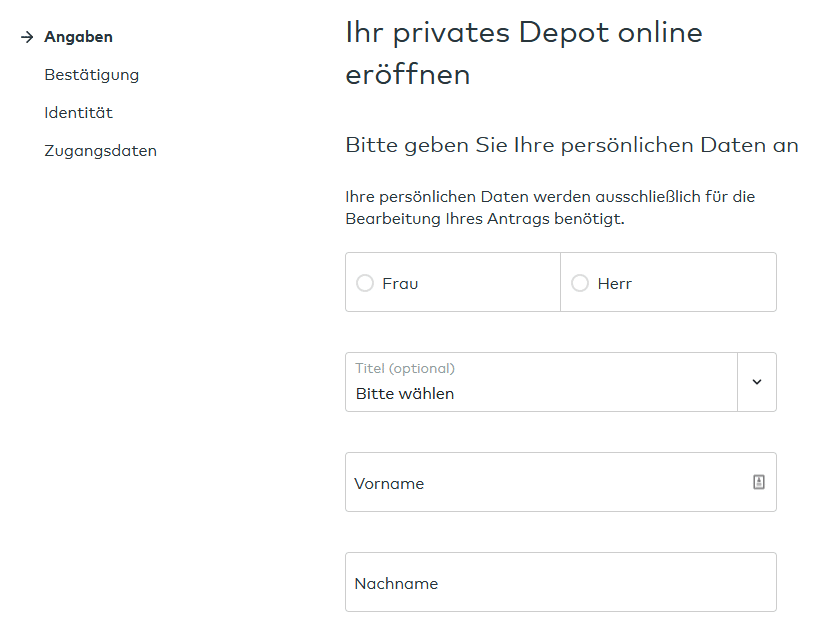

Schritt 1: Registrierung

Im ersten Schritt muss man als Anleger ein Wertpapierdepot bei Comdirect eröffnen. Hierzu füllt man im Anmeldevorgang die erforderlichen persönlichen Daten wie Name, Geburtsdatum, Anschrift und weitere Informationen aus.

Anschließend muss noch die Verifizierung der Identität bzw. des Wertpapierdepots erfolgen. Hierfür müssen Anleger einen Identitäts- und Adressnachweis erbringen. Dies kann entweder über VideoIdent-Verfahren oder PostIdent-Verfahren erledigt werden. Wir empfehlen VideoIdent-Verfahren, weil dies komfortabel über das Smartphone erledigt werden kann.

Im Gespräch mit dem Kundenbetreuer muss man dabei seinen Reisepass bzw. einen gültigen Personalausweis vorlegen. Durchgeführt wird das ganze über die Comdirect App, die für iOS und Android heruntergeladen werden kann.

Schritt 2: Einzahlung

Im nächsten Schritt kann die Einzahlung auf das im Verrechnungskonto bei Comdirect erfolgen, wobei hierfür nur die Banküberweisung von einem anderen bestehenden Girokonto genutzt werden kann. Über das Verrechnungskonto werden alle Käufe und Verkäufe im Wertpapierdepot abgewickelt.

Ist die Einzahlung auf dem Verrechnungskonto eingelangt, kann man damit Euro Bund Futures kaufen bzw. Derivate kaufen – etwa in Form von ETFs, CFDs oder auch Optionsscheinen.

Schritt 3: Euro Bund Futures handeln

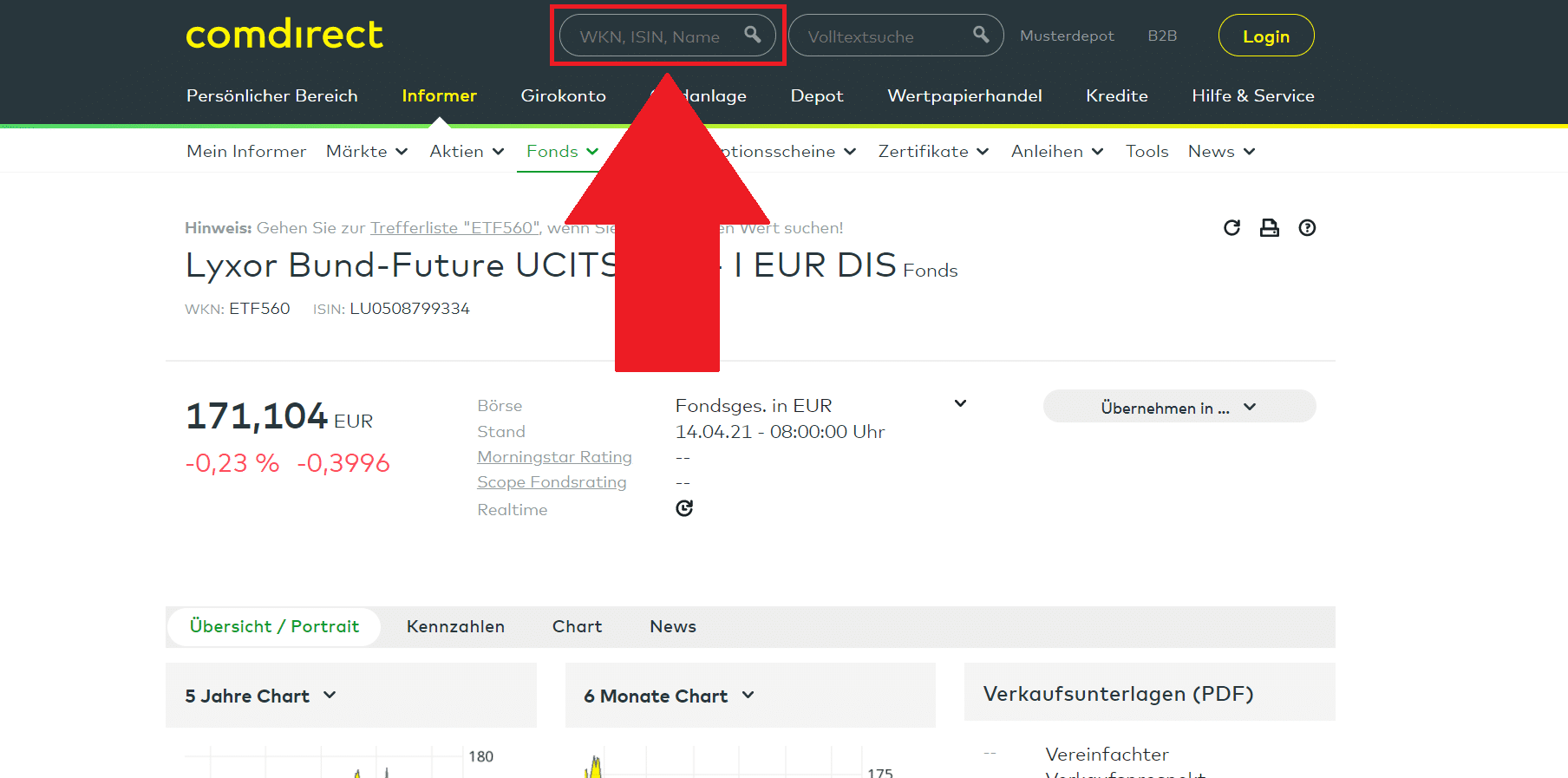

Um bei Comdirect in Form eines ETF Euro Bund Futures handeln zu können, muss zunächst die WKN-Nummer dieses ETFs identifiziert werden. Dies kann man bei Comdirect einfach über den ETF Finder schaffen.

Anschließend gibt man in der linken Suchleiste „WKN, ISIN, Name“ einfach die WKN Nummer des ETF ein und klickt die Enter-Taste auf der Tastatur. Anschließend wird man direkt zum Wertpapier geleitet, wo man den Kauf des Wertpapiers durchführen kann.

Ihr Kapital ist im Risiko.

Ist der Euro Bund Future ein lohnenswertes Investment?

Der Euro Bund Future hat eine Kontraktgröße von 100.000 EUR, weshalb er sich in diesem Volumen für Privatanleger in der Regel nicht zum Handel eignet. Wichtig ist jedoch die Signalfunktion des Bund Future nicht aus den Augen zu verlieren. Es handelt sich beim Bund Future um das liquideste langfristige Zinsinstrument in EUR.

Insbesondere hat der Euro Bund Future eine wichtige Signalwirkung für den Zinssatz von kurzfristigen Anleihen. Entwickelt sich der Euro Bund Future über einen Zeitraum von 2-4 Quartalen in eine Richtung, also steigt bzw. fällt dieser, wird innerhalb von ca. 6-9 Monaten dieselbe Entwicklung bei der Verzinsung kurzfristiger Anleihen folgen.

Wie kann man den Bund Future handeln?

Es sind vor allem institutionelle Anleger, welche mit dem Euro Bund Future handeln. Allerdings gibt es mittlerweile zahlreiche spannende Möglichkeiten, wie auch Privatanleger mit dem Euro Bund Future handeln können. Hierzu zählen etwa Optionsscheine, Differenzkontrakte (CFDs), Optionen oder vor allem die in großer Vielfalt verfügbaren Zertifikate auf den Euro Bund Future.

Euro Bund Future Optionen (Optionsscheine)

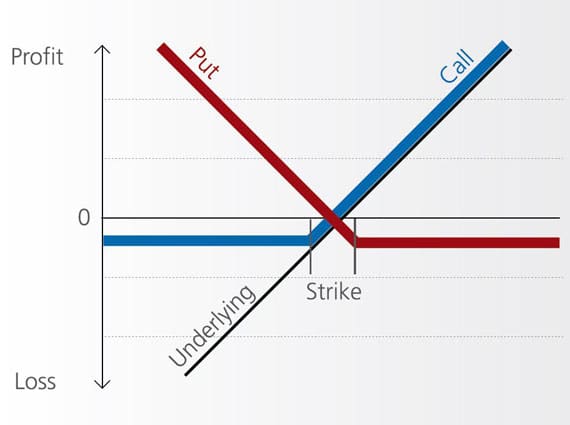

Optionsscheine unterscheiden sich von Futures und Terminkontrakten dadurch, dass der Käufer das Recht, aber nicht die Verpflichtung zum Kauf bzw. Verkauf des Basiswerts zum bestimmten Preis (Ausübungspreis) an einem bestimmten Zeitpunkt (europäische Option) oder innerhalb eines bestimmten Zeitraums hat (amerikanische Option).

Anleger eines Optionsschein auf den Euro Bond Future haben also das Recht, nicht aber die Verpflichtung, die Option zum Kauf oder Verkauf gemäß der im Optionskontrakt hinterlegten Bedingungen durchzuführen. Wenn die Ausführung nicht vorteilhaft wäre kann man die Option verfallen lassen, wobei das für die Option ausgegebene Kapital komplett verloren geht.

Optionsscheine sind als Hebelinstrumente für besonders risikofreudige erfahrene Anleger geeignet, welche mit einem geringen Kapitaleinsatz mehr Rendite erzielen können, denn der Basiswert selbst wird nicht erworben, weshalb Optionsscheine auf Aktien, Rohstoffe, etc. um einiges günstiger sind als der Kauf des Basiswerts selbst. Allerdings besteht die Gefahr eines Totalverlusts, wenn sich der Basiswert ungünstig entwickelt.

Wichtig ist, wo der Ausübungspreis der Option zum Verfallszeitpunkt der Euro Bund Future Option liegt und ob es sich um eine Put Option oder eine Call Option handelt.

Call Optionen auf Euro Bund Future

Mit einer Call Option erwirbt man das Recht, einen Basiswert zu einem bestimmten Preis in der Zukunft zu kaufen. Insofern spekuliert man damit also auf einen Preisanstieg beim Basiswert wie z.B. dem Euro Bund Future.

Wenn beim Fälligkeitsdatum der Euro Bund Future Option Call der Ausübungspreis unterhalb des Marktpreises liegt, kann man das Instrument unterhalb des Marktpreis kaufen. Das gekaufte Instrument könnte dann sofort zum Marktpreis verkauft werden und ein satter Gewinn erzielt.

Put Optionen auf Euro Bund Future

Eine Put Option gibt dem Käufer das Recht, einen Basiswert zu einem bestimmten Preis in der Zukunft zu verkaufen. Bei einer Put Option auf den Euro Future erwartet man also einen Preisrückgang bis zum Fälligkeitszeitpunkt der Put Option.

Sofern am Fälligkeitsdatum der Euro Bund Future Put Option der Ausübungspreis oberhalb des Marktpreis liegt, kann man das Instrument oberhalb des aktuellen Marktpreis verkaufen. Beim Kauf und sofortigen Verkauf des Instruments bzw. solchen Anteilen könnte man sofort eine hohe Rendite erzielen.

Euro Bund Future ETF

Die Vorzüge des Euro Bond Future ETF liegen zunächst darin, dass mit einem geringen Mindestkapital zwischen 50-200 EUR bereits ein Investment begonnen werden kann und sich je nach Anbieter die Anlage auch langfristig per ETF Sparplan automatisieren lässt – allerdings ist die ETF Sparplan Option nicht bei allen Euro Bond Future ETFs gegeben.

Ein weiterer Vorteil der Euro Bond Future ETFs ist, dass es sowohl Long- und Short-ETFs gibt, sodass sowohl auf einen Rückgang sowie einen Anstieg der EZB Leitzinsen und folglich einem Anstieg bzw. Rückgang des Euro Bond Future Kurs spekuliert werden kann.

Euro Bond Future ETF Long

Mit dem Euro Bond Future ETF Long können Anleger bereits mit einem dreistelligen Betrag auf einen Anstieg des Euro Bond Future Kurs setzen. Zu den beliebtesten Euro Bond Future ETF Long zählt der:

WisdomTree Bund 10Y 3x Daily Leveraged: Mit diesem Long-ETF von WisdomTree kann man auf Kursanstiege des Euro Bond Future spekulieren, wobei diese mit einem 3-fachen Hebel abgebildet werden. Es gilt zu das erhöhte Risiko durch den Hebel als Multiplikator zu beachten, welcher Gewinne wie Verluste vervielfacht.

Euro Bond Future ETF Short

Mit dem Euro Bond Future ETF Short können Anleger von einem kurz- bis mittelfristigen Rückgang im Euro Bond Future Kurs profitieren. Ein solches Investment würden Anleger also etwa dann kaufen, wenn sie nach der langjährigen Tiefzinspolitik von einer allmählichen oder gar stärkeren Anhebung der EZB Leitzinsen ausgehen.

Lyxor Bund Future Daily (-1x) Inverse UCITS ETF: Dieser Short ETF, der durch die Commerzbank emittiert wird, setzt die Anlage einer Short-Position auf den Euro Bond Future plus die Verzinsung von nicht-gebundenem Kapital mit dem EONIA-Zinssatz wieder – der EONIA-Zinssatz wurde 1999 eingeführt und spiegelt den effektiven Tagesgeldzinssatz wieder. Der Lyxor Bund Future Daily 1x ist dabei kein gehebelter ETF, dementsprechend wird die Kursänderung beim Euro Bund Future 1:1 abgebildet, wobei eben ein inverses Verhältnis gegeben ist – eben eine Short-Position.

Lyxor Bund Future Daily (2x) Inverse UCITS ETF: Dieser Short ETF, welcher ebenfalls durch die ETF-Sparte der Commerzbank emittiert wird, setzt ebenfalls auf eine Short-Position auf den Euro Bund Future. Im Gegensatz zum Bund Future Daily 1x wird hier allerdings mit einem 2-fachen Hebel gehandelt, wodurch sich eben eine Kursänderung von 1:2 ergibt. Der Hebel agiert als Multiplikator und bedeutet erhöhtes Risiko und Chancen, denn Gewinne wie Verluste werden vervielfacht.

WisdomTree Euro Bund Future 3x Short: Ein Short ETF von Wisdom Tree, welcher den Euro Bond Future mit einem inversen 1:3 Hebel handelt. Erhöhte Gewinnchancen stehen hier hohem Verlustrisiko gegenüber.

WisdomTree Euro Bund Future 5x Short: Ein Short-ETF von WisdomTree, der anstatt dem 3x Short mit einem 5-fachen Hebel invers die Kursänderungen des Euro Bond Future abbildet.

Euro Bund Future Differenzkontrakte (CFDs)

Anleger müssen dabei beachten, dass entgegen den Euro Bund Futures Zertifikaten hier eine Gebühr für den Leverage bzw. den Kapitalzuschuss in Form von Overnight-Gebühren anfallen, sofern der Trade über eine Handelssitzung hinaus geöffnet bleibt.

Der Handel mit Euro Bund Future CFDs ist darum meist für Daytrader an Tagen erwarteter Veröffentlichungen bzw. Bekanntgaben der EZB geeignet.

Euro Bund Future Zertifikate

Mit einem Knock Out Call kann man auf einen Anstieg des Euro Bund Futures spekulieren und erhält diesen zu einem zukünftigen Zeitpunkt zu einem günstigen Preis unterhalb des Marktpreises geliefert. Der Kauf eines Knock Out Call ist also dann sinnvoll, wenn man als Anleger mit hoher Wahrscheinlichkeit von einer Zinssenkung durch die EZB ausgeht.

Mit einem Knock Out Put kann man auf einen Rückgang des Euro Bund Future Kurses spekulieren und kann zu einem zukünftigen Zeitpunkt zu einem höheren Preis oberhalb des Marktpreises verkaufen bzw. liefern. Der Kauf eines Knock Out Put ist für Anleger empfohlen, welche mit hoher Wahrscheinlichkeit und Risikobereitschaft ausgestattet von einer Anhebung des EZB Leitzinssatzes ausgehen.

Knock Out Zertifikate sind dabei Hebelzertifikate, welche bereits mit drei- oder vierstelligen Anlagebeträgen gehandelt werden können und eine bedeutend höhere Rendite gegenüber den klassischen Euro Bund Future bieten können. Darum sind die Knock Out Zertifikate auf Bund Future gerade bei risikofreudigen kurzfristig orientierten Tradern beliebt. Allerdings ist der Hebel ein zweischneidiges Schwert, Gewinne wie Verluste werden vervielfacht.

Wichtige Nachteile der Knock Out Zertifikate auf Euro Bund Future sind ebenfalls zu beachten. Einerseits ist dies die Gefahr des Totalverlusts bei Konkurs des Emittenten – das Emittentenrisiko gilt bei allen Zertifikaten, weil diese nicht wie Fondsvermögen rechtlich als Sondervermögen eingestuft werden und somit keine Einlagensicherung greift.

Dies ist besonders tragisch, denn Euro Bund Future gelten als mit Triple AAA-Rating – als höchstem Rating – besonders sichere Anlagen, das gilt aber eben nicht auf die hochspekulativen Knock Out Zertifikate auf den Euro Bund Future.

Ein Totalverlust kann für den Anleger jedoch auch dann entstehen, wenn sich der Euro Bund Future Kurs entgegen der Erwartungen entwickelt und die Knock Out Schwelle des Zertifikats erreicht wird. Dann verfällt das Knock Out Zertifikat nämlich sofort wertlos und der Anleger erleidet somit einen Totalverlust.

Ihr Kapital ist im Risiko.

Fazit

Handelbar bzw. lieferbar sind alle realen Bundesanleihen mit einer Restlaufzeit von 8,5 – 10,5 Jahren – sie werden mit einem von der Eurex laufend publizierten Preisfaktor auf den tagesaktuellen Lieferpreis gemäß 6 % Kupon umgerechnet.

Der Euro Bund Future Kurs dient als Spekulation auf die zukünftige Kursentwicklung in Deutschland. Erwartete Zinssenkungen erhöhen den Euro Bund Future Preis, eine erwartete Erhöhung des Leitzins durch die EZB führt zu einem Anstieg des Bund Future Kurs.

Privatanleger können am besten mit einem Euro Bund Future ETF Long oder Short auf die erwartete Zinsentwicklung setzen. Mit einem ETF ist dies bereits ab rund 100 EUR möglich. Professionelle Anleger bevorzugen womöglich die hochspekulativen Faktor Zertifikate auf den Bund Future, welche höheres Risiko und höhere Ertragschancen mit sich bringen.

Ihr Kapital ist im Risiko.

FAQ – Häufig gestellte Fragen für Euro Bund Future

Was ist der Bund Future?

Der Bund Future ist ein Terminkontrakt auf eine fiktive Bundesanleihe mit 6 % Kupon, 8,5-10,5 Jahren Restlaufzeit und 100.000 EUR Kontraktgröße. Er dient Anlegern zur Absicherung oder Spekulation auf die erwartete zukünftige Zinsentwicklung in Deutschland.

Was beeinflusst den Bund Future?

Der Bund Future dient Anlegern dazu, auf erwartete Veränderungen der Leitzinsen in Deutschand zu spekulieren bzw. sich abzusichern. Beeinflusst wird der Bund Future Preis also primär von der Zinsentwicklung. Diese wiederum hängt ab von der gesamtwirschaftlichen Entwicklung und der erwarteten Inflation.

Wann steigt ein Bund Future?

Der Bund Future Preis steigt in der Regel dann, wenn eine Senkung der EZB-Leitzinsen erwartet wird. Dadurch wird nämlich der 6 % Kupon wie beim Bund Future unterstellt für die Zukunft noch attraktiver, weshalb die Nachfrage nach dem Bund Future steigt. Eine Senkung der Leitzinsen ist bei schlechter gesamtwirtschaftlicher Lage zu erwarten (wie z.B. Corona-Krise).

Wie funktioniert der Bund Future?

Der Bund Future ist ein Terminkontrakt auf eine fiktive Bundesanleihe, welche 6 % Kupon, 8,5-10,5 Jahre Restlaufzeit und 100.000 EUR Kontraktgröße unterstellt. Mit einem Futures-Kontrakt oder Derivaten kann man die Kursentwicklung des Bund Future handeln. Dieser steigt bei erwarteter Senkung und fällt bei erwarteter Erhöhung der EZB-Leitzinsen.

Zuletzt aktualisiert am 17. Januar 2024