Dabei gibt es zwei Möglichkeiten Geld mit Anleihen zu verdienen. Die erste besteht darin, Anleihen zu kaufen und diese bis zu ihrem Fälligkeitsdatum zu halten und währenddessen feste Zinszahlungen zu erhalten. In der Regel werden Anleihezinsen zweimal jährlich gezahlt. Die zweite Möglichkeit, von Anleihen zu profitieren, besteht darin, sie zu einem höheren Preis zu verkaufen, als für den man sie ursprünglich eingekauft hat.

Worauf ist aber zu achten, wenn man sich fürs Anleihen kaufen entscheidet? In diesem Artikel werden wir uns mit den unterschiedlichen Arten von Anleihen, Gebühren, Renditen, aber auch Risiken von Anleihen beschäftigen.

Anleihen kaufen 2021

- Was man über Anleihen wissen muss

- Unterschiede zwischen Anleihen und Aktien

- Die häufigsten Arten von Anleihen genauer erklärt

- Ziele einer Anleiheninvestition

- Gebühren beim Kauf von Anleihen

- Für wen eignet sich der Kauf von Anleihen

- Die Vor- und Nachteile von Anleihen

- Anleihen ETF

- So kauft man Anleihen: Schritt für Schritt Anleitung

- Fazit – Anleihen kaufen

Anleihen kaufen 2024: Das sind unsere Testsieger

7

Zahlungsmöglichkeiten

Funktionen

Kundendienst

Bewertung

Mobile App

Feste Provisionen pro Vorgang

Kontogebühr

- Nutzerfreundliche Plattform

- Keine Provision & geringe Spreads

76 % der privaten CFD-Konten verlieren Geld.

Kontoinformation

Gebühren pro Operation

- Große Produktvielfalt

- Voll lizensiert und reguliert

- Modern und plattformübergreifend

81% der Konten von Privatanlegern verlieren Geld, wenn sie CFDs von diesem Anbieter handeln.

Kontoinformation

Gebühren pro Operation

- Mehr als 200 Finanzwerte

- Zahlreiche Auszahlungen

- Seit über 20 Jahren tätig

78,31% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesen Anbietern. Sie sollten überlegen, ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.

Kontoinformation

Gebühren pro Operation

- Keine Provisionen und Niedrige Spreads

- Reguliert durch CBI und MiFID in Europa

- Intuitive Handelsplattform

72% der Privatanleger-Konten verlieren Geld beim Trading von CFDs mit diesem Anbieter. Sie sollten erwägen, ob Sie verstehen, wie CFDs funktionieren und ob Sie sich das hohe Risiko leisten können, ihr Geld zu verlieren.

Kontoinformation

Gebühren pro Operation

- Geringe Gebühren

- Algo Trading verfügbar

- Sehr freundliche Benutzeroberfläche

66% der Privatanleger verlieren Geld beim CFD-Handel. Besuchen Sie skilling.com für den vollständigen Haftungsausschluss.

Kontoinformation

Gebühren pro Operation

- Kostenloses Demokonto

- Der Kundendienst ist hervorragend

- Die Kontoeröffnung ist einfach

75.2% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter.

Kontoinformation

Gebühren pro Operation

- Das riesige Angebot

- Der gute Kundensupport

- Viele Ein- und Auszahlungsmöglichkeiten

Ihr Kapital ist im Risiko

Kontoinformation

Gebühren pro Operation

Was sind Anleihen?

Zum Beispiel könnte ein Anleger eine 10-jährige Anleihe im Wert von 10.000 Euro kaufen, welche 3 % Zinsen zahlt. Im Gegenzug verspricht der Herausgeber der Anleihe dem Anleger alle sechs Monate Zinsen für die Geldinvestition von 10.000 Euro zu zahlen und die vollständigen 10.000 Euro nach Ende der 10 Jahren zurückzugeben.

Anleihen werden von Unternehmen, Kommunen, Staaten und souveränen Regierungen zur Finanzierung von Projekten und Operationen verwendet. Eigentümer von Anleihen sind Schuldner oder Gläubiger des Emittenten. Zu den Details der Anleihe gehört das Enddatum, an dem der Kapitalbetrag des Darlehens an den Anleiheeigentümer zu zahlen ist, und in der Regel die Bedingungen für variable oder feste Zinszahlungen des Kreditnehmers.

Ihr Kapital ist gefährdet. Es fallen andere Gebühren an. Weitere Informationen finden Sie unter etoro.com/trading/fees.

Welche Funktionen haben Anleihen

Viele Unternehmens- und Staatsanleihen werden öffentlich gehandelt. Einige werden allerdings nur außerbörslich oder privat zwischen Kreditnehmer und Kreditgeber gehandelt.

Wenn Unternehmen, Kommunen oder andere Organisationen Geld sammeln müssen, um neue Projekte zu finanzieren, den laufenden Betrieb aufrechtzuerhalten oder bestehende Schulden zu refinanzieren, können sie Anleihen direkt an Investoren ausgeben. Der Kreditnehmer (Emittent) gibt eine Anleihe aus, die die Bedingungen des Kredits, die zu zahlenden Zinszahlungen und den Zeitpunkt enthält, zu dem die geliehenen Mittel (Anleihekapital) zurückgezahlt werden müssen (Fälligkeitsdatum). Die Zinszahlung (der Coupon) ist Teil der Rendite, die Anleihegläubiger für die Ausleihe ihrer Geldinvestition an den Emittenten erzielen. Der Zinssatz, der die Zahlung bestimmt, wird als Coupon-Satz bezeichnet.

Der Anfangspreis der meisten Anleihen wird normalerweise auf den Nennwert festgelegt, normalerweise 100 Euro oder 1.000 Euro Nennwert pro einzelne Anleihe. Der tatsächliche Marktpreis einer Anleihe hängt von einer Reihe von Faktoren ab:

- Der Kreditqualität des Emittenten

- Der Zeitspanne bis zum Ablauf

- Der Kuponrate im Vergleich zum damaligen allgemeinen Zinsumfeld

Die meisten Anleihen können vom Erstanleihegläubiger nach ihrer Emission an andere Anleger verkauft werden. Mit anderen Worten, ein Anleiheninvestor muss eine Anleihe nicht bis zum Fälligkeitsdatum halten. Es ist auch üblich, dass Anleihen vom Kreditnehmer zurückgekauft werden, wenn die Zinssätze sinken oder wenn sich der Kredit des Kreditnehmers verbessert hat und er neue Anleihen zu geringeren Kosten neu emittieren kann.

Was man über Anleihen wissen muss

Die meisten Anleihen weisen einige gemeinsame grundlegende Merkmale auf:

- Der Nennwert ist der Geldbetrag, den die Anleihe bei Fälligkeit wert sein wird. Dies ist auch der Referenzbetrag, den der Emittent der Anleihe bei der Berechnung der Zinszahlungen verwendet. Angenommen, ein Anleger kauft eine Anleihe mit einem Aufschlag von 1.090 Euro und ein anderer Anleger kauft dieselbe Anleihe später, wenn sie mit einem Abschlag von 980 Euro gehandelt wird. Bei Fälligkeit der Anleihe erhalten beide Anleger den Nennwert der Anleihe in Höhe von 1.000 Euro.

- Der Kupon ist der Zinssatz, den der Emittent der Anleihe auf den Nennwert der Anleihe zahlt. Der Kupon wird als Prozentsatz ausgedrückt. Zum Beispiel bedeutet ein Kupon von 5 %, dass Anleihegläubiger jedes Jahr einen Nennwert von 5 % x 1000 Euro = 50 Euro erhalten.

- Coupon-Daten sind die Daten, an denen der Anleiheemittent Zinszahlungen leistet. Zahlungen können in jedem Intervall erfolgen, der Standard sind jedoch halbjährliche Zahlungen.

- Das Fälligkeitsdatum ist das Datum, an dem die Anleihe fällig wird und der Anleiheemittent dem Anleihegläubiger den Nennwert der Anleihe zahlt.

- Der Ausgabepreis ist der Preis, zu dem der Anleiheemittent die Anleihen ursprünglich verkauft.

- Zwei Merkmale einer Anleihe: Bonität und Restlaufzeit sind die Hauptdeterminanten für die Kuponrate einer Anleihe. Wenn der Emittent eine schlechte Bonität hat, ist das Ausfallrisiko größer und diese Anleihen zahlen mehr Zinsen. Anleihen mit einem sehr langen Fälligkeitsdatum zahlen normalerweise auch einen höheren Zinssatz. Diese höhere Vergütung ist darauf zurückzuführen, dass der Anleihegläubiger über einen längeren Zeitraum einem höheren Zins- und Inflationsrisiko ausgesetzt ist.

- Die Ratings für ein Unternehmen und seine Anleihen werden von Ratingagenturen wie Standard and Poor’s, Moody’s und Fitch Ratings erstellt. Die Anleihen von höchster Qualität werden als „Investment Grade“ bezeichnet und umfassen Schuldverschreibungen von Deutschland, der US-Regierung und sehr stabilen Unternehmen. Anleihen, die nicht als Investment Grade gelten, aber nicht in Verzug sind, werden als „High Yield“ – oder „Junk“ -Anleihen bezeichnet. Diese Anleihen haben in Zukunft ein höheres Ausfallrisiko, und Anleger fordern eine höhere Kuponzahlung, um dieses Risiko zu kompensieren.

- Anleihen und Anleihenportfolios werden mit sich ändernden Zinssätzen an Wert gewinnen oder fallen. Die Empfindlichkeit gegenüber Änderungen im Zinsumfeld wird als „Duration“ (Laufzeit) bezeichnet. Die Verwendung der Laufzeit in diesem Zusammenhang kann für neue Anleiheinvestoren verwirrend sein, da sie sich nicht auf die Zeitspanne bezieht, die die Anleihe vor Fälligkeit hat. Stattdessen beschreibt die Duration, um wie viel der Preis einer Anleihe bei einer Änderung der Zinssätze steigen oder fallen wird.

- Die Änderungsrate der Empfindlichkeit einer Anleihe oder eines Anleihenportfolios gegenüber Zinssätzen (Duration) wird als „Konvexität“ bezeichnet. Diese Faktoren sind schwer zu berechnen, und die erforderliche Analyse wird normalerweise von Fachleuten durchgeführt.

- Kostenlose Kontoeröffnung

- Sicherheit durch Lizenzen & Regulierungen

- Hauseigene App für Android und iOS

Ihr Kapital ist gefährdet. Es fallen andere Gebühren an. Weitere Informationen finden Sie unter etoro.com/trading/fees.

Die Funktionsweise von Anleihen

Während Regierungen viele Anleihen emittieren, können Unternehmensanleihen von Maklern gekauft werden. Wenn Anleger an dieser Investition interessiert sind, müssen Anleger dafür einen Broker auswählen. Interessierte Anleger können sich dazu unsere Liste der besten Online Broker ansehen.

Da festverzinsliche Kuponanleihen im Laufe der Zeit den gleichen Prozentsatz ihres Nennwerts zahlen, schwankt der Marktpreis der Anleihe, da dieser Kupon im Vergleich zu den geltenden Zinssätzen mehr oder weniger attraktiv wird.

Beispielsweise eine Anleihe, die mit einem Kupon von 5 % und einem Nennwert von 1.000 Euro ausgegeben. Dem Anleihegläubiger werden jährlich Zinserträge in Höhe von 50 Euro gezahlt (die meisten Anleihekupons werden in zwei Hälften geteilt und halbjährlich ausgezahlt). Solange sich im Zinsumfeld nichts anderes ändert, sollte der Preis der Anleihe gleich dem Nennwert bleiben.

Wenn jedoch die Zinssätze zu sinken beginnen und ähnliche Anleihen jetzt mit einem Kupon von 4 % ausgegeben werden, ist die ursprüngliche Anleihe wertvoller geworden. Anleger, die eine höhere Kuponrate wünschen, müssen für die Anleihe einen Aufpreis zahlen, um den ursprünglichen Eigentümer zum Verkauf zu verleiten. Durch den erhöhten Preis sinkt die Gesamtrendite der Anleihe für neue Anleger auf 4 %, da sie für den Kauf der Anleihe einen über dem Nennwert liegenden Betrag zahlen müssen.

Wenn andererseits die Zinssätze steigen und der Kupon für Anleihen auf 6 % steigt, ist der Kupon von 5 % nicht mehr attraktiv. Der Preis der Anleihe sinkt und beginnt mit einem Abschlag gegenüber dem Nennwert zu verkaufen, bis die effektive Rendite 6 % beträgt.

Der Anleihemarkt tendiert dazu, sich umgekehrt zu den Zinssätzen zu bewegen, da Anleihen bei steigenden Zinssätzen mit einem Abschlag und bei fallenden Zinssätzen mit einem Aufschlag gehandelt werden.

Anleihen Beispiel

Das Volumen von einer Anleihe beträgt 20 Millionen Euro. Der Nominalwert beträgt 2.000 Euro. Das bedeutet, dass die Anleihe in 10.000 Einheiten (20 Millionen / 2.000) gestückelt wird. In unserem Beispiel hat die Anleihe eine relativ kurze Laufzeit von fünf Jahren. Der Kupon der Anleihe beträgt 6 % vom Nennwert (120 €).

Daraus ergibt sich folgende Rechnung:

| Jahr | Vorgang | Betrag | Saldo |

| 0 | Einzahlung auf den Broker | 2.000 € | 2.000 € |

| 0 | Kauf der Anleihe zu 2.000 € | -2.000 € | 0 € |

| 1 | Zinszahlung | 120 € | 120 € |

| 2 | Zinszahlung | 120 € | 240 € |

| 3 | Zinszahlung | 120 € | 360 € |

| 4 | Zinszahlung | 120 € | 480 € |

| 5 | Zinszahlung | 120 € | 600 € |

| 5 | Rückzahlung der Anleihe in Höhe von 2.000 € | 2.000 € | 2.600 € |

Am Anfang zahlt der Anleger genau 2.000 € auf ein Online Broker ein und kauft für diese 2.000 € eine Anleihe. Im Anschluss bekommt der Anleger in den ersten vier Jahren jeweils 120 Euro ausgeschüttet, da der Kupon der Anleihe 6 Prozent des Nennwertes beträgt (6 Prozent von 2.000 Euro = 120 €). Im letzten Jahr erhält der Anleger wieder 120 Euro ausgeschüttet. Außerdem erhält der Anleger den gesamten Betrag von 2.000 Euro zurückgezahlt.

Ihr Kapital ist gefährdet. Es fallen andere Gebühren an. Weitere Informationen finden Sie unter etoro.com/trading/fees.

Unterschiede zwischen Anleihen und Aktien

Bei einer Aktie erwirbt man Teile eines Unternehmens, bei der man dann durch eventuelle Dividenden und Wertsteigerungen einen Gewinn erwirtschaftet. Bei einer Anleihe handelt es sich hingegen um eine Schuldverschreibung, bei der man gegen Eigenkapital gegen Tilgung und einem Zins einem Unternehmen zur Verfügung stellt. Im Falle einer Insolvenz werden Besitzer von Anleihen auch bevorzugt. Anleihen sind also ein relativ sicheres Investment. Besonders die “Investment Grade” Anleihen. Diese bieten allerdings auch deutlich geringere Renditenchancen als spekulative Aktien.

Herausgeber der Anleihe

Besonders spannend wird es dann, wenn es um die Wahl des Schuldners, also des Emittenten geht:

Leiht man sein Geld einem zahlungskräftigen Staat, so etwa der Bundesrepublik Deutschland, so bekommt man nur einen niedrigen Zinssatz geboten.

Rentabler ist hier das Feld der Unternehmensanleihen. Je nach Bonität bieten die Unternehmen relativ interessante Renditen, die – auch bei einem noch überschaubaren Risiko – mit einem wesentlich höheren Zinssatz als die Bundesanleihen ausgestattet sind. Aber wie ist es möglich, die Chancen wie Risiken der Unternehmensanleihe zu beurteilen?

Arten von Anleihen

Es gibt verschiedene Arten von Anleihen, die entweder nach untenstehenden Kriterien eingeteilt werden, oder nach Emittenten.

Zinsstruktur bzw. Zinsfälligkeit

Bei dieser Art von Anleihe unterscheidet man zwischen fix verzinste (Straight Bonds), variabel verzinste Anleihen (Floater) und sogenannte Nullkupon-Anleihen.

Verbriefte Rechte

Bei diesen Anleihen findet man Wandelanleihen, Optionsanleihen, sowie Gewinn-Schuldverschreibungen.

Emissionswährung & Ort der Emission

Bei diesen Anleihen unterscheidet man zwischen Doppelwährungsanleihen, Mischwährungsanleihen, Inlandsanleihen sowie Auslandsanleihen.

Art der Sicherstellung

Bei dieser Art von Anleihen handelt es sich um Anleihen, die mit einem Deckungsstock oder einer öffentlichen Haftung unterlegt sind. Das wären fundierte/mündelsichere Wertpapiere, nicht fundierte Anleihenund nachrangige Anleihen.

Anleiheneinteilung nach Emittenten

Neben den oben genannten Kriterien kann man Anleihen auch nach Emittenten kategorisieren. Diese wären die Unternehmensanleihe und die Staatsanleihe.

Zudem gibt es, abhängig von der Zahlungskraft (Bonität), auch noch:

- Sehr sichere Anleihen,

- Hochspekulative Anleihen oder auch

- Anleihen für chancenorientierte Anleger.

Unternehmensanleihe

Wenn wir über Unternehmen sprechen, diskutieren wir normalerweise über Aktien. Unternehmen können jedoch auch festverzinsliche Wertpapiere ausgeben, die als Unternehmensanleihen bezeichnet werden.

Unternehmen sollten mit den von ihnen emittierten Schulden vorsichtig sein, da dies sowohl ihre kurzfristigen als auch ihre langfristigen Gewinne schädigen kann. Unternehmensanleihen werden hinsichtlich ihrer Laufzeit wie folgt klassifiziert:

- Kurzfristige Anleihen: Mit einer Laufzeit von höchstens fünf Jahren

- Zwischenanleihen: Mit einer Laufzeit zwischen 5 und 12 Jahren

- Langfristige Anleihen: Mehr als 12 Jahre

Da Unternehmen viel volatiler und riskanter als Regierungen sind, sind die von ihnen emittierten Anleihen riskanter als Staatspapiere. Auf der anderen Seite verspricht dies höhere Renditen.

Es gibt viele verschiedene Variationen von Unternehmensanleihen: Straight-Cash-Anleihen, Split-Coupon-Anleihen, PIK-Anleihen (Pay-in-Kind), variabel verzinsliche und ansteigende Schuldverschreibungen, verzinsliche Anleihen, Wandelanleihen und Multi-Tranche-Anleihen.

Unternehmensanleihen werden umgangssprachlich auch Corporate Bonds genannt. Diese Art von Anleihen werden bei Unternehmen immer beliebter, da die bestehende Kreditlinie nicht belastet wird. Das aufgenommene Kapital muss erst am Ende der Laufzeit zurückgezahlt werden. Gleichzeitig muss man hier keine Unternehmensteile abgegeben.

Staatsanleihe

Bei einer Staatsanleihe handelt es sich um sogenannte Government Bonds (also Anleihen der öffentlichen Hand). Die meisten gehandelten Anleihen sind Staatsanleihen. Dies wären beispielsweise Bundesanleihen der Republik Deutschland, Länderanleihen und auch Gemeindeanleihen. Auch Bankanleihen (Banking Bonds) können von Kreditinstitute ausgegeben werden und zählen zu den Staatsanleihen.

Bei Staatsanleihen handelt es sich meist um eine langfristige Investition von bis zu mehreren Jahrzehnten. Hier sollte man vor allem auf das Land und dessen Bonität achten. Je besser die Bonität, desto geringer das Risiko.

Ihr Kapital ist gefährdet. Es fallen andere Gebühren an. Weitere Informationen finden Sie unter etoro.com/trading/fees.

Die häufigsten Arten von Anleihen genauer erklärt

U.S. Treasury Bills, Bonds, And Notes

U.S. Treasury Bills, Anleihen und Schuldverschreibungen sind handelbare festverzinsliche Schuldverschreibungen, die vom US-Finanzministerium ausgegeben werden. Diese Anleihen werden von der US-Regierung gesichert, was sie zu einer der sichersten Investitionen auf dem Markt macht. Sie zählen zu den “Staatsanleihen”. Ein weiterer Vorteil ist, dass Anleger in den USA keine staatlichen Einkommenssteuern auf die Zinsen zahlen müssen.

Leider sind U.S. Anleihen einer der schwächsten Performer, wenn es um Profit geht. Jedoch haben fast alle Anleger sie in ihrem Portfolio, weil sie sicher und vorhersehbar sind.

Der Hauptunterschied zwischen den drei Typen von U.S. Anleihen ist ihre Reife. U.S. Treasury Bills sind kurzfristige Wertpapiere, die für ein Jahr oder weniger ausgegeben werden. Die Laufzeit beträgt 2,3,5 und 10 Jahre. Staatsanleihen sind Verpflichtungen mit einer Laufzeit von 30 Jahren.

Kommunale Anleihen

Kommunal Anleihen (umgangssprachlich oft als „Munis“ bezeichnet) sind Wertpapiere, die von Kommunen oder Kommunalverwaltungen ausgegeben werden, um bestimmte Ausgaben wie den Bau von Autobahnen, Brücken oder anderen spezifischen Projekten zu finanzieren.

Auslandsanleihen

Eine ausländische Anleihe ist eine Anleihe, die von einem ausländischen Unternehmen in der Währung des Inlandsmarkts auf einem Inlandsmarkt ausgegeben wird. Die beiden Hauptmerkmale sind, dass die Anleihe an einem ausländischen Finanzmarkt gehandelt wird und auf eine Fremdwährung lautet.

Der Zweck der Anlage in ausländische Anleihen besteht darin, das eigene Portfolio so weit wie möglich zu diversifizieren und Interesse an verschiedenen Währungen zu wecken. Es besteht jedoch ein hohes Währungsrisiko, das von den Wechselkursen abhängt.

Beispielsweise hat ein Anleger japanische Anleihen mit einer Laufzeit von 5 Jahren auf einem Wechselkursniveau von 1 japanischen Yen zu 0,009 Euro gekauft, was bedeutet, dass die Person 0,009 pro Anleihe gezahlt hat. Die Zeit für die Fälligkeit der Anleihen kommt und der Kurs beträgt 1 Japanischer Yen auf 0,007 Euro. Das bedeutet, dass der Anleger nur noch 0,007 pro Anleihe erhält.

Wandelanleihen

Wie bereits erwähnt, handelt es sich bei Wandelanleihen (auch als Cvs = Convertible Bonds bezeichnet) um eine Art von Unternehmensanleihen, die der Inhaber jederzeit in Aktien des Emittenten der Schuldverschreibung umwandeln kann. Die Anzahl der Aktien ist vorgegeben.

Wandelanleihen können immer zu einem bestimmten Kurs in Aktien getauscht werden. Fällt oder steigt der Kurs der Anleihe, so hat das natürlich auch Auswirkungen auf den Aktienkurs, in welche die Wandelanleihe zuvor getauscht wurde.

Für Anleger ist diese Art von Wertpapieren sehr attraktiv, da sie höhere Renditen als Staatsanleihen oder Stammaktien bietet und gleichzeitig eine Aktienoption für den Inhaber bietet. Aus diesem Grund bieten sie jedoch niedrigere Zinssätze als die anderen Unternehmensanleihen.

Anpassungsschuldverschreibungen

Hierbei handelt es sich um Arten von Wertpapieren, die von einem Unternehmen aufgrund des Rekapitalisierungs- oder Restrukturierungsprozesses ausgegeben wurden. Die ausstehenden Schulden der Gesellschaft werden auf die Anpassungsschuldverschreibungen übertragen und an die Anleihegläubiger weitergegeben. Dies ist erforderlich, weil das Unternehmen die Bedingungen seiner Verpflichtungen ändern möchte, um einem Ausfall entgehen zu können. Anpassungsschuldverschreibungen werden nur dann verzinst, wenn das Unternehmen Gewinne erzielt.

Wenn ein Unternehmen Insolvenz anmeldet, bittet es seine Gläubiger um Schutz, um Zahlungen für seine Verpflichtungen zu leisten. Die Gläubiger werden den Wert des Unternehmens untereinander verteilen und liquidieren, aber es wird nicht der volle Betrag der Kredite sein. Das Unternehmen und die Gläubiger werden zusammenarbeiten, um das Unternehmen zu rekapitalisieren, damit es nicht bankrott geht und weiterhin Zahlungen für ihre Kredite leisten.

Junk Bonds

Junk Bonds (auch High Yield Bonds oder spekulative Bonds) sind Unternehmensanleihen mit dem niedrigstmöglichen Rating. Ihre Namen deuten darauf hin, dass es sich um risikoreiche und renditestarke Vermögenswerte handelt, die um ein Vielfaches höhere Zinssätze bieten als Staatsanleihen.

Obwohl sie eine großartige Investitionsoption sind, sollten Anleger vorsichtig mit ihnen umgehen. In der Tat bieten sie höhere Renditen als andere Anleihen und sind weniger volatil als Aktien. Laut den beiden größten Ratingagenturen Moody’s und Standard and Poor’s sind diese Anleihen spekulativ. Dies ist andererseits eine ernsthafte Warnung. Dies bedeutet, dass der Emittent des Unternehmens instabil und steuerlich nicht einwandfrei ist.

Staatsanleihen kaufen

Staatsanleihen der Bundesrepublik

Deutsche Staatsanleihen zählen mitunter zu den sichersten Anleihen mit einer relativ langen Laufzeit zwischen 10 und 30 Jahren. Diese werden auch Bundsanleihen genannt. Im Prinzip verläuft es hier ähnlich wie bei Unternehmensanleihen: Man leiht dem Staat eine gewisse Summe und erhält dafür den Nominalwert (gleichen Geldbetrag) plus einem Nominalzins (fixen Zinsatz) zum vereinbarten Zeitraum zurück.

Somit sind Staatsanleihen eine recht interessante Investition, die sich vor allem bei Ländern mit hoher Bonität lohnen. Auch Staatsanleihen werden, wie Unternehmensanleihen, direkt an der Börse gehandelt. Einige Beispiele für Anleihen kaufen aus Deutschland wären:

- Bund (Deutsche Staatsanleihe mit Laufzeiten bis zu 10,5 Jahren)

- Schatz (Deutsche Staatsanleihe mit kurzer Laufzeit bis zu 2 Jahren)

- BOBL (Deutsche Bunesobligation mit Laufzeiten bis zu 5,5 Jahren)

Voraussetzungen zum Kauf von Staatsanleihen

Wenn man Staatsanleihen kaufen möchte, benötigt man ein Wertpapierdepot. Dies kann man bei einer beliebigen Bank oder einem Broker einrichten. Am Börsentag kann man dann die Staatsanleihen erwerben oder verkaufen.

Wir empfehlen zum Einrichten eines Depots unseren Testsieger eToro.

- Kostenlose Depoteröffnung

- Sicherheit durch Lizenzen & Regulierungen

- Social Trading Funktion

- Hauseigene App für Android und iOS

76% der Konten von Privatinvestoren verlieren beim Trading von CFDs bei diesem Anbieter Geld. Überlegen Sie gründlich, ob Sie es sich leisten können, Ihr Geld durch das Eingehen des hohen Risikos zu verlieren.

Rendite bei Staatsanleihen

Wie bereits erwähnt, zahlen sich vor allem Staatsanleihen eines Staates mit einer hohen Bonität aus. Letzten Endes sind aber mehrere Faktoren davon abhängig, wie hoch die Rendite bei einer Staatsanleihe ausfällt. Hierbei zählen folgende Faktoren:

- Welcher Staat ist der Emittent?

- Wie ist die Bonität des Staates?

- Welcher Kurswert ergibt sich?

- Welche Laufzeit gibt es?

- Wie hoch ist der Nominalzins?

Generell ist die Rendite bei Staatsanleihen geringer, als bei Unternehmensanleihen. Je höher die Bonität eines Staates ist, desto geringer ist das Risiko, aber auch letzten Endes die Rendite. Wer hoch spekulieren möchte, könnte sich Staatsanleihen von Staaten mit niedriger Bonität kaufen.

Dabei ist zu beachten, dass das Risiko bei Weitem höher ist. Wer auf Nummer Sicher gehen möchte, der sollte sich dementsprechend für eine Staatsanleihe entscheiden, dessen Staat eine hohe Bonität aufweist.

Internationale Staatsanleihen kaufen

Besonders interessant sind natürlich auch ausländische Staatsanleihen. Gerade Länder mit einer niedrigen Bonität locken mit hohen Zinsen, was zu einer hohen Rendite führen kann. Gleichzeitig ist damit aber auch ein höheres Risiko verbunden. Sprich: Wer eine internationale Staatsanleihe von einem Staat mit niedriger Bonität kauft, setzt sich dem Risiko aus, dass das eingesetzte Kapital im schlimmsten Fall nicht oder nur zum Teil zurückgezahlt werden kann.

Wenn dem Staat also sprichwörtlich das Geld ausgeht, wird es diesem kaum möglich sein, seine Schuldner zu bezahlen. Deswegen sollte man internationale Staatsanleihen nur mit Vorsicht in Betracht ziehen.

Wer sich jedoch für internationale Staatsanleihen entscheidet, für de gibt es auch Anleihen aus Staaten mit hoher Bonität. Diese wären beispielsweise:

- US T-Bonds (Laufzeiten bis zu 30 Jahren)

- US T-Notes (Laufzeit von 2 bis 10 Jahre)

- UK Gilts (Mittlere bis lange Laufzeit)

Welche Staatsanleihen kaufen: Internationale Staatsanleihen

| Internationale Staatsanleihen | Anleihe Erklärung |

| Griechische Staatsanleihen kaufen | Griechenland ist vor allem bei risikofreudigen Anleger beliebt. In den letzten Jahren kam es zu mehreren Krisen Griechenlands, welche zu einer hohen Staatsverschuldung geführt haben. Das Land scheint sich jedoch wieder erholt zu haben. Die Bonität ist zwar niedrig, die Rendite könnte sich aber auszahlen. |

| US Staatsanleihen kaufen | Amerikanische Staatsanleihen werden auch als Bonds bezeichnet. Das heißt übersetzt einfach Anleihe. Hier sind vor allem die T-Bonds interessant (Treasury Bonds), wobei Treasury für das amerikanische Schatzamt steht. Die Laufzeit bei US Staatsanleihen beträgt in der Regel zwischen 10 und 30 Jahren und sind festverzinsliche Anleihen. |

| Norwegische Staatsanleihen kaufen | Wenn man Staatsanleihen aus Norwegen kaufen möchte, hat man einen Vorteil: Norwegen schneidet bei den relevantesten Indizes sehr gut ab. Das Land hat ein AAA Rating. Staatsausgaben für die Bereiche Bildung, Gesundheit, Altersvorsorge und Militär sind relativ hoch. Zudem hat Norwegen den Status als eines der sichersten Emittenten von Anleihen weltweit. |

| Italienische Staatsanleihen kaufen | Italien steckte nicht zuletzt aufgrund der Corona Pandemie in einer Krise. Auch in den vergangenen Jahren hatte das Land mit Schulden zu kämpfen, was zu einer relativ niedrigen Bonität führt. Die Nachfrage an Italiens Staatsanleihen ist jedoch aufgrund steigender Kurse sehr hoch. Das Risiko hier ist jedoch nicht zu unterschätzen. |

| Russische Staatsanleihen kaufen | In Russland ist man auf Einnahmen aus Ölexporten angewiesen, jedoch gibt es hier mehrere Risiken. Zum einen wäre das die russische Föderation und deren Währung der Rubel. Zinstechnisch gesehen ist Russland jedoch ein wahres Schnäppchen – welches aber eben nicht ohne Risiko daherkommt. |

Kosten beim Kauf von Staatsanleihen

Wie auch bei Unternehmensanleihen muss man beim Kauf von Staatsanleihen mit Kosten rechnen. Wie auch bei anderen Anleihen sollte man darauf achten, dass die Kontoführungs– und Depotkosten möglichst gering sind. Bei unserem Testsieger eToro zahlt man beispielsweise keine Depotgebühren und auch keine Ordergebühren.

Bei der Auswahl des Depots sollte man also darauf achten, wie hoch die Gebühren sind, bevor man sich zum Kauf von Anleihen entscheidet. Außerdem sollte man auch beim Kauf von internationalen Staatsanleihen auf die Währungsumrechnung Acht geben.

Staatsanleihen oder Unternehmensanleihen kaufen?

Unternehmensanleihen verdienen daher immer einen höheren Zinssatz als Staatsanleihen. Die Renditen hochwertiger Unternehmensanleihen sind in der Regel 1 bis 2 Prozent höher als die Renditen für Staatsanleihen. Im Gegensatz dazu weisen Anleihen mit niedriger Bonität in der Regel einen viel höheren Spread als US-Staatsanleihen auf.

Der Grund, warum Anleihen dazu neigen, die Volatilität innerhalb eines Portfolios neben Aktien zu verringern, liegt in ihrer negativen Korrelation mit Aktien. In den letzten 30 Jahren hatten langfristige Staatsanleihen eine ziemlich verlässliche negative Korrelation zu Aktien von durchschnittlich etwa -0,5, verglichen mit 0,1 bei Unternehmensanleihen.

Es wurde festgestellt, dass diese negative Korrelation von Staatsanleihen in Zeiten von Marktturbulenzen sogar verstärkt wird. Dies ist auf den berühmten Verhaltenseffekt „Flucht in die Sicherheit“ zurückzuführen, bei dem Anleger bei fallenden Aktien zu Anleihen (insbesondere Staatsanleihen) strömen und dadurch den Preis für Staatsanleihen erhöhen. Ein Portfolio mit Staatsanleihen sollte in Zeiten von Marktturbulenzen ein Portfolio mit Unternehmensanleihen zuverlässig übertreffen.

Darüber hinaus hat uns die Finanzkrise von 2008 gezeigt, dass Unternehmensanleihen in Zeiten von Marktturbulenzen tatsächlich ein erhebliches Liquiditätsrisiko darstellen. Das Kreditrisiko für Staatsanleihen beträgt im Wesentlichen Null.

Aufgrund der inhärent höheren Volatilität von Unternehmensanleihen hat sich gezeigt, dass das Halten von Unternehmensanleihen gegenüber Staatsanleihen im Wesentlichen einer zusätzlichen Gewichtung von 2 Prozent gegenüber Aktien entspricht. Unternehmensanleihen sind also ein halber Weg zwischen Aktien und Staatsanleihen. Ein Portfolio mit Aktien und Anleihen erfordert ausnahmslos eine höhere Allokation von Unternehmensanleihen (im Vergleich zu Staatsanleihen) bei gleichem Grad an Volatilitätsreduzierung.

Die wichtigsten Aspekte zusammengefasst:

- Unternehmensanleihen sind volatiler als Staatsanleihen, besitzen dafür aber auch einen höheren Zinssatz.

- In den USA sind Zinsen aus Staatsanleihen von staatlichen und lokalen Steuern befreit. In Deutschland müssen sowohl auf die Zinsen von Staatsanleihen als auch auf Unternehmensanleihen steuern gezahlt werden.

- Staatsanleihen bieten eine zuverlässigere geringere Korrelation zu Aktien als Unternehmensanleihen.

- Im Vergleich zu Unternehmensanleihen hat ein traditionelles 60/40 Portfolio mit Staatsanleihen in der Vergangenheit zu höheren Renditen, geringerer Volatilität, höheren risikobereinigten Renditen und geringeren Drawdowns geführt.

- Viele Anleger halten Unternehmensanleihen einfach aufgrund der Bequemlichkeit, Beliebtheit und Verfügbarkeit von Gesamtanleihenmarktfonds, welche eine gewisse Allokation von Unternehmensanleihen enthalten.

- Staatsanleihen sollten Unternehmensanleihen in einem langfristig diversifizierten Portfolio vorzuziehen sein.

- Kostenlose Kontoeröffnung

- Sicherheit durch Lizenzen & Regulierungen

- Hauseigene App für Android und iOS

Ihr Kapital ist gefährdet. Es fallen andere Gebühren an. Weitere Informationen finden Sie unter etoro.com/trading/fees.

Fremdwährungsanleihen kaufen

Eine US Dollar-Anleihe, die noch eine Restlaufzeit von einem Jahr hat, wird erworben. Der Kurs, der auch der Kaufkurs ist, liegt bei 96 Prozent. Der Kupon beträgt zudem 2 Prozent. Die Rendite beträgt, sofern die Anleihe zur Fälligkeit in einem Jahr getilgt wird, 6,25 Prozent. Stürzt der Kurs des US Dollar zum Euro aber um 3 Prozent ab, so bleibt am Ende nur noch die Hälfte der erwartenden Rendite.

Fakt ist: Fremdwährungsanleihen sind natürlich interessant, aber auch durchaus gefährlich – dies deshalb, weil nur schwer eingeschätzt werden kann, wie sich so manche Währungen entwickeln.

Auch hier gilt: Je höher das Risiko, desto höher die Rendite.

Das Zinsänderungsrisiko

Anleihen sind auch für chancenorientierte oder risikoaffine Anleger interessant. Dies deshalb, weil es das sogenannte Zinsänderungsrisiko gibt. Erkennt man die damit verknüpfte Chance, so entwickelt sich die Anleihe zu einem ergiebigen Betätigungsfeld für den Trader.

Wichtig ist, dass man die Anleihe bis zum Laufzeitende, also bis zu der Tilgung, behält. Potentiell renditeträchtiger und interessanter kann jedoch der Anleihetrade sein – das heißt, der Kauf und Verkauf der Anleihe findet vor der Fälligkeit statt. In diesem Fall nehmen vor allem die Marktkräfte einen extrem großen Einfluss auf den Kurs der Anleihe – allen voran der Marktzins, der unter dem Einfluss von Konjunktur und Notenbanken steht.

Die Zinsen fallen, die Kurse steigen

Immer dann, wenn der Marktzins fällt, steigt die Attraktivität der an der Börse befindlichen Anleihen und somit auch deren Börsenkurs.

Wenn der Marktzins steigt, so sinkt die Anleihen-Attraktivität und in weiterer Folge auch der Börsenkurs.

Jedoch geht mit dem Näherkommen des Laufzeitendes eine magische Wirkung von Anleihen aus, sofern ein Rückzahlungskurs von 100 Prozent erreicht wird. Es sieht fast so aus, als würde der Anleihekurs dieser Marke förmlich schon entgegenstreben.

Ihr Kapital ist gefährdet. Es fallen andere Gebühren an. Weitere Informationen finden Sie unter etoro.com/trading/fees.

Ziele einer Anleiheninvestition

Zu Beginn geht es um die Frage, welche persönlichen Ziele verfolgt werden. Am Ende stehen, sofern man sich für Anleihen interessiert, nur zwei Möglichkeiten zur Verfügung – hohe Rendite durch ein riskantes Traden oder mehr Sicherheit, weil man sich für eine langfristige Veranlagung entschieden hat.

Hohes Risiko = hohe Gewinne

Geringes Risiko = geringere Gewinne

Anleihen haben den Ruf einer risikoarmen Kapitalanlage – das ist auch, mit ein paar Ausnahmen, absolut richtig. Sie werden vorwiegend dann empfohlen, wenn es darum geht, das Risiko des Aktiendepots zu reduzieren. Das heißt, man will mit den Anleihen keine höheren Renditen erzielen, sondern sich risikoarme wie auch langfristige Komponente in das Portfolio integrieren, sodass dieses an Stabilität gewinnt.

Während sich hinter risikoreichen Anleihen Emittenten mit einer geringen Bonität befinden, ist es hier jedoch wichtig, dass man darauf achtet, dass die Anleihen von einem seriösen Emittenten ausgegeben wurden. Auch Staatsanleihen von einem Staat mit hoher Bonität bringt ein geringeres Risiko mit sich.

Gebühren beim Kauf von Anleihen

Am Ende spielt es jedoch keine nennenswerte Rolle, ob man als Fondssparer selbst einzelne Anleihen kauft oder mitunter auf Rentenfonds setzt. Vor allem dann, wenn man sich im Anleihebereich aufhält, kommt die seit Jahren bewährte Kaufmannsregel zum Zug:

„Im Einkauf liegt der Gewinn.“

Da die Gewinne, verglichen mit Aktienanlagen, jedoch geringer ausfallen, ist es wichtig, dass man immer einen Blick auf die Order- wie Transaktionskosten wirft.

Somit sollte man, bevor man Anleihen erwirbt, auch im Vorfeld ein Bild über die möglichen Gebühren machen, die anfallen können. Je höher die Gebühren sind, umso geringer fällt der Gewinn aus.

Für wen eignet sich der Kauf von Anleihen

Wenn Anleger jünger sind und längere Zeit vor sich haben, damit das Portfolio an Wert gewinnt, wird häufig empfohlen, das Portfolio nach Aktien zu gewichten. Wenn man älter ist und sich dem Ruhestand nährt, sollte sich das Portfolio normalerweise weg von Aktien verschieben. Das eigene Komfortniveau mit Risikobereitschaft sowie die eigenen finanziellen Ziele sind dabei die wichtigsten Eigenschaften, welche die Allokationen beeinflussen. Bei einer Anleihe handelt es sich in der Regel um eine ausgesprochen sichere Geldanlage.

Kursveränderungen fallen moderater als bei den Aktien aus. Das ist auch der Grund, warum sich sicherheitsorientierte Anleger in der Regel für Anleihen und gegen Aktien entscheiden. Die Anleger können sich auch, anders als bei den festverzinslichen Wertpapieren, schon vor der Fälligkeit bzw. dem Laufzeitende von der Anleihe trennen. In diesem Fall muss das Papier nur über die Börse verkauft werden.

Schlussendlich sind die traditionellen Finanzprodukte, so etwa das Tages- wie Festgeld oder auch das Sparbuch, unattraktiv geworden, weil in naher Zukunft kein Ende der Niedrigzinspolitik zu erwarten ist. Aus diesem Grund braucht es für sicherheitsorientierte Anleger eine Alternative.

Möchte man also kein hohes Risiko eingehen, jedoch dennoch eine bessere Verzinsung als beim Tages- oder Festgeld, so scheinen Anleihen eine durchaus interessante Option darzustellen.

Anleihen eignen sich für:

- Prinzipiell alle Arten von Anleger

- Sicherheitsorientierte Anleger

- Ältere Anleger

Ihr Kapital ist gefährdet. Es fallen andere Gebühren an. Weitere Informationen finden Sie unter etoro.com/trading/fees.

Anleihen Muster Portfolio

Die wohl bekannteste Anlagestrategie für Risikoaverse Anleger strebt eine Gesamtrendite durch das Engagement in einem diversifizierten Portfolio aus Aktien- und Anleihen mit einem geringen Risiko an. In diesem Zusammenhang wird häufig von einem 70 / 30 Portfolio gesprochen.

- Das bedeutet ein Portfolio dazu zu 70 % Aktien und zu 30 % aus Anleihen besteht.

In diesem Musterdepot werden die Anleihen in der Regel durch ein Anleihen ETF abgedeckt. Eine Möglichkeit ist zum Beispiel der SPDR Bloomberg Barclays Global Aggregate Bond EUR UCITS ETF. Der zugrunde liegende Anleihenindex umfasst mehr als 20.000 Anleihen. Der SPDR Bloomberg Barclays Global Aggregate Bond EUR UCITS ETF umfasst Staatsanleihen und Unternehmensanleihen. Außerdem werden Industrie- und Schwellenländer abgedeckt. Da sich dieses Portfolio an defensive Anleger richtet, handelt es sich ausschließlich um Anleihen mit Investment Grade Rating.

Für den Aktienanteil bietet sich ebenfalls ein ETF an. Ein beliebtes diversifiziertes ETF ist der Vanguard FTSE All-World UCITS ETF. Beim All World ETF handelt es sich ebenfalls um Aktien aus allen Sektoren sowie aus Industrie- und Schwellenländern. Der Index umfasst mehr als 3.500 Aktien.

| ETF Name | TER | Gewichtung | WKN | ISIN |

| Vanguard FTSE All-World UCITS ETF | 0,22 % | 70 % | A2PKXG | IE00BK5BQT80 |

| SPDR Bloomberg Barclays Global Aggregate Bond UCITS ETF – EUR DIS | 0,10 % | 30 % | A2H8NQ | IE00BF1QPL78 |

Die Vor- und Nachteile von Anleihen

Wie wir bereits erklärt haben, sind Anleihen festverzinsliche Anlagen, welche über einen bestimmten Zeitraum Zinsen zahlen und dann am Ende der Laufzeit das Kapital dem Anleger zurück geben. Anleihen werden von Unternehmen und Regierungen verwendet, um Geld durch Kredite von Investoren zu beschaffen. Wo aber liegen die Vorteile oder Nachteile beim Investment in Anleihen?

Die Vorteile von Anleihen

- Anlagerenditen sind fest: Anleger erhalten einen festen Zinssatz und das Kapital wird bei Fälligkeit der Anleihe zurückgegeben. Dadurch wissen Anleger genau, wie hoch die Rendite sein wird.

- Anleihen sind im Vergleich zu Aktien weniger riskant: Neben dem Erhalt von vorher bekannten Anlagerenditen werden Anleihegläubiger im Falle einer Liquidation zu erst gegenüber den Aktionären ausgezahlt. Außerdem sind die Ausfallzeiten von Staatsanleihen quasi nicht existent.

- Weniger Volatil: Der Wert einer Anleihe kann zwar je nach aktuellen Zins- und Inflationsraten schwanken, ist jedoch im Vergleich zu Aktien im Allgemeinen stabiler.

- Anleihen haben klare Ratings: Im Gegensatz zu Aktien werden Anleihen von Ratingagenturen wie Standard & Poor’s und Moody’s öffentlichbewertet. Dies gibt den Anlegern mehr Sicherheit bei der Auswahl einer Anleihe. Trotzdem sollten Anleger natürlich ihre eigenen Untersuchungen und Due Diligence-Prüfungen durchführen.

Die Nachteile von Anleihen

- Anlagerenditen sind fest: Dies ist nicht nur ein Vorteil. Feste Anlagerenditen bieten zwar eine höhere Sicherheit für Anleger, sind jedoch auch ein Nachteil, da Anleger dadurch auf die höheren potenziellen Gewinne von beispielsweise Aktien verzichten.

- Anleihen erfordern größere Investitionssummen: Während einige Anleihen für relativ niedrige Beträge (1.000 Euro) gekauft werden können, erfordern einige Anleihen möglicherweise größere Beträge, was sie für einige Anleger unerreichbar macht.

- Anleihen sind weniger liquide im Vergleich zu Aktien: Einige Anleihen mögen hochliquide sein, wie die vom US-Finanzministerium und großen Unternehmen. Aber Anleihen, die von einem kleineren, weniger finanziell stabilen Unternehmen ausgegeben werden, sind möglicherweise weniger liquide, da weniger Menschen bereit sind, sie zu kaufen. Auch Anleihen mit sehr hohen Nennwerten sind in der Regel weniger liquide, da der Pool potenzieller Käufer kleiner ist.

- Direktes Zinsrisiko: Die Zinssätze wirken sich anders als bei Aktien deutlich direkter auf den Wert von Anleihen aus. Wenn Anleger nur Zinszahlungen erhalten und die Anleihe bis zur Fälligkeit halten möchten, hat dies möglicherweise keine Auswirkungen. Aber ansonsten sind Anleihegläubiger einem höheren Zinsrisiko ausgesetzt.

Worauf sollte man beim Kauf von Anleihen achten

Anleihen sind, das wird sogar der Laie relativ schnell bemerken, einfach zu verstehen. Mit den grundlegenden Kennziffern wird ein souveräner Einblick in die Risiken wie Chancen des Papiers erlaubt. Doch welche Kennzahlen sind besonders von Bedeutung?

Der Kupon

Die klassische Anleihe verspricht regelmäßige Zinszahlungen. Die Höhe wird Kupon genannt.

Jedoch muss an dieser Stelle gesagt werden, dass der Kupon aber nichts mit der Rendite zu tun hat – leider wird das von vielen Einsteigern aber verwechselt. Der Unterschied?

Der Kupon sowie auch die Zinstermine stehen von Anfang an fest – das heißt, abgesehen von exotischen Ausnahmen, wird sich während der Laufzeit nichts verändern.

Die Rendite hängt jedoch mit dem Börsenkurs zusammen – und hier weiß man, dass es immer wieder zu Schwankungen kommen kann.

Der Grund ist relativ schnell erklärt: Man muss dann einen geringeren Geldbetrag aufwenden, damit in der Zukunft stets derselbe Kupon erhalten wird.

Die Nullkuponanleihen

Die Nullkuponanleihen, die man auch als Zerobonds bezeichnet, stellen eine eigene Spezies dar. Eine derartige Anleihe heftet nämlich keinen Kupon an, sodass es gar nicht zu einer jährlichen Zinszahlung kommt. Stattdessen erfolgen Rück- wie Zinszahlungen zur Fälligkeit der Anleihe.

Nullkuponanleihen notieren an der Börse zu extrem niedrigen Kursen und haben zudem auch noch eine geringere Restlaufzeit. Das sogenannte Zins-Äquivalent ergibt sich aus der Differenz zwischen dem erhöhten Tilgungspreis und dem niedrigen Ausgabekurs.

Floater anstelle des Festkupons

In den letzten Jahren sind diverse Anleihe-Variationen auf den Markt gekommen. Etwas älter ist der sogenannte „Floater“. In diesem Fall variiert der Herausgeber den Kupon.

Das heißt, es gibt Anleihen, deren Kupon an die jährliche Inflation, die Teuerungsrate, gebunden ist.

Die Rendite

- Die Laufzeit der Anleihe,

- Der Kaufkurs,

- Die Höhe der Zinszahlungen sowie

- Der Rückkaufkurs ein.

Zu beachten ist jedoch, dass die Renditeberechnung unterstellt, dass die Anleihe auch bis zu der Fälligkeit gehalten wird.

Zudem muss berücksichtigt werden, dass die Renditeerwartung davon abhängt, wie lange die Restlaufzeit ist und wie es um die Finanzkraft des Unternehmens bestellt ist.

Der Nominalwert

Der Nominalwert bzw. der Nennwert gibt dem Anleger jenen Wert an, zu dem er am Ende das Kapital zurückerhält. Der Nennwert fast aller Anleihen liegt bei 1.000 Euro.

Der Nennwert bildet zudem auch gleich die Mindeststückelung beim Anleihekauf. 50.000 Euro oder 100.000 Euro sind weitere gebräuchliche Nennwerte, scheiden aber aufgrund der Höhe für zahlreiche Privatanleger aus.

Der Kurswert

Der Kurswert ist der sogenannte Börsenkurs der Anleihe. Dieser wird aber nicht in Euro und/oder Cent angegeben, sondern immer in Prozent des Nennwerts.

- Notiert das Papier also bei 100 Prozent, so entspricht das in weiterer Folge dem Nennwert. Dieser Umstand wird vom Experten als „zu pari“ bezeichnet.

- Befindet sich der Börsenkurs unter dem Nennwert, so redet man in weiterer Folge von „unter pari“.

- Von „über pari“ wird dann gesprochen, wenn sich der Börsenkurs über dem Nennwert befindet.

Die Laufzeit

Bei fast allen Anleihen steht schon bei der Herausgabe fest, wie lange die Laufzeit sein wird – es gibt also einen im Vorfeld bestimmten Tilgungstermin. Das ist deshalb von Vorteil, da Anleihen so zu einem sehr angenehmen wie auch gut planbaren Investment werden.

Anleihen Laufzeit vs. Kupons

Je länger die Restlaufzeit ist, desto stärker reagiert der Börsenkurs auf Änderungen des Marktzinses. Zu beachten ist, dass die nominelle Höhe der Kuponzahlung aber unberührt bleibt – so auch die Rückzahlung zu der Fälligkeit.

Schwankungen, die zwischendurch auftreten können, spielen für Langfristanleger aber keine große Rolle – wer ein aktiver Anleihe-Trader ist, der kann die Schwankungen aber auch gezielt für eine noch höhere Rendite nutzen.

Zinsänderungsrisiko

Die Anleihe hat eine Restlaufzeit von zehn Jahren. Kapitalmarktzins und Kupon liegen aktuell bei je 2 Prozent. Aus diesem Grund ist es ratsam, dass das festverzinsliche Papier bei 100 Prozent notiert. Möchte man jetzt 10.000 Euro anlegen, so muss man weder Ab- oder Aufgeld bezahlen. Mit dieser Summe kommt man eben „zu pari“ zum Zug.

Plötzlich klettert der Marktzins aber von 2 Prozent auf 3 Prozent. Auch wenn in diesem Fall der Kupon in der Höhe von 2 Prozent erhalten bleibt, so verringert sich aber der Wert der künftigen Erträge. Der Aktienkurs könnte auf unter 91 Prozent fallen – somit ein Minus von rund 10 Prozent verbuchen. Jedoch ist das Szenario auch umgekehrt möglich: Wäre der Marktzins von 2 Prozent auf 1,0 Prozent gesunken, hätte der Anleger einen Gewinn von 10 Prozent realisieren können.

Das Zinsänderungsrisiko kann aber auch ausgeschaltet werden. In diesem Fall einfach auf eine Anleihe mit variablem Kupon greifen, sodass die Reaktionen auf etwaige Änderungen des Marktzinses geringer ausfallen.

Das Rating

Bei einer Anleihe handelt es sich im Kern um einen an der Börse gehandelten Kredit. Das bedeutet in weiterer Folge, dass die Kreditwürdigkeit des Kreditnehmers, also dem Herausgeber der Anleihe, eine entscheidende Bedeutung zukommt.

Wenn man Staatsanleihen kaufen möchte, gilt das zudem das Gleiche. Auch hier sollte das Rating und auch die Bonität berücksichtigt werden.

Um sicher zu sein, dass es sich um einen seriösen wie vertrauensvollen Kreditnehmer handelt, muss die Bonität ermittelt werden – das muss man jedoch nicht selbst, sondern das erledigen Kredit- wie auch Ratingagenturen. Ob Standard & Poor’s, Creditreform, Moody’s oder auch Fitch – sie befassen sich mit den Herausgebern der Anleihen und vergeben sodann das Ratingsymbol.

| Rating | Bedeutung |

| AAA | Beste Qualität, höchste Sicherheit. |

| AA+ / AA / AA- | Hohe Sicherheit für Tilgung und Zinszahlung. |

| A+ / A / A- | Es liegt eine angemessene Qualität bei zahlreichen günstigen Eigenschaften vor, sofern die Wirtschaftslage gleich bleibt. |

| BBB+ / BBB / BBB- | Mittlere Qualität mit spekulativen Elementen. |

| BB+ / BB / BB- | Spekulative Elemente; Tilgung wie Zinszahlung sind, sofern sich das Wirtschaftsumfeld ändert, nicht mehr sicher. |

| B+ / B / B- | Spekulativ; ausgesprochen hohes Risiko. Die Zahlungserwartung ist, auf lange Sicht gesehen, gering. |

| CCC+ / CCC / CCC- | Sehr niedrige Qualität; der Herausgeber der Anleihe befindet sich bereits in finanziellen Schwierigkeiten |

| CC | Hochspekulativ. Tilgung wie Zinszahlung sind wenig wahrscheinlich. |

| C | Hochspekulativ; ein sehr notleidender Titel. |

| D | Zahlungsunfähig; mitunter ist bereits auch schon ein offener Zahlungsausfall eingetreten. |

Momentan beliebte Anleihen

| Anleihe | Restlaufzeit | Rendite p.a. |

| 4,500% Homann Holzwerkstoffe GmbH 2026 | Mehr als 5 Jahre | 3,82 % |

| 8,500% R-Logitech S.A.M. 2023 | Mehr als 1 Jahr | 13,05 % |

| 5,500% EYEMAXX Real Estate AG 2023 | Mehr als 1 Jahr | 26,52 % |

| 7,500% Ekosem-Agrar AG 2024 | Mehr als 2 Jahre | 7,39 % |

| 5,500% EYEMAXX Real Estate AG 2024 | Mehr als 3 Jahre | 20,54 % |

| 1997 (2027) Bund | Mehr als 5 Jahre | 6,50 % |

| 2000 (2030) Bund | Mehr als 9 Jahre | 6,25 % |

| 2014 (2046) Bund | Mehr als 20 Jahre | 2,50 % |

Ihr Kapital ist gefährdet. Es fallen andere Gebühren an. Weitere Informationen finden Sie unter etoro.com/trading/fees.

Alternativen zu Anleihen

Anleihen sind immer eine ausgesprochen interessante Wertpapierklasse – am Ende stellen sie immer eine Bereicherung für jedes einzelne Depot dar.

Anleihe oder Anleihenfonds

Am Ende ist es keinesfalls eine Frage des guten Geschmacks, ob die Anleihen selbst ausgewählt oder die Auswahl einem Fondsmanager überlassen bleibt, der dafür eine Gebühr verlangt. Entscheidet man sich für Anleihefonds, so darf man sich freuen:

Man investiert bereits mit dem Kauf eines Fondsanteils in mehrere Anleihen. Diese als Diversifikation (Streuung) bekannte Strategie senkt zudem das Investment-Risiko.

Vor allem auch dann, wenn der Fondsmanager Anleihen verschiedener Bonitäten, Regionen wie Laufzeiten in das Depot nimmt.

Möchte man höhere Renditen erzielen, so ist es wichtig, dass man die Auswahl wie auch die regelmäßige Anpassung einem Fondsmanager überlässt, der auch über eine langjährige Erfahrung verfügt.

Man sollte auch bei der Abwicklung kompromisslos sein – Rentenfonds sollten nur bei einer Depotbank gekauft werden, sofern günstige Ordergebühren und eine kostenlose Kontoführung garantiert werden.

Zudem sollte keinesfalls der Ausgabeaufschlag außer Acht gelassen werden – hier handelt es sich um einen ausgesprochen wichtigen Kostenfaktor.

Anleihen ETF

Beim Anleihen ETF muss man sich nicht selbst um die Auswahl der passenden Anleihen kümmern. Kauft man einen Anleihefonds, so übernimmt die Entscheidung, welche Anleihen gekauft werden, der Fondsmanager. Bei einem Anleihen ETF gibt der Leitindex die Anleihen vor. Der Vorteil? Man investiert mit einem einzigen Papier in gleich viele Anleihen, sodass das Einzelwertrisiko und in weiterer Folge das Anlagerisiko gesenkt werden kann.

Wie kaufe ich Anleihen ETFs

Wie bereits erwähnt, werden Anleihen ETFs im Gegensatz zu einzelnen Anleihen, welche von Anleihenmaklern in der Regel außerbörslich verkauft werden, den ganzen Tag über an einer zentralen Börse gehandelt. Die Struktur traditioneller Anleihen erschwert es den Anlegern, eine Anleihe mit einem attraktiven Preis zu finden. Anleihen ETFs vermeiden dieses Problem, indem sie an wichtigen Indizes wie der New York Stock Exchange handeln. Aus diesem Grund können Anleger Anleihen ETFs in Deutschland über traditionelle Online Broker wie beispielsweise eToro kaufen.

Auf diese Weise können sie Anlegern die Möglichkeit bieten, sich mit der Leichtigkeit und Transparenz des Aktienhandels am Rentenmarkt zu engagieren. Anleihen ETFs sind auch liquider als einzelne Anleihen und Investmentfonds, die nach Marktschluss zu einem Preis pro Tag gehandelt werden. Und in Zeiten der Not können Anleger ein Anleiheportfolio handeln, auch wenn der zugrunde liegende Anleihemarkt nicht gut funktioniert. Außerdem erlauben Anleihen ETFs den Kauf von Anleihen ETFs per Sparplan.

Anleihen ETFs zahlen Zinsen durch eine monatliche Dividende aus, während etwaige Kapitalgewinne durch eine jährliche Dividende ausgezahlt werden. Aus steuerlichen Gründen werden diese Dividenden entweder als Ertrag oder als Kapitalgewinn behandelt.

US-Anleihen ETFs verzeichneten 2020 ein Rekordjahr. US-Anleihen ETFs erwirtschafteten im Jahr 2020 mehr als 160 Mrd. US-Dollar. Im Oktober 2019 überstieg das verwaltete globale Anleihen ETF Vermögen 1 Billion US-Dollar und im Oktober 2020 gehören Anleihen ETFs zu den am schnellsten wachsenden Kategorien im Asset Management.

Moment beliebte Anleihen ETFs

| Symbol | Anleihen ETF | Expense Ratio | Gründungsdatum |

| AGG | iShares Core U.S. Aggregate Bond ETF | 0,04 % | 22. September 2003 |

| BND | Vanguard Total Bond Market ETF | 0,04 % | 10. April 2007 |

| LQD | iShares iBoxx $ Investment Grade Corporate Bond ETF | 0,14 % | 26. Juli 2002 |

| VCIT | Vanguard Intermediate-Term Corporate Bond ETF | 0,05 % | 23. November 2009 |

| VCLT | Vanguard Long-Term Corporate Bond ETF | 0,05 % | 23. November 2009 |

iShares Core US Aggregate Bond ETF (AGG)

Dieser ETF bietet ein breit angelegtes Engagement in US-Anleihen mit Investment-Grade-Rating, was AGG zu einem Baustein für jeden Anleger macht, der ein ausgewogenes langfristiges Portfolio aufbaut, sowie zu einem potenziell attraktiven sicheren Hafen für Anleger, die Geld aus den Aktienmärkten ziehen möchten.

Während AGG möglicherweise ein One-Stop-Shop für festverzinsliche Wertpapiere sein kann, wird empfohlen, die Zusammensetzung dieses Fonds genau zu betrachten. Viele mögen die signifikanten Zuweisungen an MBS und Treasuries für ihre Renditeziele als etwas unzureichend empfinden. Ein erhöhtes Engagement in Unternehmensanleihen kann zu einem besseren Gleichgewicht und einer attraktiveren Rendite führen. Während AGG Hunderte einzelner Wertpapiere umfasst, hält dieser ETF tatsächlich nur einen Bruchteil der Anleihen, aus denen sich die zugrunde liegende Benchmark zusammensetzt.

Die verwendete Stichprobenstrategie vermeidet illiquide Probleme, kann jedoch zu Tracking Error führen. AGG ist in Bezug auf die Liquidität unübertroffen, aber Anleger können ein ähnliches Engagement zu geringeren Kosten erzielen. BND und LAG versuchen beide, dieselbe Benchmark zu replizieren, verlangen jedoch niedrigere Kostenquoten. Für Anleger, die Zinseszinsen und Tracking Error vermeiden möchten, ist der breit angelegte BND möglicherweise eine bessere Option für das Engagement in US-amerikanischen festverzinslichen Wertpapieren.

Vanguard Total Bond Market Index Fund (BND)

Der Vanguard Total Bond Market Fund bildet den Bloomberg Barclays US Aggregate Float Adjusted Index ab. Zu den Top-Positionen zählen Anleihen der Federal National Mortgage Association, T-Notes und Staatsanleihen. Wie AGG hält BND nur Vermögenswerte mit einem Rating von AAA-BBB. Wertpapiere der ETF Anleihen aller Laufzeiten hält, ist es am kurzen Ende der Kurve stark gewichtet. BND könnte eine gute Wahl für Anleger sein, die derzeit nur ein geringes bis gar kein Engagement in Anleihen haben und versuchen, ihre Positionen in diesem Segment in einer Vielzahl von Sektoren weitgehend zu erhöhen.

iShares iBoxx $ Investment Grade Unternehmensanleihen-ETF

Dieser ETF ist die beliebteste Option für Anleger, die ein Engagement in Unternehmensanleihen mit Investment-Grade-Rating anstreben. LQD ist wahrscheinlich für kurzfristige Händler von begrenztem Nutzen, welche es vorziehen, extremere Enden des Risikospektrums zu nutzen, um von kurzfristigen Bewegungen der Vermögenspreise und der Risikotoleranz zu profitieren. Dieser ETF sollte jedoch für diejenigen, die ein langfristiges Portfolio aufbauen, sehr nützlich sein.

Das Engagement in Unternehmensanleihen kann attraktive Renditen ohne übermäßige Risiken liefern. LQD kann insbesondere für diejenigen hilfreich sein, die an AGG oder BND beteiligt sind und die relativ geringen Allokationen dieser aggregierten Produkte in Unternehmensanleihen verstärken. Während der LQD über das Laufzeitspektrum verteilt ist, haben Anleger Optionen für ein detaillierteres Engagement in langfristigen (VCLT) oder kurzfristigen (SCPB, VCSH) Unternehmensanleihen. LQD ist äußerst kosteneffizient und bietet ein beeindruckend tiefes Portfolio an festverzinslichen Wertpapieren.

Vanguard Intermediate-Term Corporate Bond Index Fund (VCIT)

VCIT bietet ein Engagement in Unternehmensanleihen mit Investment-Grade-Rating, die in der Mitte des Laufzeitspektrums liegen, wodurch ein moderates Zins- und Kreditrisiko erzielt wird. Wie die meisten Vanguard ETFs gehört VCIT zu den kostengünstigsten in seiner ETF Kategorie. VCIT könnte für Anleger nützlich sein, welche die Rendite festverzinslicher Wertpapiere verbessern möchten, aber zögern, die Duration zu stark zu verlängern.

Mittelfristiger Laufzeit heißt zwischen fünf und zehn Jahren. Der Anleihen ETF konzentriert sich auf Industrie-, Versorgungs- und Finanzunternehmen, wobei einige der größten Beteiligungen CVS Health, AbbVie, Verizon und Wells Fargo umfassen.

Vanguard Long-Term Corporate Bond ETF (VCLT)

VCLT bietet ein Engagement in Unternehmensanleihen mit Investment-Grade-Rating, die gegen Ende des Laufzeitspektrums fallen, wodurch ein moderates Kreditrisiko und ein ausreichendes Zinsrisiko erzielt wird. Wie die meisten Vanguard ETFs gehört auch VCLT zu den kostengünstigsten in seiner ETF Kategorie. VCLT kann für Anleger nützlich sein, welche die Rendite festverzinslicher Wertpapiere verbessern möchten und bereit sind, die Laufzeit ihres Portfolios zu verlängern, um dies zu tun.

Wie kann ich Anleihen kaufen?

Anleger können einzelne Anleihen über einen Broker oder direkt von einer emittierenden staatlichen Stelle kaufen. Es ist wichtig zu beachten, dass einzelne Anleihen als Ganzes gekauft werden müssen. Die meisten Anleihen werden in Schritten von 1.000 Euro ausgegeben. Anleger müssen also ihr Brokerage Kontos mit mindestens diesem Betrag aufladen, um loszulegen. Eine günstigere Alternative kann der Kauf von Anleihen ETFs sein. Auch dies ist über einen Online Broker möglich.

Wer also Anleihen, Anleihen ETFs oder andere Finanzinstrumente kaufen möchte, muss sich dafür im ersten Schritt über die Wahl eines Online Brokers informieren. Wir empfehlen für den Kauf von Anleihen unseren Online Broker Testsieger eToro. Der Anbieter eToro überzeugt neben sehr günstigsten Preisen auch mit einem reichhaltigen Produktportfolio. Außerdem ist der Anbieter eToro von einer offiziellen Finanzbehörde reguliert und lizenziert.

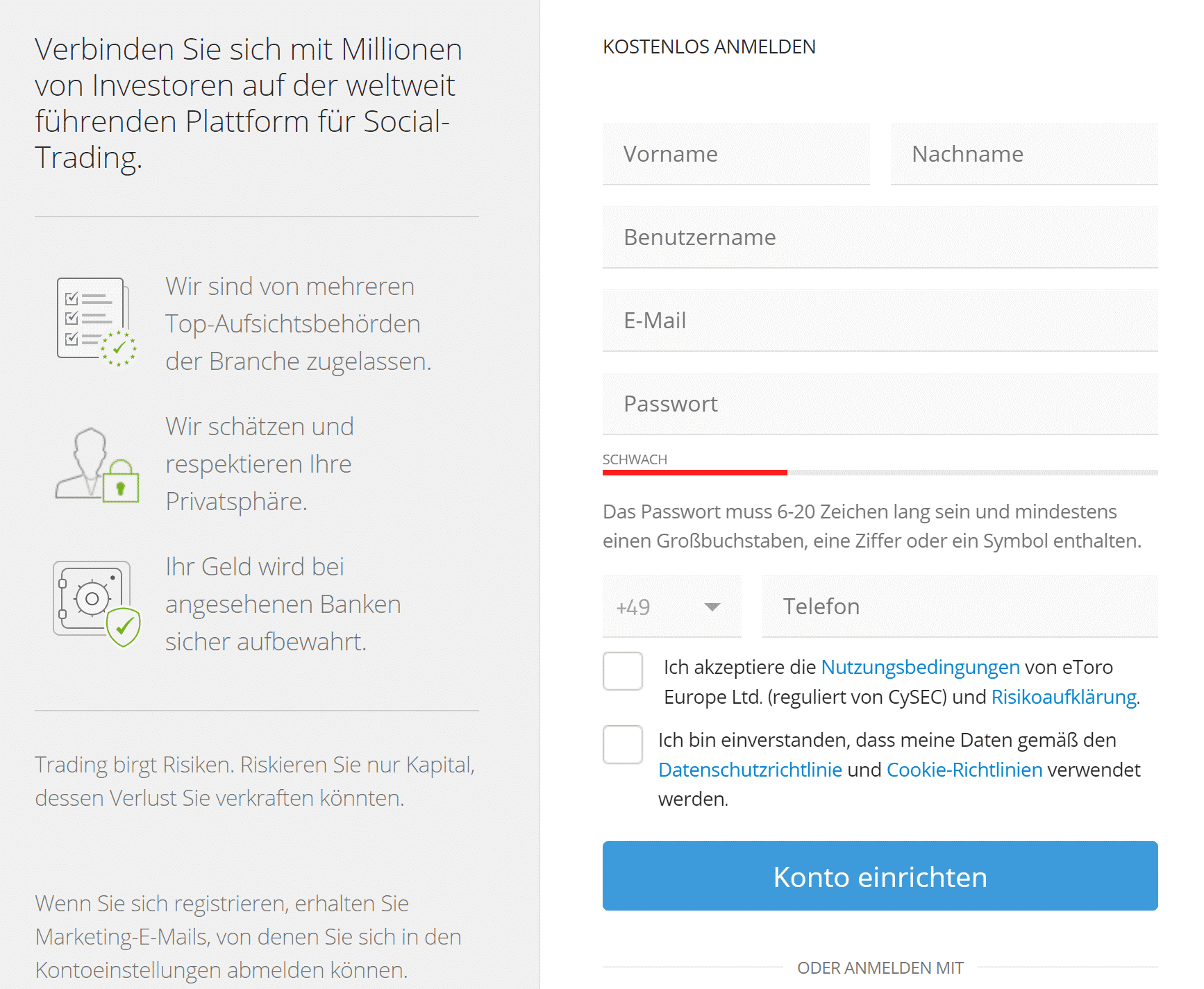

Warum wir eToro empfehlen:

- Keine Depotführungskosten

- 0% Gebühren auf Aktien oder ETFs

- Einfache und unkomplizierte Registrierung

- Lizensiert und reguliert

- Hohe Einlagensicherung

- Viele Ein- und Auszahlungsmöglichkeiten

Ihr Kapital ist gefährdet. Es fallen andere Gebühren an. Weitere Informationen finden Sie unter etoro.com/trading/fees.

So kauft man Anleihen: Schritt für Schritt Anleitung

Wie bereits erwähnt, ist das eToro der für uns beste Online Broker zum Kauf von Anleihen. Wir wollen allen Anlegern, welche am Kauf von Anleihen interessiert sind, daher erklären, wie sie bei eToro kinderleicht ein Konto eröffnen und danach Anleihen kaufen können.

Schritt 1: Broker Registrierung

Bevor man Anleihen über einen Broker kaufen kann, muss man sich zunächst anmelden. Zum Glück ist der Anmeldeprozess von eToro unkompliziert und sollte in der Regel nur wenige Minuten dauern. Zur Erstellung von einem neuen Account müssen Kunden zunächst ein einfaches Anmeldeformular ausfüllen.

Ihr Kapital ist gefährdet. Es fallen andere Gebühren an. Weitere Informationen finden Sie unter etoro.com/trading/fees.

Schritt 2: Konto Verifizieren

Nach der erfolgreichen Anmeldung verfügen Neukunden bei eToro zunächst über ein kostenloses Demokonto. Mit diesem kann man den Kauf von Anleihen oder anderen Finanzinstrumenten ohne Risiko ausgiebig und unbegrenzt testen. Irgendwann möchten die meisten Anleger allerdings ihr Demokonto in ein Echtgeldkonto umwandeln. Auch das ist bei eToro vollkommen kostenlos und einfach möglich.

Für die Verifizierung müssen Anleger nur einige wenige persönliche Daten angegeben und eine überschaubare Anzahl von Fragen zum wirtschaftlichen Profil (Erfahrungen, gewünschte Investitionshöhe) beantworten. Zudem müssen Kunden noch den Haftungsausschluss von eToro akzeptieren, mit denen sie bestätigen, die bestehenden Risiken des Handels zu kennen und zu akzeptieren.

Schritt 3: Einzahlung beim Broker

Bevor man Anleihen kaufen kann, muss man natürlich noch eine Einzahlung auf das Depot durchführen. Dafür kann man bei eToro verschiedene Zahlungsanbieter wie Visa, PayPal, Skrill und Sofortüberweisung nutzen.

- Kreditkarten und Debitkarten

- PayPal

- Banküberweisung

- Sofort

- Rapid Transfer

- Skrill

- Neteller

- Unionpay

Sobald die Einzahlung erfolgreich abgeschlossen ist, erscheint der eingezahlte Betrag auf dem eigenen Depot. Nun kann dieses eingezahlte Geld genutzt werden, um Anleihen, Aktien oder andere Wertpapiere zu kaufen.

| Anleihen kaufen auf eToro | Gebühren |

| Anleihen, Aktien oder ETF Kauf | keine |

| Provision | Keine |

| Monatliche Gebühren | Keine |

| Haltegebühr | Keine |

| Einzahlungsgebühr | Keine |

| Auszahlungsgebühr | 5 US-Dollar |

Schritt 4: Anleihen günstig kaufen

Um in die verschiedenen von eToro angebotenen Anleihen und Anleihen ETFs zu investieren, gibt man einfach den Namen des Finanzinstruments im eToro Suchfeld ein. Danach erhält man alle angebotenen Kaufoptionen und Informationen mit vielen weiteren Einstellungsmöglichkeiten.

Diese Einstellungen können nach den eigenen Präferenzen individuell vorgenommen werden. So können Anleger zunächst den Preis festgelegen, zu dem sie bereit sind, die jeweilige Anleihe zu kaufen. Alternativ kann die Anleihe natürlich auch zum derzeitigen Marktpreis gekauft werden. Danach kann noch der entsprechende Betrag gewählt werden, den man investieren möchte.

Bei eToro ist auch der Handel mit CFDs möglich. Wählt man bei einer Aktie oder einem ETF einen „Hebel“ über 1x dann handelt es sich automatisch um einen CFD. Bei eToro wird man durch einen Warnhinweis über mögliche Risiken beim CFD Handel informiert: „Höhere Hebelwirkung führt zu einem höheren Risiko”. Allerdings verfügen Anleihen über keine Hebeloptionen.

Als letzte Einstellungen können Anleger noch eine Stop-Loss-Grenze setzen und ein Limit Order („Take Profit“) einstellen. Ist man mit den Einstellungen zufrieden, muss man nur noch auf „Order platzieren“ klicken. Danach ist der Kauf der Anleihe erfolgreich abgeschlossen.

Fazit – Anleihen kaufen

Ob man Anleihen kaufen möchte oder nicht hängt von den eigenen Präferenzen ab. Generell sind Anleihen ein interessantes Investment, welches sich auf langfristige Investmenthorizonte oder Defensive Anleger durchaus lohnen kann. Vor allem, wenn man Staatsanleihen kaufen möchte. Natürlich kann man auch Unternehmensanleihen kaufen, jedoch gilt auch hier: Man sollte sich zuvor eine Anlagestrategie überlegt haben.

Gerade der Ankauf von Staatsanleihen kann für risikoaverse Anleger interessant sein. Allerdings gilt: Je höher die Bonität eines Staates ist, desto geringer die Rendite. Wenn die Bonität jedoch niedrig ist, ist der Zinsatz höher, dementsprechend auch die Rendite und gleichzeitig das Risiko eines Verlustes.

Als Anleger sollte man sich vor allem die Frage stellen: Welche Anleihen kaufen? Was sind sichere Anleihen? Wie funktioniert der Ankauf von Staatsanleihen? Und welche Staatsanleihen gibt es? In unserem Artikel haben wir all diese Fragen geklärt.

Bestes Online Depot zum Anleihenkauf: eToro

- Social Trading und Copy Portfolio Funktion

- Voll reguliert und lizensiert

- Schutz dank Einlagensicherung

- Kostenlose Depotführung

- Kostenloses und unbegrenztes Demokonto

Ihr Kapital ist gefährdet. Es fallen andere Gebühren an. Weitere Informationen finden Sie unter etoro.com/trading/fees.

Anleihen Vergleich: FAQ

Was sind Anleihen?

Bei einer Anleihe handelt es sich um eine Schuldverschreibung, bei der man gegen Eigenkapital gegen Tilgung und einem Zins einem Unternehmen zur Verfügung stellt. Im Falle einer Insolvenz werden Besitzer von Anleihen auch bevorzugt.

Was sind Staatsanleihen?

Bei einer Staatsanleihe handelt es sich um sogenannte Government Bonds (also Anleihen der öffentlichen Hand). Die meisten gehandelten Anleihen sind Staatsanleihen. Es gibt deutsche Staatsanleihen, aber auch internationale Staatsanleihen.

Wo kann ich Anleihen kaufen? Wo kann ich Staatsanleihen kaufen?

Anleihen kann man an der Börse kaufen. Man benötigt hierfür jedoch ein Depot.

Welche Staatsanleihe soll ich kaufen?

Je nach eigener Anlagestrategie und Risikomanagement sollte man für sich die beste Staatsanleihe aussuchen. Generell haben Staaten mit hoher Bonität eine geringere Rendite aber auch ein geringeres Risiko. Staaten mit niedriger Bonität haben zwar höhere Zinsen und Renditen, aber ein höheres Risiko.

Zuletzt aktualisiert am 26. September 2024