Fonds kaufen ist die bevorzugte Anlageweise vieler Privatinvestoren. Fonds stellen ein Finanzinstrument dar, das ein Investment in mehrere Anlagewerte, wie z.B. mehrere Aktien und/oder Anleihen darstellt.

Nach dem Grundsatz „Lege nicht alle Eier in einen Korb.“ bietet ein Fonds Anlegern eine einfache und komfortable Möglichkeit, das Risiko ihres Investments zu streuen.

Die Welt der Fonds ist jedoch umfangreich, bietet jede Menge Auswahl und wird manchmal unübersichtlich. Damit Anleger den richtigen Fonds kaufen können, gibt es einige Grundlagen und Kriterien zu beachten.

Welche Fonds gibt es? Was sind die Vorteile und Risiken von Fonds? Wo und wie kann man die besten Fonds kaufen? Gibt es konkrete Fonds Empfehlungen 2024? Fragen über Fragen – wir beantworten sie in diesem Beitrag.

5 Tipps zum Fonds-Kauf

78,31 % der Privatanlegerkonten verlieren Geld beim Handel mit CFDs bei diesem Anbieter.

Günstige Investmentfonds kaufen bei Online Brokern

7

Zahlungsmöglichkeiten

Funktionen

Kundendienst

Bewertung

Mobile App

Feste Provisionen pro Vorgang

Kontogebühr

- Nutzerfreundliche Plattform

- Keine Provision & geringe Spreads

76 % der privaten CFD-Konten verlieren Geld.

Kontoinformation

Gebühren pro Operation

- Große Produktvielfalt

- Voll lizensiert und reguliert

- Modern und plattformübergreifend

81% der Konten von Privatanlegern verlieren Geld, wenn sie CFDs von diesem Anbieter handeln.

Kontoinformation

Gebühren pro Operation

- Mehr als 200 Finanzwerte

- Zahlreiche Auszahlungen

- Seit über 20 Jahren tätig

78,31% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesen Anbietern. Sie sollten überlegen, ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.

Kontoinformation

Gebühren pro Operation

- Keine Provisionen und Niedrige Spreads

- Reguliert durch CBI und MiFID in Europa

- Intuitive Handelsplattform

72% der Privatanleger-Konten verlieren Geld beim Trading von CFDs mit diesem Anbieter. Sie sollten erwägen, ob Sie verstehen, wie CFDs funktionieren und ob Sie sich das hohe Risiko leisten können, ihr Geld zu verlieren.

Kontoinformation

Gebühren pro Operation

- Geringe Gebühren

- Algo Trading verfügbar

- Sehr freundliche Benutzeroberfläche

66% der Privatanleger verlieren Geld beim CFD-Handel. Besuchen Sie skilling.com für den vollständigen Haftungsausschluss.

Kontoinformation

Gebühren pro Operation

- Kostenloses Demokonto

- Der Kundendienst ist hervorragend

- Die Kontoeröffnung ist einfach

75.2% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter.

Kontoinformation

Gebühren pro Operation

- Das riesige Angebot

- Der gute Kundensupport

- Viele Ein- und Auszahlungsmöglichkeiten

Ihr Kapital ist im Risiko

Kontoinformation

Gebühren pro Operation

Was sind Fonds?

Fonds werden normalerweise mit einem sogenannten Ausgabeaufschlag, dem Agio, ausgegeben. Beim Fond kaufen bei Direktbanken hingegen wird das Agio meist erlassen, weshalb in Fonds investieren hier sinnvoller und günstiger ist.

Wie kauft man Fonds?

Grundsätzlich stehen Anlegern mehrere Optionen zur Auswahl, wie sie Fonds kaufen können: Filialbanken, Direktbanken und Online-Broker oder auch der direkte Kauf bei der Fondsgesellschaft sind formidable Optionen. Jede Option ist mit Vor- und Nachteilen verbunden, weshalb wir diese nachfolgend kurz in Tabellenform darstellen:

| Entität | Beratung | Rabatt auf AAG | Depotgebühren |

|---|---|---|---|

| Filialbank | ja | selten | hoch |

| Direktbank | ja | ja, mittel | meist mittel |

| Broker | teilweise | ja, meist hoch | oft kostenlos |

| Fondsgesellschaft | nein | sehr selten | gering |

Fonds kaufen bei der Hausbank in der Filiale war bis vor einigen Jahren geläufig, ist aufgrund der hohen Kosten wie Ausgabeaufschläge (oft 3-5 %) und hoher Depotgebühren immer weniger beliebt. Wir raten unseren Lesern auch klar davon ab, weil die Direktbank und Broker im Aktienfonds Vergleich viel günstiger ausfallen.

Bei einer Direktbank oder einem Online-Broker können sich Anleger zunächst ein (meist) kostenloses Depot einrichten, in dem Fonds und weitere Wertpapiere wie Aktien und Anleihen gehalten werden können. Zudem kann ein Anleger auch wählen, ob er Fondsanteile von der Börse oder direkt erwerben möchte.

Bei Direktbank und Online-Broker entfällt der teure Ausgabeaufschlag zumeist (oder wird mit 50 % Rabatt oder mehr geboten), allerdings werden stattdessen Ordergebühren für jeden ausgeführten Auftrag verrechnet. In manchen Fällen wird auch ein Spread – ein Aufschlag auf Kauf- und Verkaufspreis – berechnet.

Fonds Empfehlungen bei bekannten Brokern

| Fonds | ISIN | Broker |

|---|---|---|

| iShares MSCI Germany ETF(EWG) | US4642868065 | Fonds bei Libertex kaufen |

| iShares Core FTSE 100 UCITS ETF GBP | IE0005042456 | Fonds bei Plus500 kaufen |

72% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.

Warum Fonds kaufen?

Es gibt viele gute Gründe, warum Fonds kaufen eine hervorragende Anlagestrategie ist, Investmentfonds sind Einzelanlagen in vielerlei Hinsicht überlegen. Die Kernargumente sind dabei: Risikostreuung, Komfort, ein Fondssparplan, höhere Renditechance und ein vergrößertes Anlagesortiment.

Risikostreuung

Als der niederländische Kaufmann Adriaan van Ketwich 1774 die erste Fondsanlage (einen Anleihenfonds) entwarf, wollte er eine Risikostreuung (bzw. Diversifizierung) beim Investment in Anleihen erreichen. Die Funktionsweise ist einfach: anstatt in ein einzelnes Anlageinstrument, z.B. eine Aktie oder eine Anleihe zu investieren, wird das gepaarte Fondsvermögen in mehrere, oft Dutzende Anlageinstrumente wie Aktien oder Anleihen investiert.

Das Risiko eines (Total-)Verlusts beim Ausfall einer einzelnen Anlage wird dadurch eliminiert, ein Kursverfall einzelner Werte hat nur mehr eine geringe Auswirkung auf den Anlageerfolg. Natürlich heißt dies im Umkehrschluss auch, dass schlechter performende Werte die Rendite etwas nach unten ziehen – angesichts der starken Risikoreduktion allerdings ein geringes Opfer.

Mathematiker haben in statistischen Untersuchungen gezeigt, dass ein Fonds bereits mit 30 Anlagewerten eine wirksame Diversifizierung und somit Risikoreduktion schaffen kann. Tatsächlich investieren viele Fonds aber meist sogar in über 100 Werte, sodass eine einzelne Anlage kaum ins Gewicht fällt.

Komfort

Fondsanlagen sind eine äußerst komfortable Anlagestrategie, weil durch die effektive Risikostreuung das Investment nicht laufend überwacht werden muss. Gerade Fonds kaufen Anfänger werden dies schätzen, weil sie eine vielversprechende Anlage in attraktive Märkte tätigen können, ohne alle paar Tage den Wert der Anlage überprüfen zu müssen.

Die meisten Investoren möchten sich nicht mit Aktienanalyse, Fundamentalanalyse oder technischer Analyse von einzelnen Werten beschäftigen – schließlich fehlt einem oft die Zeit hierfür. Einzelinvestments sollte man allerdings wenigstens wöchentlich überwachen, um bzgl. der Unternehmens- und Kursentwicklung auf dem Laufenden zu bleiben.

Ein Investment Fond hingegen kann auch gut einmal mehrere Wochen unbeobachtet bleiben, auf seine langfristige Kursentwicklung kann bei gutem Fondsmanagement bzw. Anlagenauswahl vertraut werden.

Fondssparplan

Ein beliebtes Werkzeug für Anleger, die regelmäßig in Fonds investieren möchten ist der Fondssparplan. Dabei kann ein fixes Zeitintervall (z.B. Monat, Quartal, Halbjahr) und ein Anlagebetrag eingestellt werden, der dann automatisch per Dauerauftrag vom Girokonto abgebucht und in den Fonds investiert wird.

Durch das regelmäßige Investieren in kleinen Beträgen kann man laufend etwas für den Vermögensaufbau machen. Man profitiert auch vom Durchschnittskosteneffekt („Cost Averaging“), weil man ein Zuviel des Fonds kaufen bei überhöhten Preisen vermeidet.

Welche Anbieter oder Merkmale sich bei der Einrichtung eines solchen Sparplans am besten empfehlen, haben wir in unserem Fondssparplan Vergleich näher ausgeführt.

Höhere Renditechancen

Viele Menschen fürchten sich vor einem Investment an den Finanzmärkten und bleiben deswegen bei Tagesgeld und festverzinslichen Anlagen. Tatsächlich gilt allerdings „Wer spart, verliert“ – beim aktuellen Niedrigzinsniveau verliert das Geld auf der Bank an Wert – es wird nicht einmal die Inflation abgegolten.

Für Einsteiger sind Fonds die beste und risikominimalste Möglichkeit, an der Wertentwicklung der Finanzmärkte zu partizipieren. Gemäß der vergangenen Jahre ist eine erwartete Rendite von 5-6 % p.a. möglich, was einen langfristigen Vermögensaufbau bedeutet.

Sortiment

Häufig übersehen wird die Tatsache, dass Einzelanleger gar nicht die Möglichkeit haben, in bestimmte Anlageklassen zu investieren – sofern hier nämlich hohe Mindestinvestments von über 100.000 EUR oder gar mehr zur Anwendung kommen. Gebündelt sieht dies allerdings ganz anders aus!

Mit Fonds können auch Privatanleger darum Zugang zu exklusiven Anlageklassen oder Investmentprojekten erhalten, was sowohl die Chance auf höhere Renditen und ein breiter gestreutes Anlageportfolio ermöglicht. Dies gilt etwa sowohl für Rohstofffonds und Immobilienfonds.

Die besten Investmentfonds

Hierbei ist es wichtig zwischen den Arten von Investmentfonds zu unterscheiden.

- Offene Investmentfonds investieren in Finanzinstrumente wie Aktien und Anleihen.

- Geschlossene Investment Fonds investieren in der Regel in Sachwerte wie einzelne Immobilien/Liegenschaften.

Fonds kaufen ist nur bei offenen Investmentfonds für den Anleger einfach und komfortabel möglich.

Fonds können auch danach unterschieden werden, worin sie investieren, wobei zwischen Aktienfonds, Anleihenfonds („Rentenfonds“), Mischfonds und Dachfonds differenziert werden muss.

Kommen wir nun zu den besten Investmentfonds. Die gibt es in ganz verschiedenen Bereichen.

Tipp: Es lohnt sich hier großzügig zu denken und Branchenübergreifend einzukaufen.

Zu den beliebten Investmentfonds gehören die folgenden Kategorien. Sie alle bringen ihre ganz eigenen Vor- und Nachteile mit sich, die jeder Anlieger vor einer möglichen Investition für sich erörtern muss.

Aktienfonds

Bei Aktienfonds handelt es sich um das Investment in Aktien. Vor allem langfristig orientierte Anleger dürften sich mit dieser Option wohlfühlen, denn auf langer Sicht locken hier große Renditechancen.

Das dürfen die langfristigen Investoren aber getrost ignorieren, denn schließlich geht es nicht um die kurzfristigen Schwankungen, sondern um das langfristige Wachstum. Ein weiterer Vorteil der Aktienfonds ist, dass es Aktien verschiedenster Unternehmen aus ganz unterschiedlichen Bereichen gibt. Egal ob:

- Immobilien,

- Medien,

- Energiewirtschaft oder

- ein ganz anderer Sektor,

- international oder national,

hier gibt es für jeden Investor die passenden Aktien.

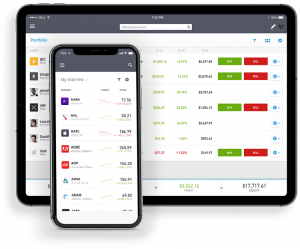

Privatanleger sollen dabei ihre Aktien stets im Auge behalten. An dieser Stelle können Aktien Apps hilfreich sein, die mit unterschiedlichen Funktionen ausgestattet sind, um einen guten Überblick zu bekommen, wie es den einzelnen Aktiengesellschaften geht, ob es Trends gibt oder wie bestimmte Prognosen aussehen.

Dachfonds

Die Dachfonds sind Fonds, die wiederum in andere Fonds (Zielfonds) investiert werden. Der Vorteil dieser etwas komplexeren Methode ist, dass das Risiko gestreut wird.

Dieses Konzept bringt allerdings auch Nachteile mit sich. So können beispielsweise die Anteilspreise stark schwanken und sollte ein Zahlungspartner insolvent gehen, fallen die Zahlungen eben aus.

Achtung: Zudem bestehen hier gleich zwei Kostenfallen: Die der Dachfonds und die der Zielfonds!

Anleihenfonds

Auch als Rentenfonds bekannt handelt es sich um Fonds, die ausschließlich in die festverzinslichen Anleihen von Nationen, Staaten und Unternehmen investieren. Die Verzinsung richtet sich dabei nach dem Credit-Rating, also der Zahlungsfähigkeit sowie dem zugewiesenen Ausfallsrisiko der Nation, Staat oder Unternehmen. Anleger sollten primär auf weniger hoch verzinste High-Yield-Bonds mit AAA-Rating setzen als höher verzinste, riskante Junk Bonds.

Mischfonds

Fonds, die in Aktien und Anleihen investieren, werden als Mischfonds bezeichnet. Ihr Verkaufsargument ist die Kombination einer chancenreichen Aktien- mit einer risikoarmen Anleihen-Komponente. Diese aktiv gemanagten Fonds investieren manchmal auch als Multi-Asset-Fonds je nach aktuellen Marktchancen in weitere chancenreiche Anlageklassen als Aktien.

Rentenfonds

Rentenfonds sind als Zusatz oder Ersatz zu den herkömmlichen Renten gedacht. Hier legen die Fondsmanager mittelfristig oder langfristig an in verzinste Rentenpapiere. Die Schwankungen sind hier nicht allzu groß, allerdings die Renditen entsprechend ebenso wenig.

Innerhalb dieser Kategorie gibt es ähnlich wie bei den Aktienfonds viele verschiedene Unterkategorien. Äußerst beliebt sind:

- Staatspapiere,

- Pfandbriefe und

- Unternehmensanleihen.

Wird hier in ausländische Rentenpapiere investiert, gilt es natürlich das Risiko der Währungsentwicklung miteinzubeziehen.

Geldmarktfonds

Wer es eilig hat, investiert in Geldmarktfonds. Hier ist der maximale Rahmen meist bei zwei Jahren angesetzt. Der Fokus liegt bei den Geldmarktfonds auf:

- Termingelder,

- Wertpapiere mit kurzer Restlaufzeit und

- Bankguthaben.

Eine Besonderheit sind hier die ungewöhnlichen Konditionen, die hier nicht nur institutionelle Anleger genießen, sondern eben auch die privaten Anleger.

Die Schwankungen bei Geldmarktfonds halten sich in Grenzen, so auch die zu erwartende Rendite. Somit eigenen sich die Geldmarktfonds vor allem als Alternative zum recht zinsarmen Sparbuch.

Gemischte Fonds

Gemischte Fonds laufen in der Regel vier bis fünf Jahre und eigenen sich somit für mittelfristig interessierte Anleger besonders gut.

Die Besonderheit der gemischten Fonds ist, dass hier – wie der Name schon vermuten lässt – gemischte Fonds im Fokus stehen. Hier werden also beispielsweise:

- Aktien-,

- Immobilien- oder

- Rentenfondsmiteinander kombiniert.

Entsprechend variiert bei den gemischten Fonds auch das Risiko. Zu den Risiken zählen hier das operationelle, politische und rechtliche Risiko.

Strukturierte Fonds

Die strukturierten Fonds richten sich nach den Investmentvorgaben der Anleger. Somit können hier ganz unterschiedliche Faktoren im Fokus stehen.

Neben der Sicherheit ist auch die Ertragsstärke häufig ausschlaggebend für die Gestaltung des Fonds. Durch den Einsatz von Derivaten sind die strukturierten Fonds häufig flexibler als andere Fonds.

Immobilienfonds

Bei den Immobilienfonds geht es um das Investment in Häuser oder Gebäudekomplexen. Die meisten Fonds beziehen sich auf Gewerbeimmobilien, wobei sich die Renditechancen hier aus den eingenommenen Mieten ergeben.

Bei den Immobilienfonds liegen die Risiken meist im moderaten Bereich, dennoch sind:

- Liquiditätsrisiko,

- Projektentwicklungsrisiko und

- Immobilienrisiko zu beachten.

Generell sind die Immobilienfonds eher ein interessantes Investment für langfristig orientierte Anleger.

AS-Fonds

Die Altersvorsorge-Sondervermögen Fonds sind langfristig ertragreich und eine Mischung aus:

- Rentenpapieren,

- Aktien und

- Immobilien.

Je nach Ende der Investition kann der Mix aus Anlagen ganz unterschiedlich aussehen. Die AS-Fonds gehören zu den thesaurierenden Fonds, denn die erwirtschafteten Beträge werden sofort wieder neu investiert.

Branchenfonds

Die Branchenfonds haben ein bestimmtes Ziel: Eine bestimmte Branche abzubilden.

Im Fonds vertretene Aktien oder Unternehmensanleihen konzentrieren sich dann auf einen vorher festgelegten Wirtschaftszweig. Entsprechend der bunten Vielfalt der Weltwirtschaft ist hier für jeden ein interessanter Branchenfonds dabei.

Indexfonds

Die Indexfonds bilden die Aktien eines bestimmten Indexes ab. Die in den Indizes enthaltenen Aktien sind dann das Portfolio des Indexfonds.

Nehmen wir als Beispiel den Euro Stoxx 50 Index. Alle dort gelisteten Aktien der verschiedenen Unternehmen sind gleichzeitig Gegenstand des Indexfonds Euro Stoxx 50. Da diese Fonds nicht aktiv gemanagt werden, sind sie im Vergleich zu gemanagten Fonds deutlich günstiger.

Garantiefonds

Die Garantiefonds gewährleisten die Rückzahlung der Investition und einige der Garantiefonds treiben das Ganze noch ein wenig weiter und garantieren sogar eine Mindestrendite.

Allerdings nur theoretisch, denn selbst die überzeugendsten Gewinnversprechen können bei einem abfallenden Markt nicht eingehalten werden. Entsprechend werden hier keine Renditen nach einer festen Laufzeit versprochen, sondern erwartet.

Dadurch, dass die Investmentgesellschaft die Beträge in festverzinslichen Papieren anlegt, kann zumindest der steigende Anteilspreis festgelegt werden. Entsprechend dem niedrigen Risiko, sind hier die zu erwartenden Renditen gering.

Laufzeitfonds

Wie der Name Laufzeitfonds schon vermuten lässt, ist die Laufzeit dieser Fonds von Beginn an festgelegt. Die Laufzeit beträgt zumeist zwischen zwei und acht Jahren und am Ende dieser Laufzeit wird der Fonds vom Fondsmanager aufgelöst.

Auch der Verkauf von Anteilen am Fonds ist zeitlich begrenzt. Bei der Auflösung des Laufzeitfonds erhalten die Investoren dann die Erträge, die während der Laufzeit entstanden sind.

Wachstumsfonds

Bei Wachstumsfonds stehen sich in kurzer Zeit äußerst gut entwickelnde Aktien im Fokus. Hier ist also die Chance auf Renditen besonders hoch.

Allerdings können diese Erwartungen auch unerfüllt bleiben, falls die Aktien sich nicht wie erwartet entwickeln oder gar abstürzen.

Internationale Fonds und Globale Fonds

Bei den internationalen Fonds werden Aktien stabiler Branchen gebündelt.

Bei den globalen Fonds geht es nicht so sehr um die Sicherheit der Branchen, sondern um die möglichst hohe Ertragschance. Dies bringt natürlich auch Risiken mit sich.

Total Return Fonds

Den durchschnittlichen Fondsmanagern geht es häufig darum mehr Rendite zu erzielen, als ein Investment im Vergleichsmarkt eingebracht hätte.

Bei den Total Return Fonds sieht das anders aus. Hier geht es darum in jedem Fall Gewinne zu schreiben.

78,31 % der Privatanlegerkonten verlieren Geld beim Handel mit CFDs bei diesem Anbieter.

Empfehlungen zum Fonds Kauf: Diese Fonds lohnen sich in 2024

Wahrscheinlich stehen viele Leser jetzt vor der Preisfrage, welche Aktienfonds kaufen für sie am zielführendsten ist. Nun, wir werden hier nachfolgend die Vorteile und Nachteile der einzelnen Investmentfonds aufzählen und darauf eingehen, für wen sie am besten geeignet sind. Welche Fonds sind empfehlenswert? Das hängt letztendlich immer vom Anleger selbst ab:

Aktienfonds

Aktienfonds kaufen bietet den Vorteil, von der renditestarken Anlageklasse der Aktien zu profitieren, ohne auf ein Einzelinvestment vertrauen zu müssen. Es gibt Aktienfonds mit Branchen-, Themen- oder Länderfokus, welche eine ausgewogene Risikoexposition bei guten Ertragschancen bieten.

Der Nachteil von Aktienfonds ist, dass sie höhere Volatilität und Risiko als Anleihen- oder Mischfonds einschließen. Aktienfonds eignen sich vor allem für renditeorientierte Anleger mit mittlerer Risikobereitschaft und mittel- bis langfristigem Anlagehorizont, die keine individuelle Aktienanalyse durchführen möchten oder können.

Anleihenfonds (Rentenfonds)

Bei dieser Fondsart steht der Kapitalerhalt im Vordergrund, denn Staats- und Unternehmensanleihen haben bedeutend niedrigere Verzinsung als durchschnittliche Aktienmarktrenditen erwarten lassen. Dabei wird über mehr und weniger risikoreiche Anleihen hinweg investiert, sodass ein gutes Risiko-Rendite-Verhältnis geboten wird.

Ein weiterer Vorteil kann durch Fokus auf Staats- oder Unternehmensanleihen erzielt werden, gemäß Anlegerpräferenzen. Der Nachteil von Anleihenfonds sind die geringeren Renditeerwartungen und womöglich Sensibilität gegenüber Veränderungen von Leitzinsen durch die Notenbank.

Anleihenfonds passen prinzipiell in jedes Investmentportfolio, eignen sich jedoch vor allem für risikoaverse Investoren, welchen Kapitalerhalt wichtiger ist als Renditestreben.

Rohstofffonds

Rohstoffonds sind für viele Privatanleger die einzige Möglichkeit, direkt in bestimmte Rohstoffe wie Edelmetalle oder landwirtschaftliche Produkte zu investieren. Diesem Vorteil stehen allerdings ein recht hohes Risiko und geringe Diversifizierung vieler Rohstofffonds entgegen.

Darum eignen sich Rohstofffonds vor allem für erfahrene Anleger, die nach reiflicher Analyse und Überlegung eine Exposition gegenüber einem bestimmten – oder einer Klasse von Rohstoffen – einnehmen möchten.

Mischfonds

Mischfonds kombinieren die Renditevorteile von Aktien mit der Risikostreuung von Anleihenfonds in einem einzigen Fonds, was allerdings dem Nachteil von geringerer Renditeerwartung entgegenzustellen ist. Wir empfehlen Mischfonds nur Anfängern, die womöglich in einen einzigen Fonds investieren möchten.

Erfahrenere Anleger sind besser angewiesen, durch Investment in mehrere Aktienfonds und Anleihenfonds einen ähnlichen Mischeffekt in ihrem Anlageportfolio zu erreichen.

Exchange-Traded Funds

Passiv verwaltete, börsengehandelte ETFs bieten zwei wichtige Vorteile: einen enormen Kostenvorteil gegenüber aktiv gemanagten Fonds und die historisch exzellente Performance gegenüber der meisten aktiv verwalteten Fonds. Zudem stehen sie in so großer Vielfalt zur Verfügung, dass jeder mögliche Anlagefokus mit einem ETF umgesetzt werden kann.

Prinzipiell empfehlen wir ETFs allen Anlegern, die ein exzellentes Risiko-Rendite-Verhältnis mit minimalem Zeit- und Verwaltungsaufwand in ihrem Anlageportfolio suchen. Dabei ist der Fokus auf breit gestreute ETFs zu setzen, spezialisierte ETFs können in kleiner Gewichtung dem Portfolio beigemischt werden.

Wo Fonds kaufen?

Im Grunde stehen neben der Ausgabegesellschaft drei Alternativen zur Auswahl: Banken, Direktbanken, Online-Broker bzw. Fondsplattformen.

Wegen der niedrigen Gebühren empfehlen wir eindeutig Online-Broker. Direktbanken können auch ein gutes Sortiment mit niedrigen Gebühren haben. Banken bieten zwar ein Beratungsservice, allerdings muss dies nicht im Einklang mit deinen Interessen stehen, denn: Interessenskonflikt.

Wenn Anleger Aktienfonds kaufen oder sonstige Fonds erwerben, erhalten Banken Provision von Fondsanlagegesellschaften. Die Bank wird dir oft jene Fonds empfehlen, die für sie am meisten Provision bringen, nicht zwingend die besten Fonds für dich. Vor allem, weil Banken mit Vermittlung von passiven Fonds/Anlagen wenig verdienen.

Fonds an der Börse kaufen

Dabei fallen jedoch auch Kosten an – einerseits ist dies die Ordergebühr der Bank, welche rund 1 % des Anlagebetrages ausmacht. Vom Handelsplatz bzw Börsenbroker wird die sogenannte Courtage von 0,08 % eingehoben, auch ein Spread (= Differenz zwischen Kauf- und Verkaufspreis) von zumeist 0,5-1 % ist zu bezahlen.

- Es entstehen also Gesamtkosten von rund 1,5 bis 2 % des Anlagebetrages.

Ob der Fondskauf über die Börse sinnvoll ist, entscheidet sich in erster Linie nach dem gegebenen Ausgabeaufschlag beim Abschluss über die Bank. Oft beträgt der Ausgabeaufschlag 2 bis 5 %, was einen Kauf an der Börse zur besseren Alternative macht. Wenn die Bank jedoch einen hohen Rabatt auf den oder völlig ohne Ausgabeaufschlag verkauft, ist der Fondskauf bei der Bank sinnvoller.

Unser Fonds Vergleich zeigt, dass Fonds an der Börse kaufen aufgrund von Mindestgebühren meist erst ab einer Anlagesumme über 4.000 € sinnvoll ist. Umso höher der gewünschte Anlagebetrag, desto größer die Vorteile eines Fondskauf an der Börse.

Bei der Rückgabe der Fondsanteile zahlt man an der Börse den Spread, kann allerdings sofort zum gegebenen Marktpreis verkaufen. Über die Bank kann man Fondsanteile meist kostenlos an die Fondsausgabegesellschaft zurückgeben, der Prozess dauerte jedoch mehrere Tage, so dass der zutreffende Marktpreis der Transaktion ungewiss ist.

78,31 % der Privatanlegerkonten verlieren Geld beim Handel mit CFDs bei diesem Anbieter.

Tipps von Coincierge zum Fondskauf

Viele Leser werden sich fragen, welche Fonds jetzt kaufen am sinnvollsten wäre. Eine Fondsempfehlung auszusprechen ist jedoch nur schwer möglich, weil eine Fondsempfehlung immer von den Zielen, Risikobereitschaft und Präferenzen des Anlegers abhängig sind. Wer als Anleger die folgenden Fonds kaufen Tipps befolgt, wird mit Sicherheit die richtige Wahl treffen.

Tipp 1: Ermittle dein Anlageziel, Anlagehorizont und Risikobereitschaft

Der Anlagehorizont eines Anlegers kann vom Ziel des langfristigen Vermögensaufbau aus für die eigene Altersvorsorge über einen mittelfristigen Anlagehorizont mit Renditeabsicht und Vermögenssteigerung bis hin zu einem kurzen Anlagehorizont mit Ziel der Renditemaximierung oder Kapitalerhalt reichen.

Ein wichtiger Faktor, der den Anlagehorizont bestimmt, ist das eigene Alter, so dass jüngere Anleger meist längerfristig planen. Gerade für die eigene Altersvorsorge ist ein risikogestreutes Portfolio von Fonds gut geeignet.

Seine eigene Risikobereitschaft sollte jeder Anleger kennen und korrekt einschätzen lernen. Risikoaverse Anleger sollten sich auf Rentenfonds und breit gestreute Aktienfonds beschränken, während risikotolerante Anleger auch chancenreiche oder wachstumsorientierte Fonds ins Portfolio holen können.

- Eine genaue Analyse dieser drei Kriterien hilft beim Fondsvergleich und gibt Klarheit, wie riskant oder breit gestreut in Fonds investieren sinnvoll ist.

Tipp 2: Ein Fondsvergleich ist das Mittel zur Fondsauswahl

Hilfreiche sind Tools wie jenes der Stiftung Warentest, wo Anleger nach Kriterien wie Anlageschwerpunkt, Kosten und Gebühren und weiteren Kriterien filtern können. Nachdem das Sortiment auf eine engere Auswahl gefiltert wurde, kann eine Auswertung der Ergebnisse durch Lektüre des Fondsprospekts zielführend sein.

Es ist übliche Praxis, dass für ein erstmaliges Fondsinvestment von der Ausgabegesellschaft ein sogenannter Ausgabeaufschlag eingehoben wird. Dieser kann zwischen 3- 5% betragen, was etwa bei 10.000 € Investment beträchtliche 500 € Gebühren ausmachen kann.

Was also tun? Fonds kaufen ohne Ausgabeaufschlag – bei den meisten Online-Direktbanken und Fonds Discount Anbietern ist dies glücklicherweise möglich. Achte bei deinem Vergleich darauf, ob mit oder ohne Ausgabeaufschlag abgeschlossen werden kann. Je nach Anbietern ist Fonds kaufen mit Rabatt, oder gar kostenlos mit 100% Rabatt möglich.

Tipp 3: Fondssparplan für den langfristigen Vermögensaufbau nutzen

Bei der Auswahl eines Anbieters sollte man darauf achten, dass der Plan flexibel und kostengünstig pro Ausführung ist, um ihn den eigenen Wünschen anpassen zu können. Praktisch ist auch, dass man ihn jederzeit pausieren oder stoppen kann. Das monatliche Einzahlen ritualisiert nicht nur das Sparverhalten, sondern hilft mit Durchschnittskosteneffekt günstig Aktien kaufen zu können.

Tipp 4: Nicht direkt nach einem Börsencrash verkaufen.

Längerfristig sind die Börsenkurse immer gestiegen, längstens nach wenigen Jahren waren Börsencrashes überwunden. Wer sich dessen bewusst ist, wird nicht nach starken Verlusten verkaufen, es sei denn, er benötigt das Geld sofort für essentielle Ausgaben und Verpflichtungen.

Tipp 5: Ausschüttende versus thesaurierende Fonds

Wer nicht auf das laufende Einkommen aus seiner Investition angewiesen ist, der sollte aus steuerlichen Gründen jedenfalls thesaurierende Fonds bevorzugen, denn: die Abgeltungssteuer wird bei ausschüttenden Fonds sofort nach Auszahlung, bei thesaurierenden Fonds erst nach Jahresende fällig.

Letztendlich bedeuten länger einbehaltene Gewinne mehr Fondskapital, mit dem Gewinne erwirtschaftet werden können. Ob es sich um einen Ausschütter oder Thesaurierer handelt, kann dem Fondsprospekt oder der Fondsbezeichnung entnommen werden.

Bekannte Fonds

| Name | ISIN | WKN | Typ |

|---|---|---|---|

| Franklin World Perspectives Fund Class A (acc) USD | LU0390134368 | A0RAKE | thesaurierend, aktiv |

| DeKa-FlexZins TF | LU0268059614 | DK0A2R | ausschüttend, aktiv |

| iShares Core MSCI World UCITS ETF | IE00B4L5Y983 | A0RPWH | thesaurierend, ETF |

| Lyxor MSCI World UCITS ETF D-EUR | LU0533032008 | LYX0GH | ausschüttend, ETF |

| iShares Core MSCI ACW UCITS ETF | IE00B6R52259 | A1JMDF | thesaurierend, ETF |

| Lyxor EURO STOXX 50 (DR) UCITS ETF | FR0007054358 | 798328 | ausschüttend, ETF |

Auswahlkriterien bei der Fondswahl

Bei der Auswahl eines Fonds sollten die folgenden Kriterien beachtet und analysiert werden:

Fonds Kosten und Gebühren

Wer maximale Rendite erzielen möchte, der sollte hohe Kursgewinne haben und seine Kosten und Gebühren beim Investment minimieren. Leider wird die zweite Komponente meist übersehen, während man nur auf vergangene Fondsrenditen achtet. Bei Fonds fallen 4 Arten von Kosten an:

- Ausgabeaufschlag: Wird für die erste Einzahlung in einen Fond verrechnet, in Prozent des Einzahlungsbetrag, kann 3-5 % betragen. Bei vielen Direktbanken ist Fonds online kaufen ohne Ausgabeaufschlag möglich.

- Verwaltungsgebühr: Für die Verwaltung der Fondsmittel wird eine zumeist jährlich abgerechnete Verwaltungsgebühr eingehoben. Sie wird prozentual oder als Fixbetrag verrechnet, ersteres ist häufiger.

- Performancegebühr: Manche Fonds verrechnen eine geringe Verwaltungsgebühr, die zwischen 10 % bis 25% aller über einem Vergleichswert/Benchmark erzielten Gewinne beträgt. Wird der Benchmark nicht outperformt, entfällt die Performance-Gebühr.

- Depotgebühr: Ein Fondsdepot ist für ein Fondsinvestment erforderlich, bei Direktbanken oder Hausbanken kann es geführt werden. Meist wird es als quartalsweise oder jährlich als Fixbetrag abgerechnet.

Vergangene Performance

Allerdings sollte dieses Kriterium für die Vorauswahl nur als eines von vielen dienen, denn das Phänomen der Rückkehr zum Mittelwert (Mean Reversion) hat gezeigt, dass viele Outperformer der letzten Jahre in Folgejahren hinter den Benchmarks zurückbleiben. Immer gut gefahren sind Anleger, die langfristig auf passiv verwaltete Index-ETFs gesetzt haben und Börsenabschwünge ausgesessen haben.

Risiko von Fonds – Konzentration vs. Diversifikation

Risikostreuung ist eine Kernfunktion von Fonds, deren Ausmaß kann aber stark divergieren. Allgemein kann zwischen konzentrierten Fondsanlagen und diversifizierten Fondsanlagen unterschieden werden:

- Konzentrierte Fonds investieren in weniger Anlagen wie z.B. Aktien, etwa in einem Markt oder einer Branche. Das Risiko durch hohe Korrelation ist hier zu beachten.

- Diversifizierte Fonds investieren in Dutzende von Anlagen, meist über Branchen und Märkte hinweg. Ziel ist es, durch breite Streuung ein Portfolio mit geringer Korrelation aufzubauen, um das Risiko zu minimieren.

Im Einklang mit der eigenen Risikobereitschaft sollten ein oder mehrere geeignete Fonds ins Portfolio geholt werden. Wer mehrere, wenig korrelierende Fonds wählt, kann sein Risiko weiter streuen. Weitere Kriterien, die es beim Risikomanagement zu beachten gibt:

- Schwerpunkt: investiert der Fonds mit Anlagethema, in Branchen oder Märkte?

- Gewinnnutzung: handelt es sich um Ausschütter oder Thesaurierer?

- Fondsmanager: bei aktiv gemanagten Fonds: welche Erfahrung, Background, Track-Record hat der Fondsmanager?

Fazit

Der Kernvorteil eines Fonds liegt in der Risikostreuung gegenüber dem Einzelinvestment, weil das gesammelte Vermögen in eine Vielzahl von Anlagen einer oder mehrerer Anlageklassen investiert wird. Ein Kursrückgang einzelner Anlagen fällt kaum ins Gewicht, von einem allgemeinen Aufschwung kann profitiert werden.

Anleger sollten sich ihrer Anlageziele und Risikobereitschaft sowie des Zeithorizonts ihres Investments bewusst werden, danach sollte sich die Entscheidung richten, in welche Fonds investieren zielführend ist. Prinzipiell kann man Fonds kaufen direkt bei der Fondsausgabegesellschaft oder über Direktbanken bzw. Online-Broker – ein Wertpapierdepot ist erforderlich.

- Wie ein Aktienfonds Vergleich und sonstige Fondsvergleich bald zeigt, sind erstere aufgrund hoher Ausgabeaufschläge die kostspieligere Alternative. Bei Brokern kann man Fonds günstig kaufen – oft mit 50 % oder 100 % Rabatt.

Beste Trading Plattform: Libertex

- Vielfältige Ein- und Auszahlungsmöglichkeiten

- Ausgezeichneter Kundensupport

- Umfangreiche Weiterbildungsmöglichkeiten

- Kostenloses und unbegrenztes Demokonto

78,31 % der Privatanlegerkonten verlieren Geld beim Handel mit CFDs bei diesem Anbieter.

FAQ’s

Wo kann ich Fonds kaufen?

Fonds kaufen ist sowohl bei Hausbanken, Online-Direktbanken und Online-Brokern möglich, doch man kann auch Fonds an der Börse kaufen. Am günstigsten ist der Fondskauf bei Direktanken und Online-Brokern, wo meist Depotgebühren und Ausgabeaufschläge entfallen.

Welche Fonds kaufen 2021?

Fonds Empfehlungen für 2021 sollten sich nach den Anlagezielen richten. Besonders beliebt sind aktuell ETFs auf den MSCI World, MSCI Europe und MSCI All Country World, doch auch Index-ETFs auf den DAX und EURO STOXX 50 werden rege nachgefragt.

Welche Fonds sind die sichersten?

Anleihenfonds (Rentenfonds) sind eine sichere Anlageform, sofern in Staatsanleihen von Ländern mit AAA-Rating investiert wird. Aktienfonds wie ETFs sind hingegen mit höherer Volatilität, aber auch höherer Rendite verbunden. Rechtlich sind Fondsmittel Sondervermögen, das vom Konkurs der Fondsausgabegesellschaft geschützt ist.

Wie viel kostet ein Fond?

Die Kosten eines Fonds setzen sich aus der Verwaltungsgebühr (Management Fee) und der Performance-Gebühr (Performance-Fee) zusammen. Bei Banken kann auch ein Ausgabeaufschlag für die Ersteinzahlung sowie eine jährliche Depotgebühr anfallen. Am günstigsten ist der Fondskauf bei Online-Brokern oder Direktbanken.

Welcher Deka Fond ist der beste?

Der beliebteste Deka Fond ist aktuell der Deka Digitale Kommunikation (DE0009771923) – in Folge der Corona-Krise ist er stark angestiegen. Empfehlenswert sind aber auch der kurzfristige Anleihenfonds Deka-Flex Euro (LU0027797579) und der Anleihenfonds Deka Nachhaltigkeit Renten (LU0703711035).

Zuletzt aktualisiert am 29. November 2024