Und genau das wird heute mehr denn je gesucht. Vergleicht man Aktien mit den kurzfristigen Zinsanlagen oder sicheren Staatsanleihen, so werfen sie die mit Abstand höchsten Erträge ab. Kein Wunder also, dass selbst kleine Privatanleger in Aktien investieren wollen. Was genau es dabei besonders für Anfänger zu beachten gibt, wird im folgenden Artikel geklärt.

Wer keine Zeit mehr verlieren will, kommt hier direkt zu unserem Testsieger eToro:

Ihr Kapital ist gefährdet. Es fallen andere Gebühren an. Weitere Informationen finden Sie unter etoro.com/trading/fees.

Basiswissen: Was sind Aktien?

Aktien sind Unternehmensanteile, die man erwerben kann. Besitzt man einen solchen Anteil eines Unternehmens, hat man die Möglichkeit an einer positiven Wertentwicklung des Unternehmens in Form von einer positiven Kursentwicklung und in Form von regelmäßig ausgezahlten Dividenden zu profitieren. Man kann nicht von jedem Unternehmen Aktien kaufen, die Bedingung dafür ist immer, dass es sich um eine Aktiengesellschaft handelt muss und dass die Aktien an einer Börse käuflich sind.

Das Wichtigste in Kürze

- mit Hilfe von Aktien Investments kann man von der Wertentwicklung einer AG profitieren

- manche AGs zahlen regelmäßig Geld an Aktionäre aus (Dividenden)

- Aktien sind eine risikoreichere Anlageform als Sparbuch & Festgeldkonto

- Aktien haben aber auch eine deutlich bessere Rendite als letztere

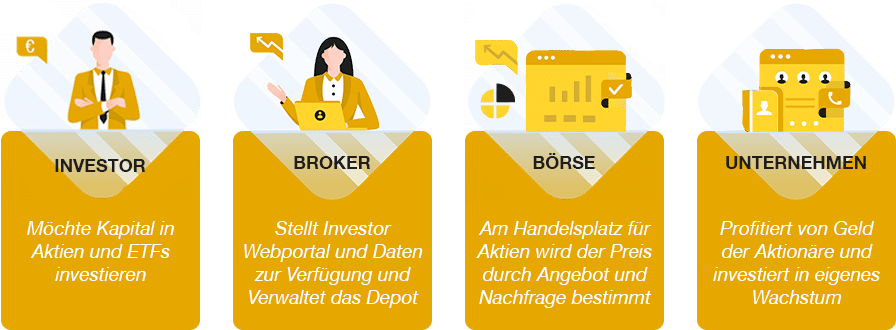

- Um Aktien zu besitzen benötigt man ein Aktiendepot bei einem Broker

- Ein Aktienbroker ist ein Händler, der einem den Handel an der Börse ermöglicht

- Es macht Sinn, seine Investments über mehrere Unternehmen/Branchen zu streuen

- Die Psychologie spielt beim Handel eine wichtige Rolle

- Man sollte Kauf und Verkaufsentscheidungen immer auf Basis von Daten treffen

- Niemals sollte man mehr Geld aufs Spiel setzen, als man verlieren könnte

Warum sollte man in Aktien investieren?

- Bessere Rendite als andere Anlageformen (ca. 6% pro Jahr)

- Optimale Möglichkeit zusätzlich fürs Alter vorzusorgen

- Schutz vor Geldentwertung durch Inflation

- Aktieninvestments sind auch mit kleinen Summen möglich

- Man kann vom Wirtschaftswachstum profitieren

- Man muss nicht selber zum Unternehmer werden

- Unternehmen auf der ganzen Welt helfen, dein Vermögen zu mehren

Ihr Kapital ist gefährdet. Es fallen andere Gebühren an. Weitere Informationen finden Sie unter etoro.com/trading/fees.

Die Entwicklung des Aktienmarkts

Befasst man sich mit dem Indexfonds, der die Entwicklung des MSCI World-Index abbildet, so konnte, bei Berücksichtigung der letzten 44 Jahre, auf Eurobasis eine durchschnittliche Rendite von 6,7 Prozent/Jahr erzielt werden. Wird bis in das Jahr 1900 zurückgerechnet, so kommt man auf ein vergleichbares Ergebnis.

Ein Faktor ist das Wirtschaftswachstum. Folgt man den Berechnungen von Angus Maddison (1926 – 2010), einem Wirtschaftshistoriker, so wächst die Weltwirtschaft schon seit über 2000 Jahren. In den ersten 1000 Jahren lag das jährliche Wachstum bei durchschnittlich 0,01 Prozent. Zwischen den Jahren 1000 und 1820 kletterte das Wachstum auf 0,22 Prozent. Nach dem Jahr 1820 ging es dann steil nach oben – pro Jahr konnte die Menge aller Dienstleistungen wie Waren um 2,21 Prozent zulegen.

Wächst die Wirtschaft, so steigen natürlich auch die Gewinne der einzelnen Unternehmen. Die Gewinne, dabei handelt es sich um den zweiten Faktor, sind zudem der Treibstoff, der dafür sorgt, dass die Aktienkurse steigen. An dieser Stelle muss man also kein Experte sein, damit man erkennt, dass ein Unternehmen wertvoller wird, sofern die jährlichen Erträge steigen. Ein Zusammenhang, der auch schon durch verschiedene Forschungen bestätigt wurde. Unzählige Studienergebnisse haben zudem auch bewiesen, dass Aktienkurse immer dem langfristigen Gewinn folgen.

Ihr Kapital ist gefährdet. Es fallen andere Gebühren an. Weitere Informationen finden Sie unter etoro.com/trading/fees.

Was ist das Ziel meines Investments? – der erste Schritt

Hat man für sich entschieden, dass man gerne in Aktien investieren möchte, dann sollte man darüber nachdenken, welche Ziele man mit dem Investment verfolgt. Wichtige Fragestellungen sind z.B., wie viel Geld man überhaupt in die Hand nehmen möchte, ob man eher Chancen- oder Sicherheitsorientiert investieren will und was für eine Rendite man sich erwartet bzw. was für ein Risiko man eingehen möchte.

Wie viel Geld steht zur Verfügung?

Als Einsteiger sollte man zu Beginn eher kleinere Beträge in Aktien investieren.

Der Wertpapierhandel auf Kredit ist zudem ebenfalls nicht zu empfehlen.

Chancen- oder sicherheitsorientiert?

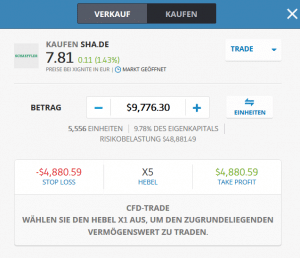

Welches Risiko möchte man überhaupt eingehen? Investiert man in Aktien, so muss man sich bewusst sein, dass es auch immer wieder zu Kursrückgängen kommen kann. Da Aktienkurse Schwankungen unterliegen, können aus den investierten 5.000 Euro auf einmal 8.000 Euro oder 3.000 Euro werden.

Welche Rendite soll erzielt werden?

Zu Beginn geht es auch darum, dass man festlegt, welche Rendite mit dem Investment erzielt werden soll. Das heißt, in welchem Zeitraum soll welcher Gewinn realisiert werden? Wichtig ist, dass man auf eine langfristige Rendite setzt. Realistisch sind, bei einem mehrjährigen Anlagehorizont, 5 Prozent bis 10 Prozent/Jahr.

Die Eröffnung des Depots

Wer Aktien kaufen oder verkaufen will, der braucht ein sogenanntes Aktien- oder auch Wertpapierdepot. Ein derartiges Depot kann bei der Filialbank (Hausbank) oder auch bei einem Online-Broker eröffnet werden. In dem Depot wird folendes verwahrt und verwaltet:

Ein gutes Beispiel dafür ist die Trading Plattform eToro. Als einer der beliebtesten und größten Anbieter können Anleger hier nicht nur in Aktien, sondern auch in:

- Kryptowährungen,

- EFTs,

- Devisen oder

- Indizes investieren.

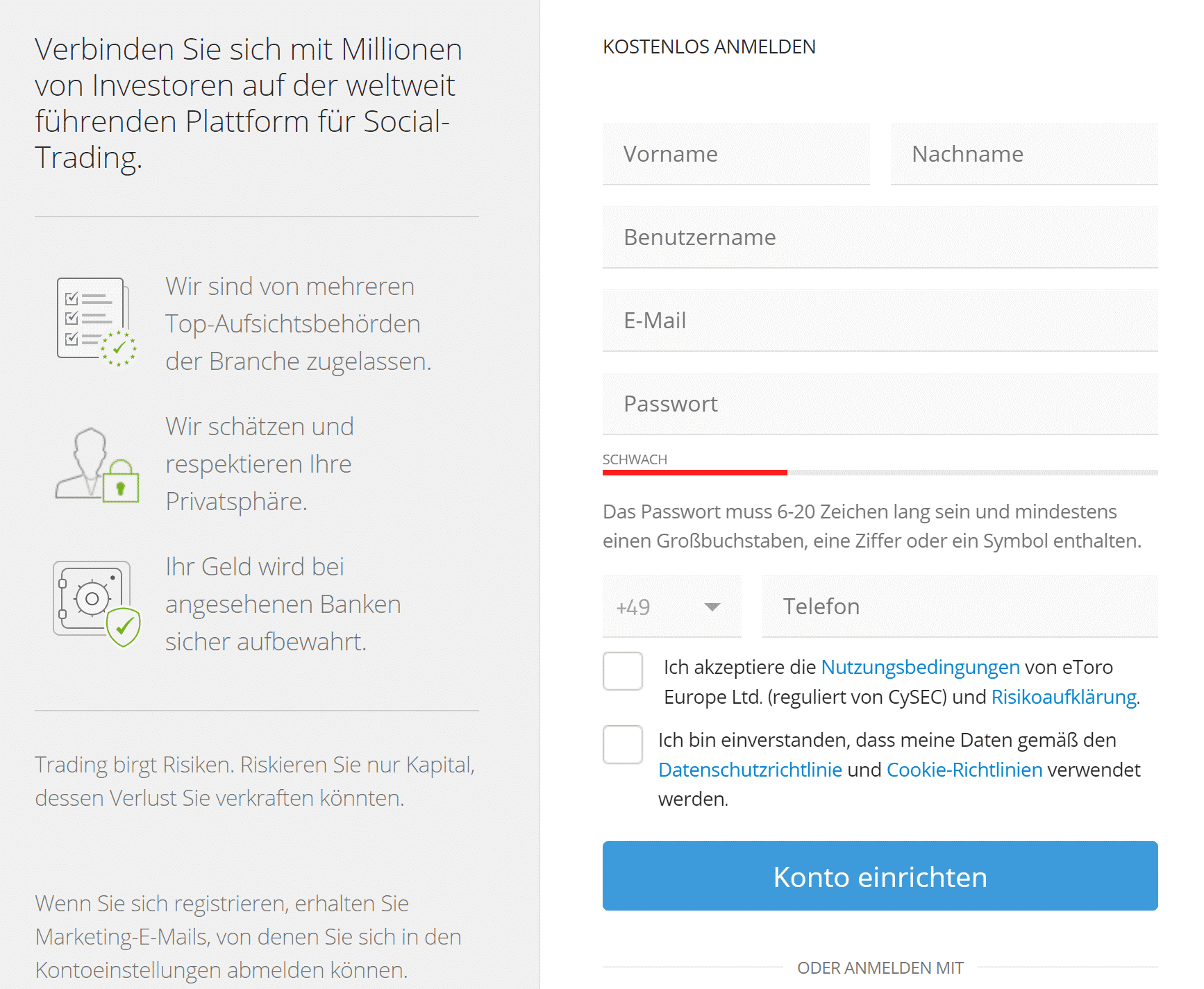

Eine Depoteröffnung ist bei eToro innerhalb weniger Minuten abgeschlossen:

Ihr Kapital ist gefährdet. Es fallen andere Gebühren an. Weitere Informationen finden Sie unter etoro.com/trading/fees.

Schritt 1: Anmeldung

Für die Anmeldung muss man einfach auf der Startseite von eToro auf „Registrieren“ klicken und die entsprechenden persönlichen Daten, wie E-Mail-Adresse und Name eingeben.

Danach landet man auf der Plattform. Hier gibt es beispielsweise eine Watchlist, den News Feed und auch das Portfolio. Mit dem Quick-Link kommt man auf die Märkte und kann Personen sowie auch CopyPortfolios auswählen.

Schritt 2: Konto Verifizierung

Wer mit dem Handel beginnen und die erste Einzahlung vornehmen möchte, der muss zuerst sein Konto verifizieren.

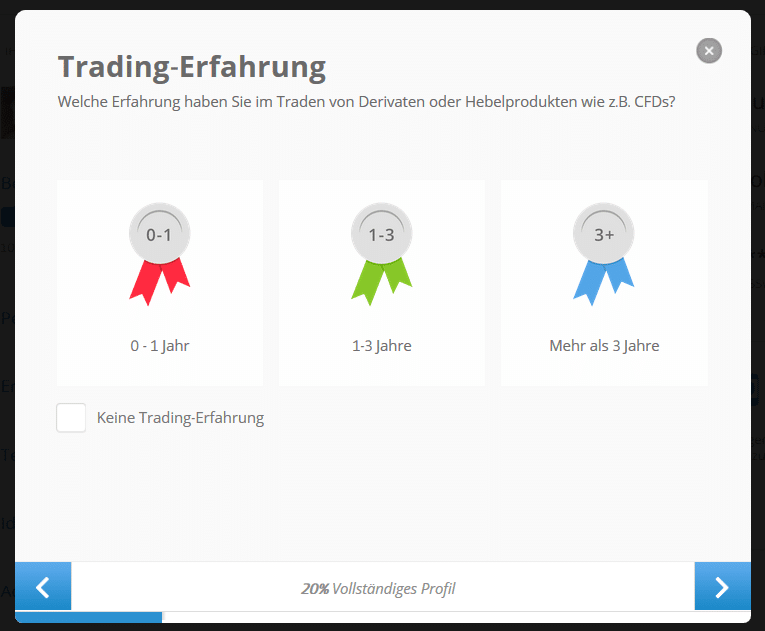

Dazu müssen als erstes persönlichen Daten abgefragt und in weiterer Folge Wirtschaftsprofil erstellt werden. Hier wird der Trader nach etwaigen Erfahrungen befragt.

Wer mehr als 2.000 Euro handeln möchte, muss zudem sein Konto verifizieren. Dazu wird noch ein Lichtbildausweises und auch ein Dokument oder eine Rechnung hochgeladen, auf der sich die Adresse befindet, sodass auch der Adressnachweis erbracht werden kann.

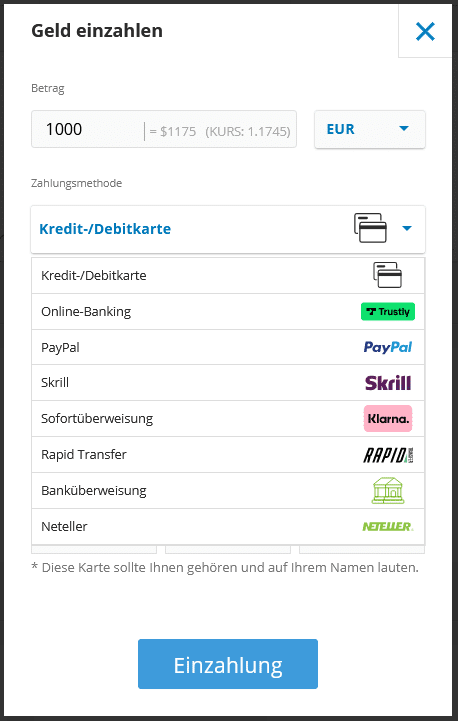

Schritt 3: Einzahlung

Nun kann die Einzahlung vorgenommen werden. Der Mindestbetrag liegt dabei je nach gewählter Zahlungsmethode bei 200 Euro.

Hierfür stehen diverse Einzahlungsmethoden, wie beispielsweise:

- Kreditkarte,

- PayPal,

- Überweisung,

- Skill,

- Neteller oder

- Giropay zur Verfügung.

Nun kann das Konto ganz ohne Einschränkungen genutzt werden.

Ihr Kapital ist gefährdet. Es fallen andere Gebühren an. Weitere Informationen finden Sie unter etoro.com/trading/fees.

Wieviel sollte man in Aktien investieren?

Wir sollten also nicht zuviel Geld in Aktien investieren und dabei auch auf eine gute Risikostreuung achten. Das bedeutet auch, dass man nicht zuviel Geld in ein Einzelunternehmen oder nicht zu viel Geld in eine gewisse Branche stecken sollte, da man sich nie absolut sicher sein kann, wie diese in den kommenden Jahren performen wird. Besser ist es, sein Geld diversifiziert in viele Einzelaktien oder einige große ETFs zu investieren. Über ETFs hat man die Möglichkeit, in bekannte Indizes wie den DAX oder den MSCI World zu investieren, und damit mit nur einer Anlage, viele kleine Anteile tausender Unternehmen zu besitzen, was der Risikostreuung sehr dienlich ist.

Es kann auch sinnvoll sein, nicht all sein Geld auf einmal in Aktien zu investieren, sondern einen sogenannten Sparplan zu verwenden. Das bedeutet, dass man monatlich einen gewissen Betrag, z.B. einen Anteil des Gehaltes, automatisch in ein ETF oder einige Einzelaktien investiert. So profitiert man davon, dass man über viele Käufe den Durchschnittspreis über eine gewisse Zeit erhält und kann vermeiden, zum absolut falschen Zeitpunkt einzusteigen.

Ihr Kapital ist gefährdet. Es fallen andere Gebühren an. Weitere Informationen finden Sie unter etoro.com/trading/fees.

Welche Anlagestrategien gibt es?

Bei der Geldanlage in Form von Aktien, gibt es einige beliebte Strategien, die sich durchaus voneinander unterscheiden: Ein paar dieser Strategien werden wir hier einmal erläutern und euch genauer erklären.

- Eine schon immer und auch heute noch beliebte Strategie ist das sogenannte Value-Investing. Das bedeutet, dass man versucht, Unternehmen und damit Aktien zu kaufen, die einen im Vergleich zu ihrem realen Wert, geringen Kurswert besitzen. Die Informationen dazu findet man auf vielen Finanzplattform im Internet und bei fast jedem gängigen Broker. Es ist hier wichtig auf Kennzahlen zu achten; So ist das KGV, das sogenannte Kurs-Gewinn-Verhältnis, ist ein wichtiger Maßstab, um Unternehmen nach Value-Kriterien zu bewerten: Besitzt eine Aktie ein niedriges KGV, bedeutet das, dass die Aktie im Vergleich zum Gewinn des Unternehmens einen sehr geringen Kurs hat, was darauf hindeutet, dass dieser in Zukunft steigen könnte.

- Eine weitere beliebte Anlagestrategie ist das High-Growth-Investing. Hierbei geht es um globale Trends und damit Unternehmen die in Zukunft und auch jetzt schon einen starken Wachstumskurs hinlegen und ihren Wert ständig steigern. Beispiele für solche High-Growth Aktien wären z.B. der US-Chiphersteller Nvidia oder auch Tesla. Auch hier geht es wieder um Kennzahlen, allerdings um andere: Wichtig ist die Wachstumsrate in verschiedenen Zeiträumen (1, 5, 10 Jahre) und verwandte Kennwerte wie z.B. das Umsatzwachstum oder das Gewinnwachstum vor Steuern.

- Zusätzlich zu den eben genannten zwei Anlagestrategien, die sich hauptsächlich auf Einzelaktien beziehen, gibt es auch eine beliebte Strategie im Umgang mit ETFs: Diese Strategie nennt sich die 70-30-Regel. Das bedeutet, dass man 70% seines Geldes oder nur des Investmentvolumen, welches man in ETF investieren möchte, in einen weltweiten ETF steckt. Die restlichen 30% würde man dann in risikoreichere ETFs investieren, welche sich normalerweise mit Entwicklungsländern beschäftigen. Ein guten Beispiel hierfür wäre die Kombination aus dem ETF “MSCI World” und “MSCI Emerging Markets”.

Welche Risiken birgt eine Investition in Aktien?

Investition in Aktien sind natürlich immer risikoreicher, als Investitionen in Staatsanleihen oder ein simples Tagesgeldkonto. Das hängt damit zusammen, dass bei Aktien die Gewinnerwartung pro Jahr auch deutlich höher und außerdem natürlich positiv ist, was man bei Tagesgeldkonten oder Staatsanleihen nicht unbedingt sagen kann.

Ganz besonders bei Einzelaktien, besteht aber immer das Risiko, dass diese innerhalb von Tagen einen Großteil ihres Wertes verlieren. Das ist zwar sehr selten, kann aber durchaus vorkommen. Viel unwahrscheinlicher ist aber ein Crash des gesamten Aktiensystems und selbst in diesem Fall, erholt sich der Markt im Normalfall innerhalb von weniger Jahre vollständig von den Folgen der Krise.

Wenn man sich einmal die großen Aktienindizes der Welt anguckt, sieht man, dass die Finanzkrise von 2008 innerhalb von drei bis fünf Jahren vollständig überwunden wurde und z.B. der starke Einbruch der Corona Pandemie im März 2020 sogar noch im selben Jahr durch neue Allzeithochs derselbigen Aktienindizes ausgeglichen werden konnte.

Investiert man in Aktien, muss man sich des Risikos bewusst sein und auch in der Lage sein, Kursveränderungen nach oben wie nach unten zu ertragen und nicht panisch zu verkaufen. Betrachtet man den Aktienmarkt auf lange Sicht, so ist die Rendite nahezu immer positiv und liegt im Bereich von 5-10% pro Jahr. Hat man ein genügend diversifiziertes Portfolio oder investiert in ETFs, die große Weltindizes abbilden, dann ist das Risiko beim Aktieninvestment zwar weiterhin vorhanden, aber auf einem akzeptabel niedrigen Niveau.

Welche Chancen gibt es?

Die Frage, welche Chancen ist beim Aktien Investment gibt, lässt sich relativ leicht beantworten. Wenn man langfristig investiert, hat man im Durchschnitt die Möglichkeit, sich auf ungefähr 6,7 % Rendite pro Jahr zu freuen. Dazu kommt die Chance, dass, wenn man in die richtige Auswahl von Firmen investiert, die Rendite natürlich noch deutlich größer ausfallen kann.

Hat man z.B. einen Trend frühzeitig erkannt und rechtzeitig investiert, sind Renditen im Bereich von 20% pro Jahr nicht völlig unrealistisch. Dabei muss man natürlich immer beachten, dass man auch falsch liegen kann und jedes Investment immer ein gewisses Risiko mit sich bringt. Wenn man einmal gelernt hat, wie man richtig in Aktien investiert, hat man mit diesem Werkzeug die Möglichkeit, optimal für das Alter vorzusorgen und sein eigenes Geld effektiv für sich arbeiten zu lassen.

Es ist hierbei wichtig zu wissen, dass in Deutschland leider nur ungefähr 8% der Bevölkerung Aktien besitzt. Wenn man jetzt also einsteigt und in Firmen investiert, gehört man zu einem kleinen Teil der Bevölkerung, der nicht nur selbst arbeiten geht, sondern auch zu Hause sein Geld für sich arbeiten lässt. Betrachtet man das Ganze über einen längeren Zeitraum wie z.B. 20 oder 30 Jahre kommen durch investments in Aktien kumuliert gute Gewinne zusammen, die mit traditionellen Anlageformen wie Bundesschatzbriefen oder Tagesgeldkonten auf keinen Fall möglich gewesen wären.

In welche Aktiengesellschaften sollte man investieren?

Ist das Anlageziel definiert und wurde zudem auch schon ein Depot eröffnet, so geht es nun darum, welche Aktien man kaufen soll und wie man richtig investieren kann:

All jene, die eine kluge Anlagestrategie verfolgen, werden auch langfristig erfolgreich sein. Natürlich hängt die Frage, in welche Aktiengesellschaften man investieren soll, auch von der eigenen Risikoneigung ab:

Sicherheitsorientierter Anleger: Mischfonds oder Anleihen

Chancenorientierter Anleger: Aktienfonds oder Einzeltitel

Natürlich spielt auch die Diversifikation, also die Risikostreuung, eine wesentliche Rolle. Aus diesem Grund setzt ein erfahrener Anleger nie das gesamte Geld auf eine einzige Karte (oder in diesem Fall: auf eine Aktiengesellschaft), sondern erwerben Anteilsscheine von mehreren Unternehmen, die aus verschiedenen Regionen/Ländern wie Branchen sind. Das heißt, so kann man etwaige Verluste einzelner Titel mit Gewinnen ausgleichen, die aus anderen Wertpapieren-Investments erzielt werden.

Investiert man in Unternehmen, die ausschließlich in Wachstumsmärkten aktiv sind, dabei spricht man von sogenannten Wachstumsaktien, so sind diese in der Regel ausgesprochen lukrativ, da derartige Aktiengesellschaften oftmals die Gewinne stark in die Höhe jagen können. Natürlich haben hohe Gewinne immer einen positiven Einfluss auf den Aktienkurs.

Bei „Value-Aktien“ handelt es sich um Anteilsscheine von etablierten Unternehmen, die in stabilen Märkten daheim sind und seit Jahren zu den Marktführern gehören. Auch wenn derartige Aktien nicht so chancenreich sind, so ist das Verlustrisiko aber geringer. Zudem bieten Value-Aktien oftmals auch weitaus höhere Dividendenzahlungen als sogenannte Wachstumsaktien.

Ihr Kapital ist gefährdet. Es fallen andere Gebühren an. Weitere Informationen finden Sie unter etoro.com/trading/fees.

Wie informiere ich mich über Unternehmen?

- dem Unternehmen,

- den Zielen und Plänen,

- vergangene Projekte

Bevor man nämlich in eine Aktiengesellschaft investiert, sollte man immer Informationen einholen. Auch Benjamin Graham, George Soros, Warren Buffet und Peter Lynch, die wohl erfolgreichsten Investoren auf unserem Planeten, haben immer wieder betont, dass sie nur in Unternehmen investieren, deren Geschäfte sie auch verstehen sowie nachvollziehen können.

Holt man Informationen ein und bemerkt, dass das Geschäftsmodell undurchsichtig ist oder man nicht nachvollziehen kann, so sollte man besser die Finger davon lassen.

Muss man Angst vor Kursschwankungen haben?

Natürlich besteht die Möglichkeit, dass die Aktienpreise über die Jahre hinweg viel schneller als die Gewinne steigen – auch der umgekehrte Fall ist möglich. Blickt man auf das Ende der 1990er Jahre zurück, als die Aktienkurse nach oben geschossen sind, während die Gewinne der Unternehmen nur langsam stiegen, kam es zu einer Überbewertung an den Börsen. Es folgte der zu erwartende Einbruch – in diesem Fall spricht man auch von einer Korrektur.

Aber auch die Zinsentwicklung hat einen Einfluss auf die Aktienkurse. Den wohl mit Abstand größten Einfluss haben nämlich die Notenbanken, die mit der Geldpolitik das Zinsniveau beeinflussen. Sinken die Zinsen, so steigen die Aktienkurse.

- die Arbeitsmarktentwicklungen,

- die Kauflaune der Verbraucher,

- das Investitionsverhalten der Unternehmen,

- der private Konsum.

Zudem darf das sogenannte Herdenverhalten nicht unterschätzt werden. An den Börsen kommt es immer wieder zu Trends, die natürlich auch einen Einfluss auf die Aktienkurse haben können. Gegen Ende der 1990er Jahre waren es Internet- wie auch Technologieunternehmen – doch derartige Trends sind immer nur Zwischenepisoden. Das heißt, nach dem Aufstieg folgt der Fall.

Aber auch die Stimmung der Anleger spielt eine tragende Rolle. Erinnert man sich etwa an das Jahr 2008, als richtig schwarze Gewitterwolken an den Märkten aufzogen, so hatten viele Anleger plötzlich die Angst, ihr gesamtes Geld, das in die Aktien gesteckt wurde, zu verlieren. Plötzlich verkaufte man seine Papiere und steckte das Geld in sichere Anlagen. Derartige Panikverkäufe drücken natürlich auch die Kurse – mitunter kommt es zu einer kaum aufzuhaltenden Talfahrt. Anders hingegen, wenn sich die Sorglosigkeit breit macht – schlagen immer mehr Investoren zu, so treibt das natürlich die Kurse nach oben.

Aber auch Regierungen, die ja wirtschaftliche Rahmenbedingungen schaffen, haben einen Einfluss auf Aktienkurse. So können neue Verordnungen wie auch Gesetze positive wie natürlich auch negative Auswirkungen auf die Aktienkurse haben.

Ihr Kapital ist gefährdet. Es fallen andere Gebühren an. Weitere Informationen finden Sie unter etoro.com/trading/fees.

Gibt es den richtigen Kaufzeitpunkt?

Geht es um den richtigen Einstiegszeitpunkt, so kann man sich zu Beginn einmal mit den diversen Wirtschaftsindikatoren befassen, die durchaus Signale für bevorstehende Kursentwicklungen sein können. Dazu gehörenbeispielsweise:

- Leistungsberichte zu der wirtschaftlichen Situation eines Landes (beispielsweise BIP-Zahlen),

- Ölpreisentwicklung,

- Inflationsrate,

- EZB-Zinsentwicklung.

Bei der Technischen Analyse werden zurückliegende Kursentwicklungen eines Index oder einer Aktie herangezogen. Je nach Strategie oder Methode sind hier zahlreiche Signale oder Muster von Bedeutung. In der Regel analysiert man bei der Technischen Analyse die Charts, sodass auch immer wieder von der „Charttechnik“ oder „Chartanalyse“ gesprochen wird.

Bei der Fundamentalanalyse befasst man sich hingegen nur mit den fundamentalen Daten des Unternehmens. Dabei will der Anleger herausfinden, ob es sich lohnt, in das Unternehmen zu investieren. Besonders interessant ist hier das sogenannte Kurs-Gewinn-Verhältnis der Aktie (kurz: KGV). Das KGV hilft etwa, wenn es darum geht, günstige Anteilsscheine aufzuspüren.

Wie empfehlenswert sind Fonds oder auch passive Investments?

Beim Wertpapierhandel sollte man auch auf Investmentfonds sowie auch auf passive Investments, dazu gehören Indexzertifikate oder auch ETFs, setzen. Vor allem dann, wenn ein langfristiger Vermögensaufbau geplant wird, sind Wertpapiere die Alternative schlechthin, weil hier mit einem einzigen Investment eine doch sehr breite Risikostreuung erreicht werden kann.

Wer hingegen in einen Index, so etwa den deutschen DAX, investieren will, der sollte sich für Exchange Traded Funds (kurz: ETFs), also börsengehandelte Indexfonds, entscheiden. Hier wird der gewählte Index 1 zu 1 nachgebaut – bei dieser Variante braucht man auch keinen aktiven Fondsmanager. Während bei Investmentfonds, die aktiv gemanagt werden, immer das Ziel im Vordergrund steht, den Markt schlagen zu wollen, will man bei passiven Investments nur so gut wie der Index abschneiden. Dafür bietet ein passiv gemanagter Fonds meist deutlich geringere Gebühren und muss nicht schlechter abschneiden, als aufwändig beworbene Spezialfonds.

Ihr Kapital ist gefährdet. Es fallen andere Gebühren an. Weitere Informationen finden Sie unter etoro.com/trading/fees.

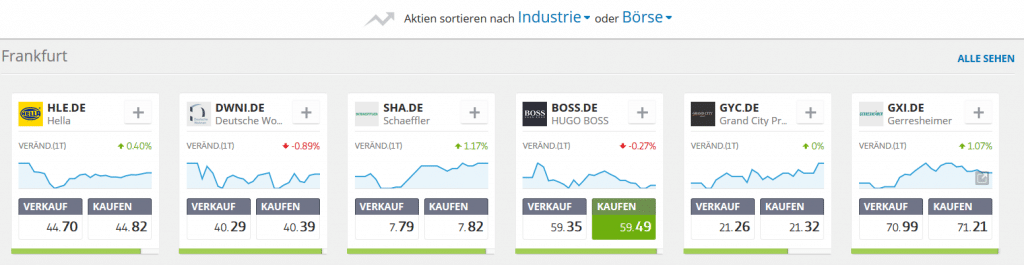

Der Wahl der Börse

- die Börse Frankfurt,

- das XETRA-System oder

- ein paar Regionalbörsen – so beispielsweise Berlin, Düsseldorf, Hamburg oder auch Stuttgart – zur Verfügung.

Heute können einige Wertpapiere aber auch im sogenannten außerbörslichen Direkthandel gekauft wie auch verkauft werden.

- Somit spart man sich als Anleger die Börsengebühren sowie auch die Maklercourtage.

- Zudem muss man auch nicht darauf warten, bis der Auftrag an der Börse ausgeführt wurde.

Das Prinzip ist ausgesprochen einfach:

1. Der Anleger stellt in der Ordermaske des Online-Brokers eine Preisanfrage – so etwa für 30 Stück ADIDAS-Aktien.

2. Nun wird der Handelspartner der Depotbank den unverbindlichen Kauf- oder auch Verkaufspreis mitteilen.

3. Aufgrund der Tatsache, dass sich die Kurse relativ schnell ändern können, hat der Anleger sodann nur ein paar Sekunden Zeit, um dem Angebot zustimmen zu können. Wird nicht zugestimmt oder auch von Seiten des Anlegers abgelehnt, kann danach eine neue Preisanfrage gestellt werden.

Optionsscheine wie Zertifikate können zudem ebenfalls direkt bei der emittierenden Bank gehandelt werden. Jedoch nur, wenn die Depotbank auch den außerbörslichen Direkthandel mit dem Emittenten anbietet.

Auch bei der Frage, über welchen Handelsplatz Aktien gekauft werden sollen, geht es darum, dass keine allzu hohen Gebühren anfallen. Für den Wertpapierhandel sind vor allem folgende Kostenpunkte von Bedeutung:

- das geplante Volumen,

- die Vermittlungsprovision des Maklers (Courtage) und

- der Spread, das ist die Differenz zwischen dem An- wie Verkaufskurs.

Handelt es sich um einen Nebenwert mit einem geringen Handelsvolumen, so sollte darauf geachtet werden, dass das Wertpapier vom gewählten Handelsplatz auch rege gehandelt wird, sodass ein marktgerechter Preis angeboten wird.

Ihr Kapital ist gefährdet. Es fallen andere Gebühren an. Weitere Informationen finden Sie unter etoro.com/trading/fees.

Die Risikostreuung

Zudem kommt noch das nicht zu unterschätzende Unternehmensrisiko hinzu. Das heißt, ein Managementfehler kann sehr wohl auch zu einer geringen Gewinnentwicklung führen, sodass die Aktienkurse in den Keller wandern – aber auch eine Unternehmenspleite kann als nicht zu unterschätzendes Unternehmensrisiko gewertet werden.

Derartige Gefahren können von den Anlegern aber relativ leicht ausgeschaltet werden. Investiert man nämlich in diverse Firmen, die in unterschiedlichen Branchen daheim sind und zudem aus verschiedenen Ländern kommen, so spielt es kaum eine Rolle, wenn es bei einer Aktiengesellschaft nicht nach Wunsch läuft. Der Verlust wird nämlich durch die Gewinne anderer Aktiengesellschaften ausgeglichen.

Jedoch muss an dieser Stelle erwähnt werden, dass das Marktrisiko – verglichen mit dem Unternehmensrisiko – nicht ganz so einfach ausgeschaltet werden kann. Der Anleger kann das Risiko nur reduzieren, wenn er auch sein Geld auf sichere Anlagen, so etwa auf das Tages- wie Festgeld, verteilt. Zudem sind auch Anleihen wie Immobilien- oder auch Rentenfonds interessant. Man sollte daher nicht das gesamte Ersparte in Aktien stecken, sondern auch Teile des Vermögens auf sichere Anlagen aufteilen.

Der klassische Anfängerfehler

Zahlreiche Einsteiger begehen, wenn es darum geht, in Aktien zu investieren, denselben Fehler: Man investiert eine bestimmte Summe in ein einziges Wertpapier – in diesem Fall in eine sehr spekulative Aktie.

Natürlich kann das gut gehen, doch in fast allen Fällen entwickelt sich das Papier nicht so wie gewünscht. Anfänger sollten das Einzelwertrisiko immer vermeiden, da eine negative Unternehmensnachricht schon dafür sorgen kann, dass ein zweistelliger Verlust verbucht werden muss. Man sollte, wie schon erwähnt, nie sein ganzes Erspartes auf eine Karte setzen. Nur dann, wenn man das Risiko streut, wird man mitunter auch Erfolge feiern – also Gewinne verbuchen – können.

Anfänger sollten zu Beginn eher kleinere Beträge investieren und sich erst mit der Zeit, also wenn sie der Meinung sind, ein Gefühl für den Markt bekommen zu haben, für spekulative Aktien interessieren.

Verluste begrenzen & Gewinne laufen lassen

Während ein Trader schnelle Rendite erzielen will, möchte der Investor langfristig in ein erfolgreiches Unternehmen investieren – er will an der Erfolgsgeschichte teilhaben und kauft deshalb Aktien. Jedoch ist es wichtig, dass man langfristige Investments auch immer wieder hinterfragt, sofern man feststellt, dass keine Erfolge verbucht werden können oder sich der Aktienkurs seit geraumer Zeit in einer nicht enden wollenden Abwärtsspirale befindet.

Der erfahrene Aktionär agiert nach dem alten Börsenmotto:

„Gewinne laufen lassen und Verluste begrenzen“.

Jedoch macht die Psychologie hier oft einen Strich durch die Rechnung. Viele Anleger realisieren Handelsgewinne schon nach sehr kleinen Kurszuwächsen – es wird also viel zu früh verkauft.

Kommt es hingegen zu Kursverlusten, so wird oft nicht verkauft, weil man hofft, dass das Papier irgendwann wieder in der Nähe des Einstandskurses landen wird. Immer wieder müssen dann extrem hohe Verluste verbucht werden.

Ihr Kapital ist gefährdet. Es fallen andere Gebühren an. Weitere Informationen finden Sie unter etoro.com/trading/fees.

Wie man in Aktien investiert – FAQ

Was sind eigentlich Aktien?

Es handelt sich hier um Anteilscheine eines Unternehmen, in der Regel einer Aktiengesellschaft.

Welche Fragen sollte man sich stellen, bevor man in Aktien investiert?

Man sollte sich zuerst überlegen, wie viel Geld einem zur Verfügung steht und ob man eher chancen- oder sicherheitsorientiert ist. Außerdem geht es auch darum, dass man sich zuerst Gedanken darüber macht, welche Rendite mit dem Investment erzielt werden soll.

Wie kann man in Aktien investieren?

Zu Beginn braucht man ein sogenanntes Aktiendepot. Bei einer Bank oder auch bei einem Online-Broker kann ein derartiges Depot eröffnet werden. Als Erstes muss man sich anmelden und dann sein Konto verifizieren. Anschließend kann man Geld einzahlen und dann das Konto nutzen.

Welche Strategien kann man als Anleger verfolgen?

Sicherheitsorientierter Anleger: Mischfonds oder Anleihen, Chancenorientierter Anleger: Aktienfonds oder Einzeltitel

Zuletzt aktualisiert am 7. Dezember 2023