Auf der Suche nach neuen Instrumenten zum Investieren und Diversifizieren des eigenen Portfolios ziehen immer mehr Anleger Index-Zertifikate in Betracht. Mit diesem Finanzderivat geht man einen Vertrag mit einem Broker ein, ohne das zugrundeliegende Wertpapier tatsächlich zu erwerben.

In diesem Artikel erklären wir, was es mit Index-Zertifikaten auf sich hat, wie man sie kaufen und handeln kann, und welcher der beste Broker dafür ist.

| Index-Zertifikate kaufen | Mehr erfahren |

76% der Konten von Privatinvestoren verlieren beim Trading von CFDs bei diesem Anbieter Geld. Überlegen Sie gründlich, ob Sie es sich leisten können, Ihr Geld durch das Eingehen des hohen Risikos zu verlieren.

- Ein Finanzinstrument auf einen Basiswert kaufen und davon profitieren

- Ein einfacher Weg, das Portfolio zu diversifizieren

- Das Risiko mit diesem Instrument senken

- In Märkte investieren, die andernfalls vielleicht unerreichbar sind

Was sind Index-Zertifikate?

Bevor wir uns genauer mit diesem Instrument beschäftigen, wollen wir erst einmal im Detail erklären, was Indexzertifikate überhaupt sind. Dafür werfen wir zuerst einen Blick auf die Bestandteile, aus denen sich das Wort zusammensetzt, und erläutern dann, was sie zusammen bedeuten und was Anleger über sie wissen sollten.

Was sind Zertifikate?

Im Gegensatz zum Erwerb der Eigentumsrechte an einem Vermögenswert begründet das Zertifikat eine Verpflichtung zwischen dem Emittenten und dem Anleger, die Bedingungen festzulegen und einzuhalten, unter denen eine mögliche Rendite der Anlage an den Anleger ausgezahlt wird. Diese Bedingungen beziehen sich in erster Linie auf die Dauer der Anlage und deren finanzielle Größenordnung.

Was ist ein Index?

Ein Finanzindex ist eine Methode zur Nachverfolgung, wie sich eine vorher festgelegte Gruppe von Vermögenswerten in einer standardisierten Weise entwickelt. Das bedeutet, dass der Index die Performance eines Korbes oder einer Gruppe von Vermögenswerten misst, die als Replikator in einem bestimmten Marktsektor fungiert.

Indizes können:

- breit gefächert sein, wie z. B. der S&P 500 und der Dow Jones an der New Yorker Börse, oder

- spezialisiert, wie z. B. solche Indizes, die bestimmte Branchen oder Märkte abbilden.

Was ist ein Index-Zertifikat?

Das Indexzertifikat bietet die Möglichkeit, indirekt in Branchen und Märkte zu investieren, die prinzipiell weniger zugänglich sind, wie z. B. Aktien großer Unternehmen und Konglomerate, die zu sehr hohen Preisen gehandelt werden.

Durch die Anlage auf Basis eines Indexes, der diese Branchen abbildet, profitiert der Anleger im gleichen Verhältnis wie die erzielten Kursgewinne der im Index enthaltenen Unternehmen. Genauso, wie man jedoch vom potenziellen Wachstum des Indexes profitieren kann, kann man auch den gleichen Anteil an Verlusten erleiden, sollten diese im vereinbarten Anlagezeitraum auftreten.

Grundlagen: Was sollte man über Index-Zertifikate wissen?

- Ein Index-Zertifikat ist ein Finanzderivat, also ein Instrument, dessen Rendite nach dem zugrunde liegenden Vermögenswerts bemessen wird. Man investiert somit nicht in den Vermögenswert als solchen, sondern spekulieren auf seinen Preis in einem bestimmten Zeitraum.

Wo kann man Index-Zertifikate kaufen?

Man kann Index-Zertifikate online über Börsen und Broker kaufen, die bei der Transaktion als Vertragspartner auftreten. Über sie kann man auch in andere Finanzinstrumente und Vermögenswerte wie Aktien, Rohstoffe und Währungen investieren.

Unsere Empfehlung: eToro

Es ist auch wichtig zu erwähnen, dass eToro eine Plattform ist, die Social-Trading-Funktionen beinhaltet, die eine einfache Kommunikation innerhalb der Investment-Community ermöglicht. Dies erleichtert die Marktanalyse und Strategieplanung. Wer zudem am direkten Erwerb von Finanzinstrumenten interessiert ist, kann bei eToro provisionsfrei Aktien und ETFs kaufen und verkaufen.

Andere Broker zum Kauf von Index-Zertifikaten

Es gibt auch andere interessante Optionen online, unter denen wir allen voran Libertex, Capital.com und Plus500 erwähnen können. Alle verfügen über die grundlegenden Anlagemöglichkeiten und unterscheiden sich durch individuelle Besonderheiten.

6

Zahlungsmöglichkeiten

Funktionen

Kundendienst

Bewertung

Mobile App

Feste Provisionen pro Vorgang

Kontogebühr

- Große Produktvielfalt

- Voll lizensiert und reguliert

- Modern und plattformübergreifend

81% der Konten von Privatanlegern verlieren Geld, wenn sie CFDs von diesem Anbieter handeln.

Kontoinformation

Gebühren pro Operation

- Mehr als 200 Finanzwerte

- Zahlreiche Auszahlungen

- Seit über 20 Jahren tätig

78,31% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesen Anbietern. Sie sollten überlegen, ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.

Kontoinformation

Gebühren pro Operation

- Keine Provisionen und Niedrige Spreads

- Reguliert durch CBI und MiFID in Europa

- Intuitive Handelsplattform

72% der Privatanleger-Konten verlieren Geld beim Trading von CFDs mit diesem Anbieter. Sie sollten erwägen, ob Sie verstehen, wie CFDs funktionieren und ob Sie sich das hohe Risiko leisten können, ihr Geld zu verlieren.

Kontoinformation

Gebühren pro Operation

- Geringe Gebühren

- Algo Trading verfügbar

- Sehr freundliche Benutzeroberfläche

66% der Privatanleger verlieren Geld beim CFD-Handel. Besuchen Sie skilling.com für den vollständigen Haftungsausschluss.

Kontoinformation

Gebühren pro Operation

Kontoinformation

Gebühren pro Operation

Kontoinformation

Gebühren pro Operation

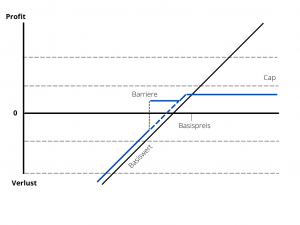

Welche Arten von Index-Zertifikaten gibt es?

Die Realität ist, dass die Art des Zertifikats immer unterschiedlich sein wird, abhängig von der Art der Anlage und wie oben erwähnt, vom Index und dem Emittenten. Jeder Anleger muss das Indexzertifikat finden, das am besten zu seiner Marktstrategie passt.

Wie kann man Index-Zertifikate handeln?

Wenn man Index-Zertifikate an einem Markt handelt, fallen je nach Broker Provisionen und Gebühren an. Beim Handel direkt mit dem Emittenten entfällt die Brokerprovision, da der Broker nicht als Vermittler involviert ist. Es gibt jedoch einige Broker, die nach Vereinbarung mit einigen Emittenten den Handel von Index-Zertifikaten kostenlos anbieten.

Es ist jedoch wichtig zu betonen, dass es üblich ist, eine Mindestinvestition zu tätigen, die bei Zertifikaten ab 1.000 Euro liegen kann. Diese Mindestinvestition soll Broker und Anleger davor schützen, um zum Zeitpunkt der Abrechnung ein negatives Ergebnis zu erhalten. Somit entfällt auch die Notwendigkeit von Limit-Orders auf Zertifikatsgeschäfte.

Ihr Kapital ist gefährdet. Es fallen andere Gebühren an. Weitere Informationen finden Sie unter etoro.com/trading/fees.

Wie funktionieren Index-Zertifikate?

Das Index-Zertifikat wirkt wie ein Investment auf den Kurs eines Basiswertes. Das heißt, es wird nicht in das Eigentum an dem Vermögenswert investiert, sondern auf dessen Wertentwicklung am Markt. Der Vorteil ist, dass der Preis des Index-Zertifikats nach dem Bruchteilverfahren berechnet wird, sprich in Faktoren von 1:100, 1:10 und ähnlichen Werten.

Beispiel: Steht also der genannte Index, z. B. der DAX, bei 12.000 Punkten und das DAX-Index-Zertifikat hat einen Faktor von 1:100, dann hat es einen Kurs von 120 Euro.

Üblicherweise haben Index-Zertifikate eine variable Laufzeit, die von Monaten bis zu Jahren reichen kann. Zum Zeitpunkt des Ablaufs der Laufzeit wird der Kurs des Basiswertes, also des Referenzindex, ausgewertet, um festzustellen, ob der Anleger mit diesem Instrument einen Gewinn oder Verlust erzielt hat.

Darüber hinaus ist das Index-Zertifikat für den Anleger ein sehr komfortables Instrument zur Diversifizierung des Anlageportfolios. Das liegt daran, dass die Indizes eine variable Menge von Vermögenswerten messen, was das Risiko verringert – im Vergleich zur Anlage in einen einzigen bestimmten Vermögenswert. Bei Indizes können Verluste bei einem Vermögenswert durch die positive Wertentwicklung eines anderen Vermögenswerts im selben Index ausgeglichen werden.

Beispiel: Wenn man ein Index-Zertifikat kaufen möchte, das die größten Unternehmen abdeckt, wäre eine der geeignetsten Optionen der S&P 500 (Standard & Poor’s 500), der an der New Yorker Börse gelistet ist. Gehen wir davon aus, dass der Index mit 4.000 Punkten bewertet wird, und ein Emittent Zertifikate zu einem Faktor von 1:100 anbietet. In diesem Fall kostet jedes Zertifikat, das der Anleger erwerben möchte, 40 US-Dollar.

Nehmen wir nun an, dass das gekaufte Zertifikat für ein Jahr gültig ist. Am Ende dieses Zeitraums analysiert der Emittent das Verhalten des Index: Liegt er über dem Kaufkurs, entspricht der Gewinn dem Anstieg; und wenn der Index unter dem Anfangskurs liegt, fährt der Anleger einen Verlust ein.

Nehmen wir an, der S&P 500 notiert am Ende des Zertifikats bei 4.500 Punkten, dann bedeutet das, dass der Emittent dem Anleger 45 US-Dollar für jedes gekaufte Zertifikat zahlen muss. Das entspricht einem Gewinn von 12,5 %. Wenn der S&P 500 am Ende der festgelegten Periode aber nur bei 3.500 Punkten notiert, erhält der Anleger für jedes gekaufte Zertifikat eine Rendite von 35 US-Dollar. Er macht also einen Verlust von 12,5 %.

So klappt der Handel mit Index-Zertifikaten: Worauf sollte man beim Handel achten?

Index-Zertifikate sind nützliche Instrumente, um sein Kapital am Aktienmarkt (oder einem anderen Markt) zu verteilen. Sie erleichtern es, unter demselben Derivat in verschiedene Branchen zu investieren. Hier einige Tipps, damit sich das Investment lohnt.

Bevor man eine Investition tätigt, ist es notwendig, die richtige Recherche zu betreiben, d. h. Marktanalyse, Bewertung des zu erwerbenden Vermögenswerts und sein Verhalten im Laufe der Zeit.

Index-Zertifikate bieten die Möglichkeit zur Portfoliodiversifikation und sind eine einfache Möglichkeit, andere Märkte zu erschließen, die für Anleger sonst unerreichbar wären.

Dabei ist es wichtig, die Natur des jeweiligen Marktes zu verstehen. Zwei zentrale Faktoren müssen dabei berücksichtigt werden: Volatilität und Zeit.

Zum letzten Punkt ein Beispiel: Befindet sich der Basiswert in einem Markt mit einer volatilen Charakteristik, kann die Laufzeit des Zertifikats viele Höhen und Tiefen beinhalten. Diese wirken sich extrem auf die Renditeerwartungen der Anlage aus. Wenn das Zertifikat eine lange Laufzeit hat, kann der Basiswert, in diesem Fall der Index, viele verschiedene Situationen vor der Fälligkeit des Finanzinstruments durchlaufen. Das erhöht das Risiko auf Verluste.

Ihr Kapital ist gefährdet. Es fallen andere Gebühren an. Weitere Informationen finden Sie unter etoro.com/trading/fees.

Lohnt sich ein Investment in Index-Zertifikate?

Wenn der Anleger auf der Suche nach einer sofortigen und hohen Rendite ist, dann ist das Index-Zertifikat höchstwahrscheinlich nicht das geeignetste Instrument für diese Person. In diesem Fall sind riskantere Optionen vielversprechender, die zu größeren Gewinnen – aber auch Verlusten – führen können, wie z. B. die direkte Investition in Vermögenswerte über den Aktienmarkt.

Wenn der Anleger stattdessen ein Finanzinstrument mit moderatem Risiko sucht, um einen bescheidenen Vermögenszuwachs in einer längeren Zeitspanne zu erzielen, dann kann das Index-Zertifikat eine gute Option sein.

Wenn der Anleger einen Index mit positiven Aussichten identifiziert und von der positiven zukünftigen Entwicklung der darin enthaltenen Branchen und Werte überzeugt ist, dann ist ein Index-Zertifikat ein ideales Instrument zur Kapitalanlage. Ein gewisses Risiko ist jedoch immer vorhanden. Wenn sich der Index negativ verhält, wird sich dies in entsprechender Weise im Wert der Anlage widerspiegeln.

Welche Kosten und Gebühren fallen beim Index-Zertifikate-Kauf an?

Die genauen Kosten, um Index-Zertifikate zu kaufen, bestimmt jeder Broker individuell. Für den Handel mit Indizes berechnet unser Testsieger eToro beispielsweise zwischen 4 und 1.200 Pips. Im Vergleich zu anderen Brokern ist dies ein guter Wert.

In dem folgenden Vergleichstool können Anleger berechnen, welche Gebühren sie bei ausgewählten Brokern zahlen müssen.

| Abonnementgebühren | |||

| 1,00 % | 1,50 % | N/A | 1,50 % |

| Management-Gebühr | |||

| 0 % | 0 % | N/A | 4,90 € |

| Makler-unterstützte Geschäfte | |||

| 30 € | Kein Service | Kein Service | Kein Service |

Ihr Kapital ist gefährdet. Es fallen andere Gebühren an. Weitere Informationen finden Sie unter etoro.com/trading/fees.

So kann man Index-Zertifikate bei eToro handeln

Wie bereits erwähnt, ist der Online-Broker eToro laut unseren Tests die beste Plattform für Investments. Daher hier eine kurze Schritt-für-Schritt-Anleitung, wie man mit eToro tradet.

Schritt 1: Bei eToro registrieren

Als Erstes muss man sich bei eToro registrieren, sprich ein Konto eröffnen. Dafür benötigt man lediglich eine E-Mail-Adresse, die verifiziert werden muss, sowie einen Benutzernamen und ein Passwort. Man kann sich auch auf der eToro-Plattform mit seinem bereits existierenden Google- oder Facebook-Konto anmelden.

Nachdem die E-Mail-Adresse verifiziert wurde, kann man auf die angebotenen Handelsfunktionen zugreifen, die eToro anbietet. Dies ist mit dem Demokonto der Plattform möglich, mit dem man all ihre Funktionen testen kann. Indem man mit virtuellem Geld Transaktionen durchführt, kann man simuliert in den realen Aktien-, Rohstoff- oder Devisenmarkt einsteigen und Strategien ausprobieren.

Zusätzlich und um die Verifizierung abzuschließen, muss man sein wirtschaftliches Profil ausfüllen, in dem seinen Kenntnisstand über Finanzinstrumente aufschlüsselt und angibt, wie viel man auf der Plattform investieren möchte. Bevor man es abschließen kann, muss man zudem dem Haftungsausschluss zustimmen. Darin macht man deutlich, dass man sich dem Risiko bewusst ist, das man beim Handel auf Broker-Plattformen wie eToro eingeht.

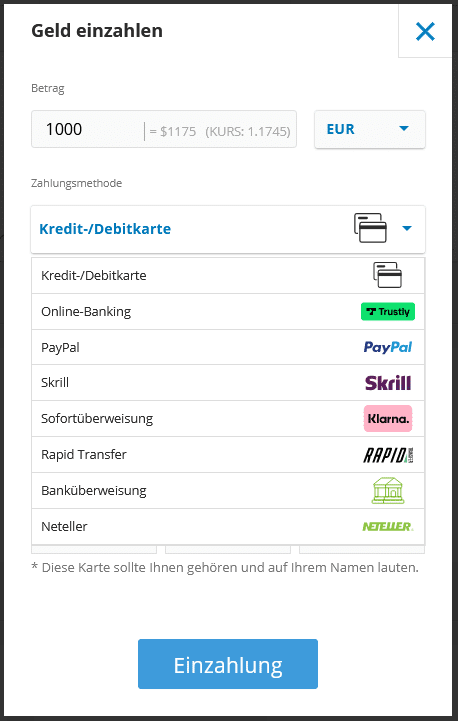

Schritt 2: Das eToro-Konto aufladen

Um Transaktionen mit echtem Geld durchzuführen, muss man nun eine Einzahlung vornehmen. Dieser Vorgang kann mit verschiedenen Zahlungsmethoden durchgeführt werden, wie z. B. Kreditkarte, Banküberweisung, PayPal, Skrill, Neteller und anderen Online-Zahlungsdiensten.

Das gutgeschriebene Geld wird schnell im eToro-Depot angezeigt, sodass man sofort mit dem Handel von Zertifikaten beginnen kann.

Schritt 3: Mit dem Handel beginnen

Um die Index-Zertifikate, die man kaufen möchte, zu finden, muss man deren Namen in die eToro-Suchleiste eingeben. Hier findet man sofort viele Ergebnisse mit Kaufoptionen und Informationen über die Sicherheit der Transaktion.

Bei der Auswahl des gewünschten Index-Zertifikats muss man nun den Preis festlegen, den man für den Index-Zertifikat-Kauf zur Verfügung stellen möchte. Man hat dann die Möglichkeit, eine Hebelwirkung anzuwenden, was als Zwischenschritt zu einer Warnung über das zusätzliche finanzielle Risiko führt, das mit dieser Option verbunden ist.

Um den Handel abzuschließen, kann man auch ein Stop-Loss-Limit und ein Take-Profit-Limit setzen. Wenn alle Konfigurationen abgeschlossen sind, klickt man einfach auf „Order platzieren“ und die Transaktion ist fertig.

Ihr Kapital ist gefährdet. Es fallen andere Gebühren an. Weitere Informationen finden Sie unter etoro.com/trading/fees.

Was ist ein Index-Zertifikat-Rechner?

Dieser Service kann vom Emittent selbst oder von einem Broker angeboten werden, ist aber auch anderswo im Internet verfügbar.

Was ist die beste Strategie für den Handel mit Index-Zertifikaten?

Indizes sind sehr anfällige Indikatoren für die Entwicklungen und Ereignisse rund um die in ihnen enthaltenen Branchen und Vermögenswerte. Daher muss der Anleger bei seiner Entscheidung berücksichtigen, dass die Volatilität eine essenzielle Rolle bei der Rendite spielen kann.

- Bei Indizes mit breitem Spektrum können Umstände aus mehreren Bereichen die Leistung der Indikatoren beeinflussen. Das reicht von bestimmten Ereignissen bis hin zu allgemeineren konjunkturellen Entwicklungen.

- Gleichzeitig sind die spezialisierteren Indizes anfälliger für die spezifischen Variablen, die zur Bestimmung ihrer Marktbewertung beitragen: Sie hängen von der Art der Branche, der Stärke der Unternehmen oder des Sektors und dem Vertrauen des Marktes in all diese Faktoren ab.

- Perfekte Bedingungen wird es nie geben. Daher sollte man, wenn man sich fest für ein Investment in Index-Zertifikate entschieden hat, möglichst viele günstige Gelegenheiten für die Anlage nutzen.

- Das Wichtigste ist, den Markt zu kennen, genug informiert zu sein, um eine Entscheidung zu treffen, die auf Wissen und nicht nur auf Intuition basiert. Es gibt viele Variablen, die das Verhalten des Marktes beeinflussen, weshalb ein Investment immer eine riskante Entscheidung ist.

- Die beste Strategie ist immer, informierte Entscheidungen zu treffen. Daher ist es notwendig, den Markt zu studieren, die zugrunde liegenden Vermögenswerte zu kennen und sich die Zeit zu nehmen, das Verhalten der zugehörigen Indikatoren zu analysieren, um das Risiko eines Investitionsverlustes zu reduzieren.

- Zertifikate sind recht komplizierte Finanzderivate und können bei unerfahrenen Anlegern zu Verwirrung führen. Deshalb sollte man sich vor der Entscheidung für ein Investment gut informieren.

Ihr Kapital ist gefährdet. Es fallen andere Gebühren an. Weitere Informationen finden Sie unter etoro.com/trading/fees.

Die Vor- und Nachteile von Index-Zertifikaten

Wenn man sich Index-Zertifikate informiert, ist es immer gut, sich die Vor- und Nachteile vor Augen zu halten. Solche Listen helfen bei der Entscheidung, ob sich eine Anlage lohnt oder zu riskant ist.

Vorteile

- Das Risiko wird durch den Index diversifiziert.

- Es sind keine weiteren Zahlungen fällig.

- Es ist eine sehr kosteneffiziente Möglichkeit, das Anlageportfolio zu diversifizieren.

- Bei positiver Volatilität und ohne Begrenzung kann man hohe Gewinne erzielen.

Nachteile

- Die Volatilität des Marktes kann die Kapitalrendite negativ beeinflussen.

- Man kann nicht mehr Gewinn als der Benchmark erwirtschaften.

Was spricht für den Kauf von Index-Zertifikaten?

Das Index-Zertifikat stellt für den Anleger eine gute Option dar, wenn er eine kostengünstige Möglichkeit zur Diversifikation seines Portfolios sucht, da es ihm ermöglicht, sein Kapital mit einer deutlich geringeren Investition im Vergleich zum Erwerb von Einzelwerten in einer Vielzahl von Vermögenswerten und Branchen zu platzieren. Somit kann man es als günstiges Instrument bezeichnen.

Wenn man das Glück hat, zum Zeitpunkt der Fälligkeit des Zertifikats einen deutlichen Kursanstieg des Referenzindexes zu erreichen, kann es auch als eine sehr profitable Alternative bezeichnet werden. Immerhin entsprechen die daraus resultierenden Gewinne diesem Anstieg des Indexes.

Darüber hinaus bietet das Index-Zertifikat dem Anleger eine risikoärmere Investitionsmöglichkeit im Vergleich zur Investition in Einzelaktien und es gilt als einfach zu überwachendes Instrument.

Was spricht gegen den Kauf von Index-Zertifikaten?

Index-Zertifikate können ein mäßiges bis hohes Risiko darstellen, da sie von einer Vielzahl von Variablen abhängen, die nicht in der Hand des Anlegers liegen und die bei einer negativen Volatilität erhebliche Verluste bedeuten können.

Ebenso hat das Index-Zertifikat den Nachteil, dass es die möglichen Gewinne auf das Niveau des Referenzindex begrenzt und somit ein Hindernis für die Maximierung der Rendite darstellen kann.

Fazit: Index-Zertifikate kaufen und handeln 2024

Ihr Vorteil liegt in der Portfoliodiversifikation, die gleichzeitig das Risiko streut und die Möglichkeiten einer signifikanten Kapitalrendite erweitert.

Im Gegensatz dazu steckt der wichtigste Faktor dagegen in der volatilen Charakteristik des Referenzinstruments, in diesem Fall des gewählten Finanzindexes. In einem von wirtschaftlicher Unsicherheit geprägten Umfeld kann eine Anlage in einen Index, der anfällige Branchen enthält, für den Anleger mit erheblichen Verlusten verbunden sein.

Unsere Empfehlung lautet daher, möglichst viele Informationen einzuholen, um eine angemessene Entscheidung zu treffen, wobei der Broker, das zu erwerbende Instrument, die Art des Marktes und das mit der Anlage verbundene Risiko berücksichtigt werden muss.

Ihr Kapital ist gefährdet. Es fallen andere Gebühren an. Weitere Informationen finden Sie unter etoro.com/trading/fees.

FAQs: Häufig gestellte Fragen zu Index-Zertifikaten

Ist der Kauf eines Index-Zertifikats dasselbe wie der Kauf einer Aktie?

Nein, das Index-Zertifikat ist ein Finanzderivat, sprich ein Instrument, das es Anlegern ermöglicht, auf den Kurs eines vorher festgelegten Indexes zu spekulieren. Die Vermögenswerte im Index, z. B. Aktien, gehen dabei nicht in das Eigentum des Anlegers über.

Wie kann ich ein Index-Zertifikat kaufen?

Man kann ein Index-Zertifikat direkt beim Emittenten, bei einer Börse oder über einen Broker wie unserem Testsieger eToro kaufen.

Verfallen Index-Zertifikate?

Ja, das Zertifikat hat ein Verfallsdatum, an dem der Kurs des Basiswerts, also der Benchmark, berechnet wird, um festzustellen, ob das Zertifikat zu einem Gewinn oder Verlust für den Anleger geführt hat.

Wie viel kann ich mit einem Index-Zertifikat verdienen?

Die Erträge mit einem Index-Zertifikat können sehr hoch sein, da diese Instrumente keine Ertragsgrenze haben. Eine positive Volatilität kann die Rendite also überproportional beeinflussen. Gleiches gilt jedoch auch für negative Entwicklungen des Indexes.

Ist es riskant, ein Index-Zertifikat zu kaufen?

Jede Anlage am Finanzmarkt ist mit einem Risiko verbunden, jedoch ist das Risiko bei Index-Zertifikaten vergleichsweise geringer als bei der direkten Anlage in einzelne Aktien. Die Index-Zertifikate repräsentieren die gleiche Vielfalt, die der als Benchmark gewählte Index bietet.

Zuletzt aktualisiert am 2. April 2024